第一章 认知基础:ETF 核心常识

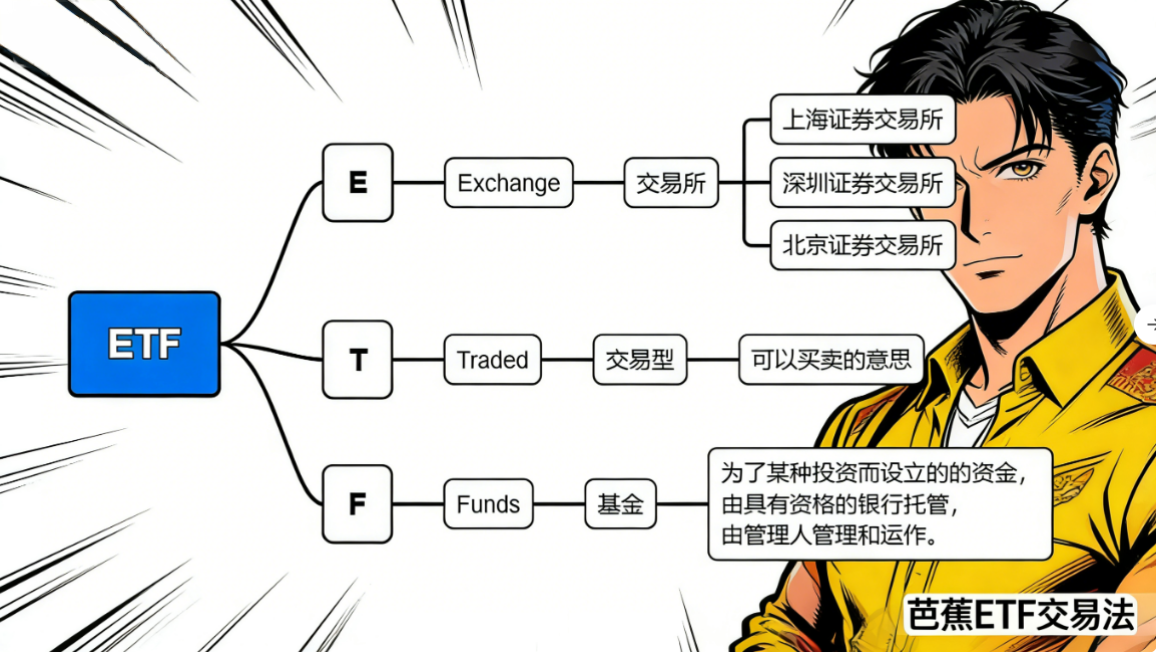

一、什么是ETF

ETF本质就是个“装着一篮子资产、能在股市里随时买卖的工具”,不用费脑选股,风险还低,特别适合咱们普通人上手。

为啥这么说?核心就两点,我掰开了讲。

第一,不用自己操心选股。ETF不是乱装资产的,它会严格跟着一个指数走,比如常见的沪深300、上证50,指数里有哪些股票、各占多少比例,ETF就照着配。

基金经理不用凭感觉选,全按规则来,咱们哪怕一点选股经验都没有,也能跟着分享整个市场或某个板块的平均收益,不用怕选到垃圾股踩雷。

第二,风险能分散,还能灵活交易。它装着几十上百只股票或债券,不像单买一只股票,一旦公司出问题就可能亏惨。

就算里面一两只标的跌了,其他的也能对冲风险,波动会小很多。

而且它能像股票一样,股市开盘时实时买卖,价格随时能看到,想买就买、想卖就卖,比普通基金灵活多了。

一、ETF 核心优势

ETF的核心优势就是“省心、稳当、灵活”,特点全围绕这三点,是咱们普通人投资的好工具,不用懂复杂技巧也能上手。

我拆成三个关键特点,给大家嚼碎了讲。

第一,被动跟踪不费脑,这是最省心的特点。

ETF不靠基金经理凭感觉选股,而是严格跟着指数走,比如沪深300、消费指数,指数选啥股、占多少比例,它就照着配。

咱们不用研究个股、不用猜涨跌,跟着指数就能分享市场或板块的平均收益,彻底告别选股焦虑。

第二,分散风险更稳当,这是核心优势之一。

它里面装着几十上百只股票、债券,相当于把钱分散投在多个标的上。

不像单买一只股票,公司出问题就可能亏惨,ETF里一两只标的跌了,其他的能对冲风险,波动小很多,咱们普通人能扛住市场变化。

第三,场内实时交易够灵活,和股票交易规则一样,股市开盘时随时能买能卖,价格实时可见,想买就买、想卖就卖,比普通场外基金更灵活。

三、ETF分类

ETF分类一点不复杂,核心就两大维度——按跟踪范围分宽基、窄基,按装的资产类型分股票、债券、商品等,咱们普通人把这两类理清楚,所有ETF类型就都覆盖了,用途一眼明了。

先讲按跟踪范围分的两类,最贴近咱们选股需求。

第一类是宽基ETF,新手必看,跟踪的是大盘或跨市场指数,比如国内的沪深300、上证50,海外的纳斯达克100,里面装的是不同行业的优质股,相当于“全市场/跨市场大礼包”,覆盖广、稳定性强,能分享整体市场收益,风险最分散。

第二类是窄基ETF,也就是咱们常说的行业/主题ETF,跟踪单一行业或热门主题,比如半导体、券商、新能源ETF,里面只装对应领域的股票,相当于“专项礼包”。

想押注某个赛道但不会选股,买这类就合适,不过因为集中在一个领域,波动比宽基ETF大很多。

再按资产类型分,所有ETF都能归为三类:股票型ETF(宽基、窄基都属于这类,核心装股票)、债券型ETF(装国债、企业债,稳健保本)、商品型ETF(装黄金、原油等,适合避险对冲)。

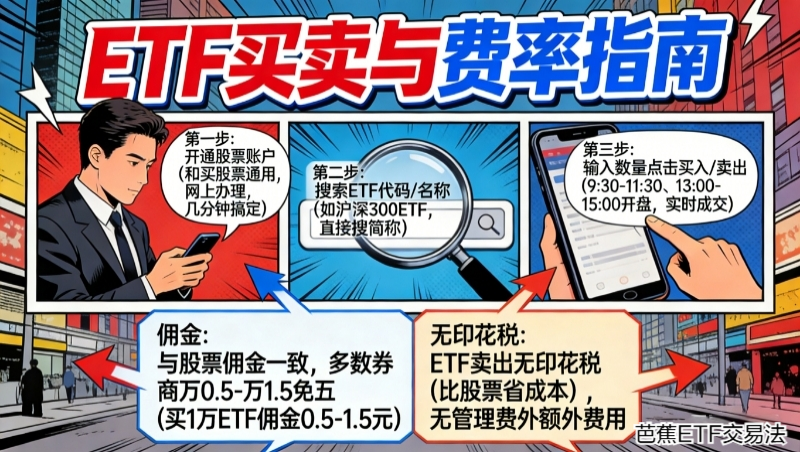

四、ETF买卖和费率

ETF买卖和买股票几乎一样,在股票账户里就能操作,步骤简单,费用还比普通基金低,普通人几分钟就能上手,不用怕复杂流程。

操作上就3步,零门槛:

第一步,开通股票账户(和买股票的账户通用,网上就能办,几分钟搞定);

第二步,搜索ETF代码或名称(比如沪深300ETF,直接搜简称就行);

第三步,像买股票一样输入数量,点击买入/卖出,股市开盘时间(9:30-11:30、13:00-15:00)内都能操作,实时成交,价格看得见。

费用方面就两类,没有隐形开销:

一是佣金,和股票佣金一样,多数券商能调到万0.5-万1.5免五,买和卖都要收,比如买1万元ETF,佣金才0.5-1.5元;

二是无印花税,这是ETF的大优势,比买股票省了一笔钱(股票卖出要收印花税),长期买卖能省不少成本,而且没有管理费之外的额外费用,持仓成本很低。

第二章 精选标的:ETF 筛选方法论

一、核心筛选维度

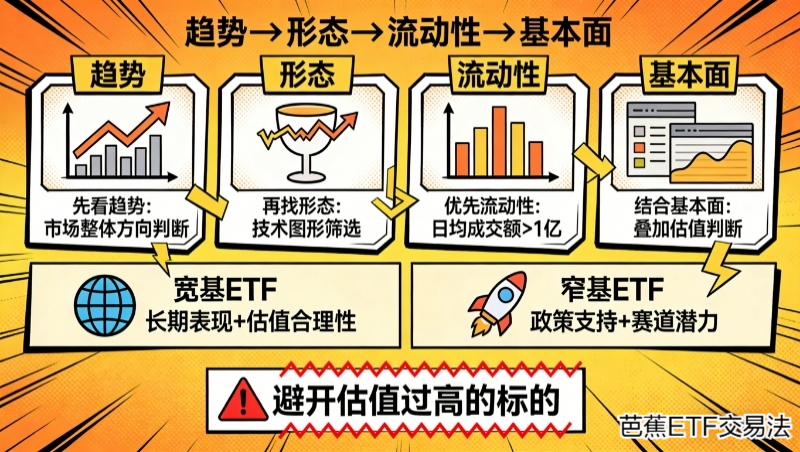

给大家总结下我筛选ETF的核心逻辑,就4个维度:先看趋势、再找形态、优先流动性、结合基本面,按这个来选,普通人也能避开坑、选到更靠谱的标的。

首先核心结论:选ETF别瞎选,按“趋势→形态→流动性→基本面”的优先级来,既好判断又能降低风险。

先看趋势,我只看月线MACD。这是大方向,比日线靠谱,金叉出现就说明有上涨趋势,死叉就大概率要跌,柱体变红走强、变绿走弱,跟着这个信号走,能避开逆势操作的坑,不用瞎猜涨跌。

然后看技术形态,优先选W双底、V型反转、圆弧底这些强势形态的。

这些形态就像ETF在“筑底蓄力”,说明后续上涨的概率更高,比那些形态杂乱、一路下跌的更有潜力。

再就是流动性,这是关键!一定要选交易活跃、规模较大的ETF,而且流动性优先级高于规模。

要是流动性差,想买买不到、想卖卖不出,哪怕标的再好也白搭,容易被卡在里面。

最后结合基本面,还要叠加估值判断。宽基ETF看长期表现和估值合理性,估值被低估时入手安全边际更高,不用纠结短期波动;

窄基ETF就得看政策支持、赛道潜力,同时避开估值过高的标的,估值合适且基本面扎实,才能走得远。像沪深300这类宽基,就可以结合估值高低择时。

这四个维度层层递进,先把大方向和安全性把握住,再找潜力标的,普通人也能轻松上手筛选ETF。

二、筛选注意事项

给大家补充ETF筛选的关键注意事项,核心就三点:

做好品类分散、聚焦主流赛道、选波动适配策略的标的,这三点能帮咱们进一步控风险、提效率,普通人记住就行。

首先结论:筛选ETF不光看维度,还要避开持仓、赛道、适配性的坑,按这三点来,能让持仓更稳、交易更安全。

第一是品类要分散,同一行业或主题只选1只ETF。比如买了券商ETF,就别再买同属券商主题的其他ETF了,重复持仓会让风险集中,一旦这个行业回调,损失会加倍,分散持仓才能对冲单一行业风险。

第二是赛道选主流,别碰小众冷门的。主流赛道比如消费、科技、券商这些,交易活跃、基本面透明,安全性更高;

小众冷门ETF不仅流动性差,还容易受行业周期影响,波动没规律,普通人很难把握。

第三要适配自己的策略,比如做网格策略,就选波动强的标的。像半导体、券商ETF这类,波动幅度够大,才能在高低点之间做网格交易赚差价;

要是选波动太稳的,根本没操作空间,策略就没法落地。

这三点和之前的四大维度配合,既能控风险又能贴合交易策略,普通人筛选ETF时多留意,能少走很多弯路。

第三章 核心策略:ETF 交易系统(智能条件单为核心)

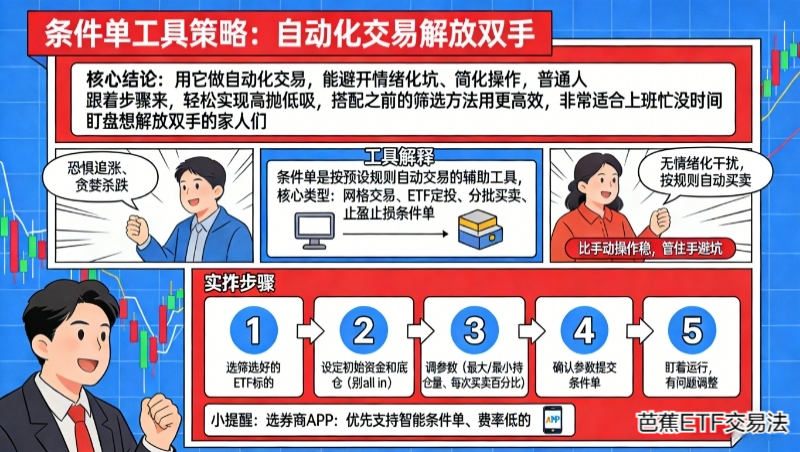

一、条件单工具策略

核心结论先放这:用它做自动化交易,能避开情绪化坑、简化操作,普通人跟着步骤来,轻松实现高抛低吸,搭配之前的筛选方法用更高效,非常适合上班忙没时间盯盘想解放双手的家人们。

先说说这工具啥意思,就是能按咱们预设的规则自动交易的辅助工具,核心就几类:

网格交易、ETF定投、分批买卖,还有止盈止损条件单等等,不用咱们盯盘,到了设定条件就自动买卖,实现自动化高抛低吸。

它最大的优势,就是比手动操作稳。咱们手动交易容易被恐惧、贪婪带偏,追涨杀跌越操作越亏,而条件单完全按规则来,没有情绪化干扰,能帮咱们管住手,避开那些上头操作。

实操步骤也简单,五步就能上手:

第一步选好之前筛选好的ETF标的;

第二步设定初始资金和底仓,别all in留好余地;

第三步调参数,比如最大或最小持仓量、每次买卖的百分比;

第四步确认参数,提交条件单;

最后盯着条件单运行就行,有问题及时调整就好。

还有个小提醒,选券商APP要优先挑支持智能条件单、费率低的。费率省成本,支持的条件单类型全,才能适配咱们不同的交易策略,用着更顺手。

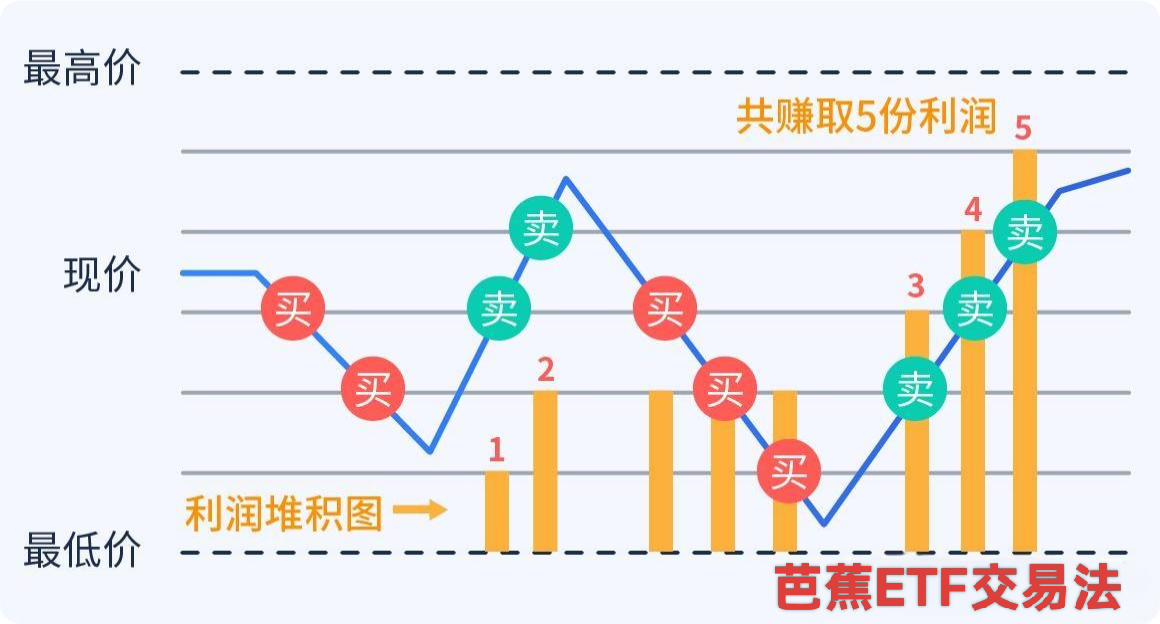

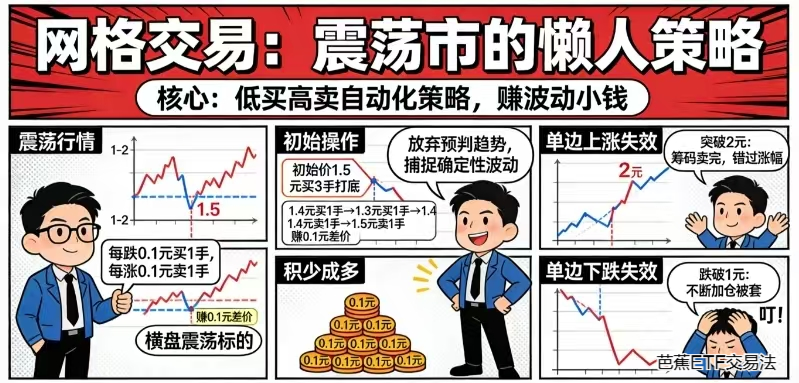

二、网格交易策略

网格交易就是在震荡行情里“低买高卖”的自动化策略,不用猜涨跌,靠提前定好的价格区间分批操作,赚波动的小钱,核心适合横盘震荡的标的,单边涨跌时容易失效。

比如我选一只价格在1-2元震荡的ETF,先定好“网格”:每跌0.1元买1手,每涨0.1元卖1手。初始价1.5元买3手打底,之后ETF跌到1.4元再买1手,1.3元再买1手;

等反弹到1.4元就卖1手,1.5元再卖1手,每一笔都赚0.1元差价。

ETF来回在区间内波动,网格就反复触发买卖,积少成多赚收益。

网格交易本质是“放弃预判趋势,捕捉确定性波动”。它不追求买在最低点、卖在最高点,而是接受行情的随机性,用规则代替情绪,避免追涨杀跌。

但它有明确短板:如果标的突破2元单边上涨,手里的筹码会提前卖完,错过后续涨幅;如果跌破1元单边下跌,会不断加仓被套。

总结下:这是震荡市的“懒人策略”,适合没时间盯盘、能接受小赚不贪大的人。

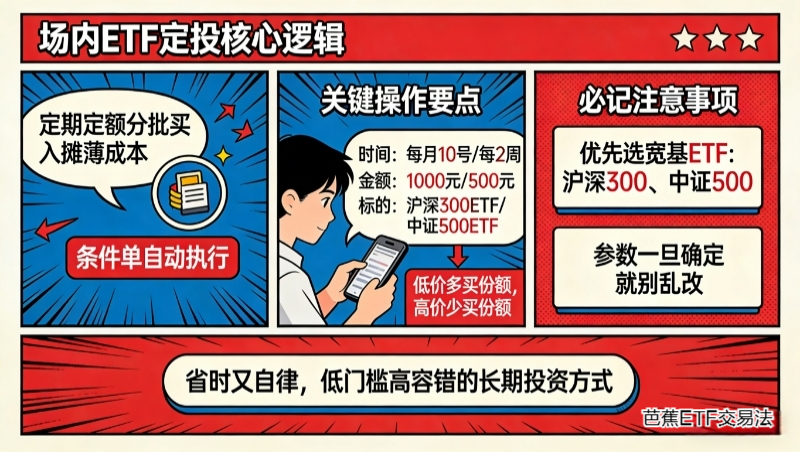

三、ETF 定投策略

场内ETF定投是普通人易上手的长期投资策略,核心靠“定期定额”分批买入摊薄成本,用条件单自动执行,不用纠结择时,最适合长期布局宽基ETF。

基础逻辑很简单:就是放弃精准猜底,设定固定规则买入——比如每月10号自动买1000元沪深300ETF,或每间隔2周买500元中证500ETF。

因为市场涨跌难预测,可以设置低价时多买份额,高价时少买份额,长期下来自动摊平持仓成本,比一次性重仓买入风险低得多。

场内定投的关键是用好条件单,不用手动操作。把定好的时间、金额、标的录入券商条件单,到点系统自动成交,完美规避情绪化追涨杀跌,真正做到“省时又自律”,适合没时间盯盘的普通人。

几个必记注意点:优先选宽基ETF,像沪深300、中证500这类覆盖全市场的标的,波动稳、长期向上趋势清晰,比行业ETF更适配定投;

参数一旦确定就别乱改,坚持纪律性才能发挥摊薄成本的优势。

它的核心优势就是适配普通人:不用懂复杂分析,不用盯盘择时,闲钱分批投入压力小,长期布局能分享市场成长红利,是低门槛、高容错的长期投资方式。

第四章 风险控制与资金管理

一、资产配置策略

普通人做资产配置,核心是用“闲钱打底+分散布局+闲钱活用”控风险、提收益,不用追热点,靠规则就能稳稳跑赢大多数人。

首先资金得是3年以上闲钱,还要预留部分备用金应对极端行情,坚决不重仓满仓。

毕竟市场总有突发波动,闲钱能让你扛住下跌不慌,预留资金可避免行情低谷被迫割肉,给自己留足缓冲空间。

单只ETF别重仓,我会分散投3-10只,单只满仓资金就是总资金除以只数。

这样能规避集中度风险,比如某只行业ETF暴跌,也不会让整体仓位亏太狠,东方不亮西方亮。

我用“核心+卫星”搭配:60%-80%资金投境内外宽基ETF打底,比如沪深300,稳赚市场长期收益;20%-40%投行业ETF,用网格策略博差价。

核心保稳健,卫星赚超额,平衡风险和收益。

未买入的闲置资金也不浪费,我会配R1-R3级固收产品,像外币存款、债券基金,风险低还能赚利息,既不耽误交易,又能提升整体资金利用率,让钱不闲着。

二、止盈/止损/调仓规则

做交易,止盈、止损、调仓是守住收益的关键规则,核心是靠明确信号果断操作,不贪心不硬扛,适配普通投资者把控风险、放大收益。

止损要够狠,别被深套。我只看两个信号:一是月K线趋势破位,二是价格跌破关键支撑位且标的基本面恶化。

只要触发一个,就立刻暂停所有条件单,要么止损离场,要么及时调仓,避免亏损进一步扩大,留得本金才有机会翻身。

止盈别贪心,见好就收。短期靠情绪推动的急涨,或是到了关键压力位,我会分批止盈减仓,不一次性清仓防踏空;

另外会定期落袋,把浮动收益变成实际收益,避免行情反转把赚的钱又吐回去。

调仓要灵活,优胜劣汰。我会把资金从长期弱势的ETF转到强势品种里,不浪费资金效率,跟着市场节奏调整。

这三条规则的核心就是不情绪化,靠明确信号操作,既守住已赚的收益,又能及时规避风险,让投资始终在可控范围内。

第五章 市场底层规律

ETF市场看似涨跌无序,其实被三大底层规律拿捏着,看懂这三点,能少走很多弯路。

结论先放这:短期涨跌纯靠猜,中期趋势看情绪循环,长期走势靠价值回归,三者叠加就是市场的全部逻辑。

定理1:随机性

先说说短期,几天到几周内的涨跌基本是随机的。

不是我们分析不到位,而是这段时间里,突发消息、资金临时炒作、大家的情绪波动这些“噪音”说了算,和基金本身的价值没啥关系。

就像一阵风刮来,价格忽上忽下,预测这事和赌大小没区别,频繁买卖只会亏手续费。

定理2:反身性

再看中期,几个月到几年的趋势,核心是“越涨越买、越跌越卖”的自我循环。

这就是索罗斯说的反身性,大家觉得它好就买,买了就涨,涨了更觉得好,泡沫就来了;

反之恐慌抛售,越跌越慌,最后跌出价值洼地,直到有关键消息打破这个循环。

定理3:周期性

放到长期,几年甚至十几年,情绪和噪音都会失效,价格终会围绕价值波动。

经济有盛衰、行业有周期,基金价格再怎么偏离,最终都会跟着基本面回归。

所以长期不用纠结短期涨跌,选优质ETF在低位布局,耐心拿着就好。

总结下:短期别折腾,中期不追疯,长期靠耐心,跟着规律走,投资才稳当。

第六章 交易心态管理

能稳住心态、守住自己的交易规则,才能在市场里走得远,那些亏大钱的,大多是被情绪和贪心带偏了节奏。

1.首先要坚守规则,我会建立适合自己的交易系统,并利用预设条件单,严格跟着规则来,不被短期涨跌乱了阵脚。

2.条件单就像定好的红绿灯,到了点位自动执行,避免自己一时脑热情绪化决策,毕竟短期波动都是噪音,跟着规则才不踩坑。

3.其次得理性认知,接受“慢就是快”。别贪心追高,也别怕短期小亏损,收益都是积少成多来的。那些想着一夜暴富的,往往会被套,反而稳步积累能慢慢滚出收益。

4.还要减少盯盘,我设好条件单让它自动跑,每天或隔几天看一次就行。频繁盯盘只会越看越慌,容易被分时波动勾得乱操作,少盯盘才能远离情绪干扰。

5.耐心是核心,收益从来不是急来的。我从不急于求成,长期坚持自己的策略,偶尔根据市场情况微调优化,时间会给耐心最好的回报。

最后别攀比,每个人风险承受能力不一样,我只按自己的情况定策略,不跟别人比收益。专注自己的交易体系,不被别人的盈亏打乱节奏,才能稳扎稳打。

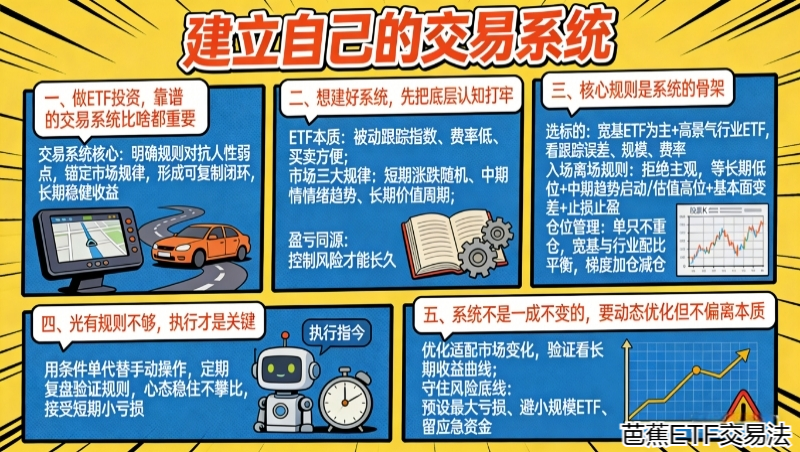

第七章 建立自己的交易系统

一、做ETF投资,靠谱的交易系统比啥都重要

结论先摆这——交易系统的核心,就是用明确规则对抗贪心、恐慌这些人性弱点,锚定市场本质和规律做决策,形成可复制的闭环,最终实现长期稳健收益,而不是靠运气赌涨跌。没有系统的投资,就像没导航开车,早晚要迷路。

二、想建好系统,先把底层认知打牢,这是根基

得认清ETF的本质,它就是被动跟踪指数、费率低、买卖方便的工具,要记住市场三大规律:短期涨跌随机、中期有情绪趋势、长期靠价值周期,所有规则都要围绕这三点设计,别被短期波动带偏。

最后得懂盈亏同源,收益和风险是绑在一起的,系统的核心不是赚最多,而是先控制好风险,活着才能赚长久的钱。

三、核心规则是系统的骨架,这三点必须明确。

第一是选标的,别跟风乱选,优先选宽基ETF,覆盖全市场,波动稳,再搭配几只高景气行业ETF提收益。

筛选时重点看三个:跟踪误差小、规模够大(避免卖不出去)、费率合理,长期能省不少成本。

第二是定好入场离场规则,完全拒绝主观判断。入场就等两个信号,长期周期到低位、估值合理偏低最好,再结合中期趋势启动的迹象;离场要么是估值到高位、标的基本面变差,要么触发预设的止损止盈,绝不临场纠结。

第三是仓位管理,单只ETF别重仓,宽基和行业ETF做好配比平衡风险,加仓减仓按梯度来,结合趋势、估值和周期设定比例,绝不一次性满仓或清仓。

四、光有规则不够,执行才是关键,重点是对抗人性弱点

我会用条件单代替手动操作,定好规则让它自动运行,避免临场情绪上头乱决策。

盯盘也不用频繁,每天或隔几天看一次就行,频繁盯盘只会越看越慌。

同时要定期复盘,目的是验证规则好不好用,不是为了修正短期决策。

心态上更要稳住,不跟别人比收益,接受短期小亏损,记住“慢就是快”,积少成多才能走得远。

五、系统不是一成不变的,要动态优化但不偏离本质

优化只适配市场变化,比如行业景气度切换了就调整标的,估值区间变了就微调规则,绝不重构底层逻辑。

验证优化效果,只看长期收益曲线,不被短期盈亏影响判断。

最后守住风险底线:预设最大亏损比例,触发就离场,不硬扛;

避开小规模、成交少的ETF,防流动性风险;

预留应急资金,应对突发情况。做好这些,你的交易系统基本就立住了。

#社区牛人计划##跨境ETF讨论圈##ETF不懂就问##ETF条件单交流圈##指数投资讨论圈#