近日,A股主板上市的广东丸美生物技术股份有限公司(以下简称“丸美”)向港交所正式递交招股书,赴港二次上市,高盛、中信证券为联席保荐人。

丸美生物的总收入从2022年开始都保持着相对稳定的增长,但净利润增速却在2023年后出现断崖式下跌,分析人士认为,这一年正是该公司加大线上投入的关键节点,这也意味着,靠营销驱动拉动业绩的丸美,近年来一直在“流量”与“利润”的矛盾中拉扯。不仅如此,单品牌丸美贡献了七成收入,其与另一彩妆品牌恋火几乎构成了广东丸美生物的所有收入来源,这也让业绩的抗风险性显著提升。

然而,在公司近年来流动比和现金流都在下滑的同时,丸美生物的分红却激增,从2023年开始累计分红却接近7亿元,其中八成流向了创始人夫妇的口袋中。有投资人士告诉南都N视频记者,丸美生物一方面IPO前夕大额分红,另一方面则因资金列报和募资使用等问题受到监管处罚,不排除赴港上市时投资人会提高折价要求。

净利和收入增速背道而驰,对单品牌依赖度高

招股书显示,丸美在2022年至2024年的总收入分别为17.3亿元、22.3亿元和29.7亿元,同比增速约为28.5%和33.4%;这三年对应的净利润增长为1.7亿元、2.8亿元和3.4亿元,同比增速为65.8%和23.3%。

可以看到,丸美生物的总收入增速在这三年保持增长态势,但净利润增速却在2024年出现断崖式下滑,减少了42.5%。再来看今年前九个月的业绩,收入为24.5亿元,同比增长达到25.5%;净利润在2.5亿元左右,同比增长2.84%。很明显,丸美生物从2023年之后,净利润的增速明显跟不上收入的增速。

不过,整个公司的毛利率还是比较稳健的。2022年到2024年的毛利率从67.8%增长至73.3%,2025年前九个月达到74.8%。这表明该公司大概率是以高毛利的产品组合实现了规模扩张和盈利能力的提升。

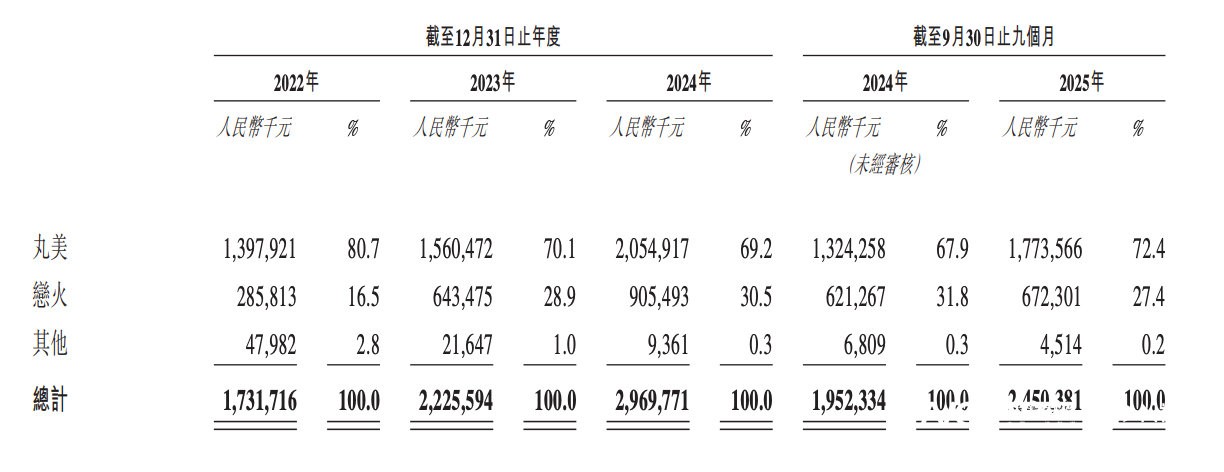

从品牌来看,丸美生物主打品牌只有两个,一个是主打护肤品类的丸美,一个是主打彩妆的恋火。从营收占比上来看,丸美单品牌对业绩的贡献即便在近年有所下降,也占到了七成左右,剩下近三成的业绩基本都是由恋火贡献,其他品牌对业绩的贡献微乎其微。

不可否认,丸美旗下的眼部产品在这一垂类中有极强的消费者认知和市场占有率。招股书显示,以零售额计,丸美自2021年至2024年连续四年位列中国国内眼部护理品牌第一。恋火作为新晋彩妆品牌,增速也甚为亮眼。招股书显示,自2022年至2024年,恋火零售额年复合增长率为77.5%,在中国前五大底妆品牌中属最高。

但同时,整个公司对丸美这一单品牌的依赖度较高。作为王牌品类的眼部类产品,丸美的业绩占比在这几年其实并没有显著增长,2022年占比最高时达到25.1%,2023年回落至19.3%,2024年再提升至23.2%,2025年前九个月该品类贡献了23.2%的收入,可以看到,这部分产品的营收占比基本就是在20%上下波动。

而面部产品的收入占比则呈现较为明显的下降趋势,从2022年的57.8%下降至2024年的46%。这部分主力品类的增长也在相应放缓。同时,彩妆品牌恋火,所在赛道近年来可谓竞争激烈,但进入门槛却没有很高,总体上彩妆赛道在这几年的生命周期都逊于护肤赛道,因此恋火在长期稳定性方面大概率不如丸美。招股书在风险因素上也提示:未能实现产品及品牌多元化,可能导致利润率下降、市场份额流失以及对现有产品的依赖增加。

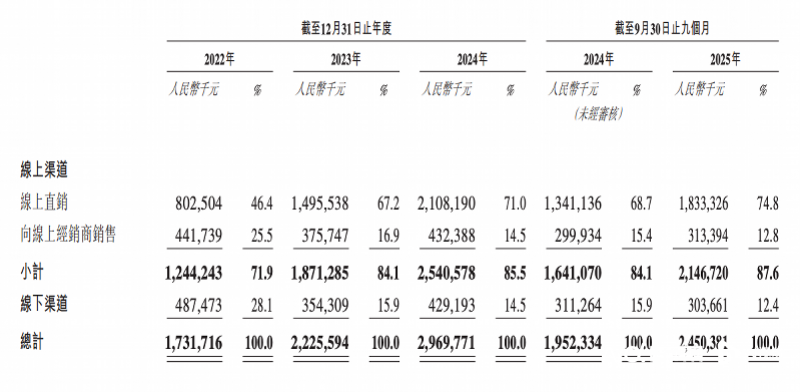

线上渠道贡献近九成收入,高额营销费换增长

与大部分国货美妆类似,线上渠道成了丸美的主要渠道,并且占总收入比例在逐年攀升,从2022年的71.9%上升至2024年的85.5%,2025年前九个月甚至达到了87.6%。

国货美妆品牌线上渠道占比高,大概率逃不掉营销推广费用高企,这也意味着品牌对电商平台的依赖度加强,广告和投放费用也会不断增加。

丸美的销售及经销开支从2022年的8.5亿元左右一直攀升至2024年的16.3亿元左右,不过同比增速有所放缓,从2023年的41.6%下降至36.4%。2025年前九个月的开支也已达到了14.1亿元,同比增长达到32.1%。而对电商平台的高度依赖,意味着平台规则变化、流量分配、投放成本上升都可能令利润产生大波动。

对比上述收入和净利润的同比增速,销售及经销开支的增速可谓是不相上下。从其占总收入的比例来看,从2023年开始,其占比一直维持在50%以上,并且呈占比扩大的迹象。而回看线上渠道贡献的营收占比,也是从2023年开始突然飙升至八成以上的。

很显然,这部分销售及经销成本的攀升就是由于公司扩大了线上渠道销售占比所导致的。换言之,丸美的业绩增长是靠营销驱动而非自然增长,业绩增长依靠“买流量”,这意味着一旦减少营销开支,可能会导致收入增速立即下滑,但一直维持高比例的营销投入,又会如上述提到的那样侵蚀利润。

资金流动性下降,创始人却拿走超5亿分红

最让市场注意的是,宣布赴港IPO前夕,丸美生物创始人家族在公司进行了大额分红。招股书显示,丸美生物创始人孙怀庆和妻子王晓蒲的持股比例合计超80%,孙怀庆为最大股东,单人持股比例高达72.72%。

招股书同时透露,该公司这几年的分红情况为:2023年分红1亿元,2024年分红3亿元,2025年前九个月分红3亿元。这意味着近三年的时间,创始人夫妇从公司累计7亿元的分红中拿走了至少5.68亿元。

不止分红,招股书还显示,流动比率在逐年降低,从2022年的3.3下降至2024年的1.9,2025年前九个月只有1.8,流动比表示流动资产总额除以流动负债总额,这直接反映丸美近年来的流动负债总额越来越大。

丸美生物的期末现金及现金等价物在2024年的时候为15.8亿元,2025年前九个月下降为11.9亿元。在该公司流动比率逐年下行且现金流波动的情况下,却仍进行大额分红,其分红会否影响该公司短期营运资金、后续扩张能力或对外投资计划的实施?

南都记者统计丸美生物2025年三季度财报时发现了类似问题并发函问询,该公司投资者关系部门回应称:“该决策履行了必要的内部审议程序,符合公司及全体股东的整体利益。赴港上市计划与分红安排是基于公司不同层面的战略部署,二者并不冲突,且均遵循市场化、法治化原则。”

对于分红行为,熟悉港股市场的汇生国际资本有限公司总裁黄立冲曾向南都记者分析,港交所和保荐人更关注的是:分红是否建立在真实盈利和可持续经营现金流之上,且不会形成‘用上市融资去补贴既有分红’的结构性风险。上市前分红本身不是违规动作,但资本市场会问‘钱为什么现在分,而不是留在公司’。

他认为,自2019年上市以来,丸美生物累计现金分红已超过10亿元,合计派息金额大约为IPO募资净额的1.2-1.3倍,2023–2024年单年的分红率也长期在八成附近,本次1亿元分红约占当期净利的五成多,叠加实控人夫妇合计持股超过80%,意味着绝大部分现金实际流向大股东。

在这种股权结构下继续高比例分红、同时又筹划赴港融资,确实容易被部分机构解读为:控股股东更偏好“取现”,公司内部可投资项目的回报率和资本配置效率存在疑问。更何况该公司此前刚因资金列报和募资使用等问题受到监管处罚,治理折价的印象会被叠加。在高分红叠加监管瑕疵的组合下,投资人会下意识提高折价要求。