1月5日晚,威高血净(603014)公告称,公司拟通过发行股份的方式购买威高股份、威海盛熙和威海瑞明3名交易对方持有的山东威高普瑞医药包装有限公司(简称“威高普瑞”)100%股权,交易价格约85.11亿元。发行股份购买资产的发行价格为31.29元/股。

大额交易对价背后,交易对方开出了高额业绩承诺:标的公司2026年至2028年各年度净利润分别为约6.40亿元、7.20亿元、7.84亿元。这显著高于上市公司2023年、2024年归母净利润水平。威高血净认为,威高普瑞预灌封产品市占率居国内第一,本次交易不仅将提升上市公司投资价值,还将带动公司产品线扩展到医药包材领域,有利于协同开拓生物制药上游业务市场。

收购标的盈利水平超越上市公司

相比于2025年11月披露的交易预案,本次披露的交易报告书草案(简称“草案”)揭晓了交易的具体细节,包括交易价格、发行股份情况、业绩补偿承诺等核心信息。

草案显示,威高普瑞主营业务为预灌封给药系统及自动安全给药系统等医药包材的研发、生产与销售。威高普瑞100%股权以收益法评估价值约85.11亿元,评估基准日为2025年9月30日,增值率(或溢价率)192.90%。

本次发行价格为31.29元/股,不低于定价基准日前20个交易日的上市公司股票交易均价的80%,较威高血净1月5日收盘价41.49元/股折价约25%。本次交易完成后,上市公司的控股股东将由威高集团变更为威高股份,实际控制人仍为陈学利。

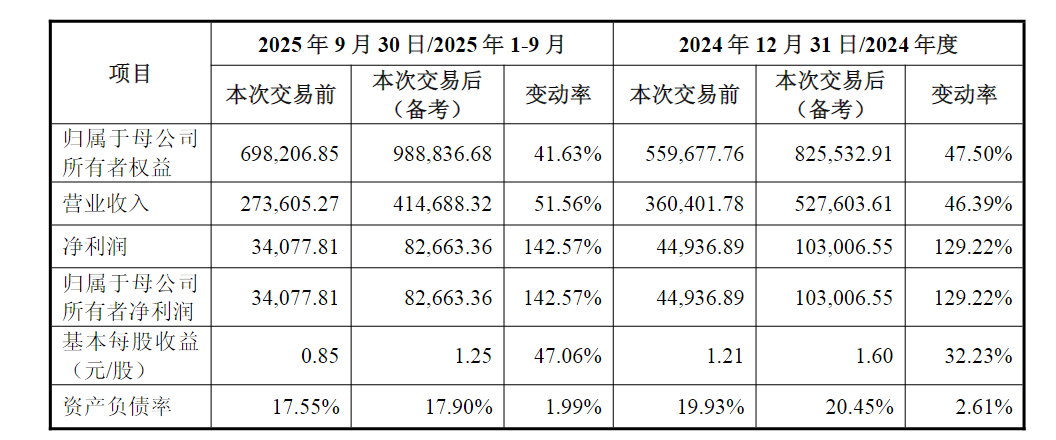

根据草案披露的财务数据,威高普瑞成为上市公司的全资子公司后,上市公司的资产规模及盈利能力将显著提升。上市公司2025年前三季度营收将增加51.56%,归母净利润将增加142.57%,期末总资产增加42.23%。此外,上市公司2024年度营收、归母净利润将分别提升46.39%、129.22%。

本次重组对上市公司主要财务指标的影响

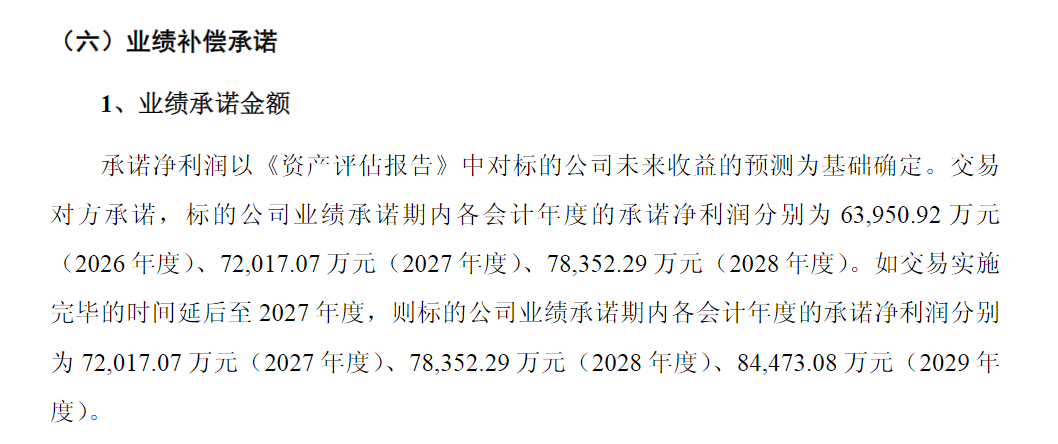

承诺净利润以《资产评估报告》中对标的公司未来收益的预测为基础确定。交易对方承诺,标的公司2026年至2028年各年度承诺净利润分别为约6.40亿元、7.20亿元、7.84亿元。如交易实施完毕的时间延后至2027年度,则标的公司业绩承诺期内各会计年度的承诺净利润分别为2027年度约7.20亿元、2028年度约7.84亿、2029年度约8.45亿元。

反观上市公司威高血净,2023年、2024年,以及2025年前三季度归母净利润分别为约4.42亿元、4.50亿元、3.41亿元。

上市公司产品线扩展至医药包材领域

公告显示,威高普瑞预灌封产品市占率居国内第一。根据中国医药包装协会出具的说明,2022年至2024年,威高普瑞预灌封产品国内市场占比均超过50%,在国内市场行业中排名第一,在国际市场销量位列行业前五。

威高血净称,本次交易完成后,威高普瑞作为盈利能力较强的优质资产将纳入上市公司合并报表范围,进一步提高上市公司盈利能力和投资价值。

此外,上市公司主营业务将在血液净化领域医用制品的研发、生产和销售基础上,新增预灌封给药系统及自动安全给药系统等医药包材的研发、生产与销售,通过整合标的公司技术积累和产品布局,将产品线扩展到医药包材领域。预灌封给药系统及自动安全给药系统主要应用于生物医药领域,近年来,下游生物药、疫苗等产业蓬勃发展,预灌封给药系统及自动安全给药系统等医药包材产品的市场需求随之快速增长。

威高血净进一步表示,通过充分协同上市公司生物医用膜相关核心技术和标的公司丰富的生物制药企业客户资源,本次交易有利于把握生物制药行业发展机遇,共同开拓以生物制药滤器为重点的生物制药上游业务市场。