$电科芯片(SH600877)$ $锋龙股份(SZ002931)$ $天奇股份(SZ002009)$

核心结论

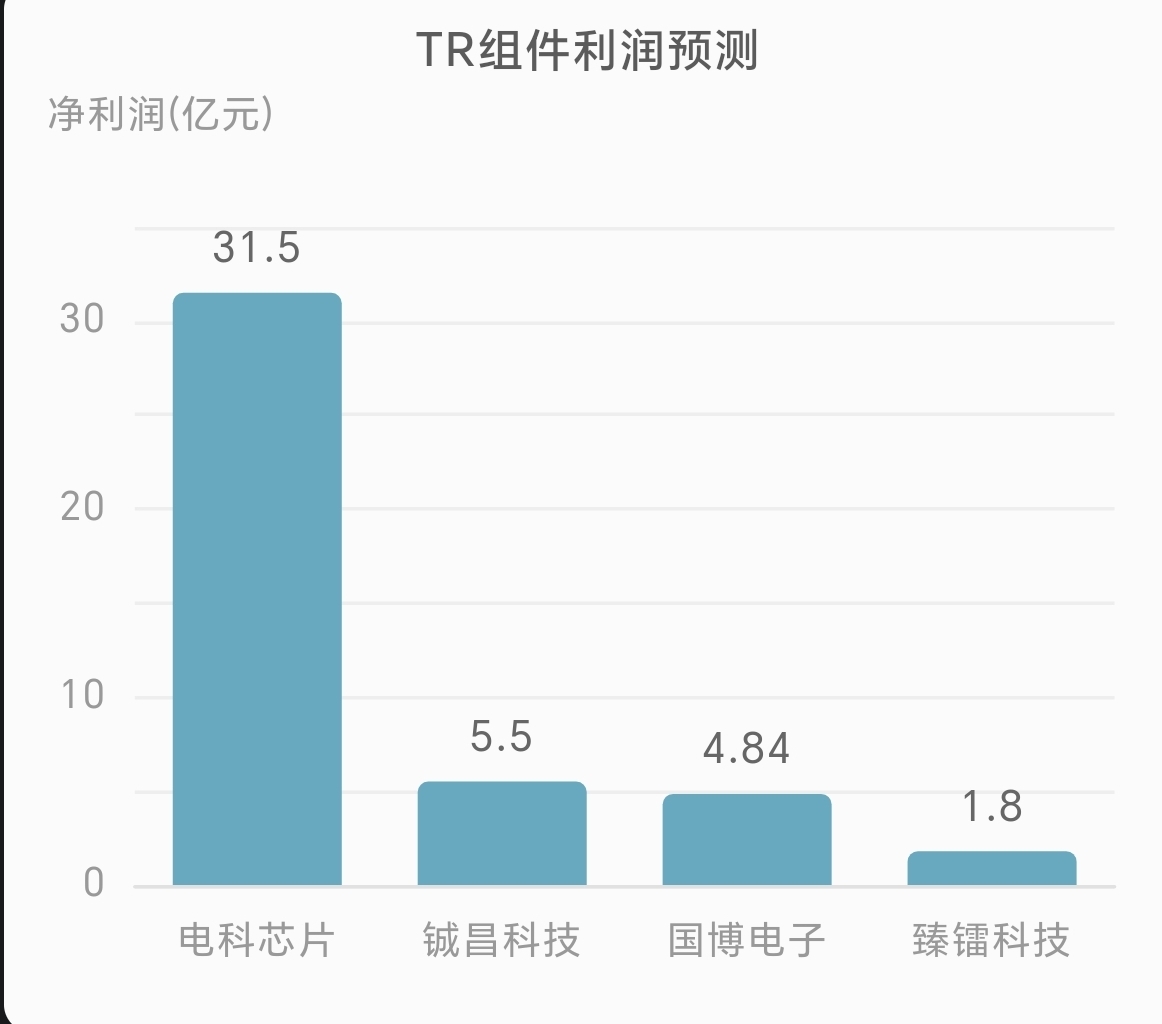

从“短期弹性”与“长期空间”两个维度看, 电科芯片 > 铖昌科技 > 国博电子 > 臻镭科技 。电科芯片凭借“国家队”全链条布局,在20万颗卫星的极端假设下,2026年即可创造31.5亿元的净利润增量;铖昌科技以70%市占率稳居模拟TR芯片霸主,2026年保守测算也能贡献5-6亿元利润;国博电子与臻镭科技则分别以数字TR芯片和系统级方案占据细分高地,但规模天花板相对有限。

空间拆解:四家公司各自的市场蛋糕

电科芯片:国家队全链条,坐享20万颗卫星红利

作为中国电科旗下唯一芯片上市平台,其在 Ka波段相控阵套片 具备国内唯一量产能力。2026年,随着20万颗卫星规划落地,单星芯片净利润按15-60万元计, 2026年净利润增量可达31.5亿元 ,是2025年全年净利润的317倍。长期看,20万颗卫星满负荷部署后,年利润空间高达315-378亿元。

铖昌科技:模拟TR芯片霸主,2026年卫星业务放量

公司是国内唯一量产相控阵T/R芯片的民营企业,在GW星座市占率超80%,千帆星座达60%。2026年,随着星网(600颗)和千帆(500颗)星座部署, 卫星TR组件收入保守测算为8亿元 。结合机载、地面业务,2026年整体收入预计12-15亿元,净利润5-6亿元。

国博电子:星载TR组件龙头,切入低轨卫星互联网

作为国内有源相控阵T/R组件龙头,公司已切入星网等重大项目,相关订单排期至2028年。2026年, 星载TR组件收入有望成为第一大增长引擎 ,预计贡献净利润4.84亿元。同时,5G基站和手机直连卫星带来额外增长。

臻镭科技:数字TR芯片先锋,系统级方案价值高

公司是国内唯一能提供14bit/3GSPS高速高精度ADC/DAC芯片的企业,技术对标国际巨头ADI。2025年营收3.03亿元,毛利率保持高位。未来增长来自低轨卫星星座,但单星价值量相对模拟方案较低, 2026年卫星业务利润预计1.8亿元 。

关键变量:技术路线与市场节奏

发射节奏: 2026年星网、千帆星座密集发射,将直接拉动铖昌科技和国博电子订单。

技术迭代: 数字TR芯片替代模拟TR是长期趋势,但2026年模拟方案仍占主导(90%以上)。

政策驱动: 国产化替代政策(星网星座100%强制要求)利好电科芯片和铖昌科技。

终极答案:电科芯片领跑,铖昌科技紧随其后

综合来看, 电科芯片 拥有最广阔的市场空间,其“国家队”背景使其在卫星星座建设初期就能获得最大份额的订单。但铖昌科技凭借其在模拟TR芯片领域的绝对优势,短期内仍难以被撼动。国博电子和臻镭科技则分别以整机集成和数字芯片占据细分市场,但规模天花板相对有限。

"在卫星互联网的星辰大海中,电科芯片将成为科技的舵手。"

——行业分析师观点

$百达精工(SH603331)$

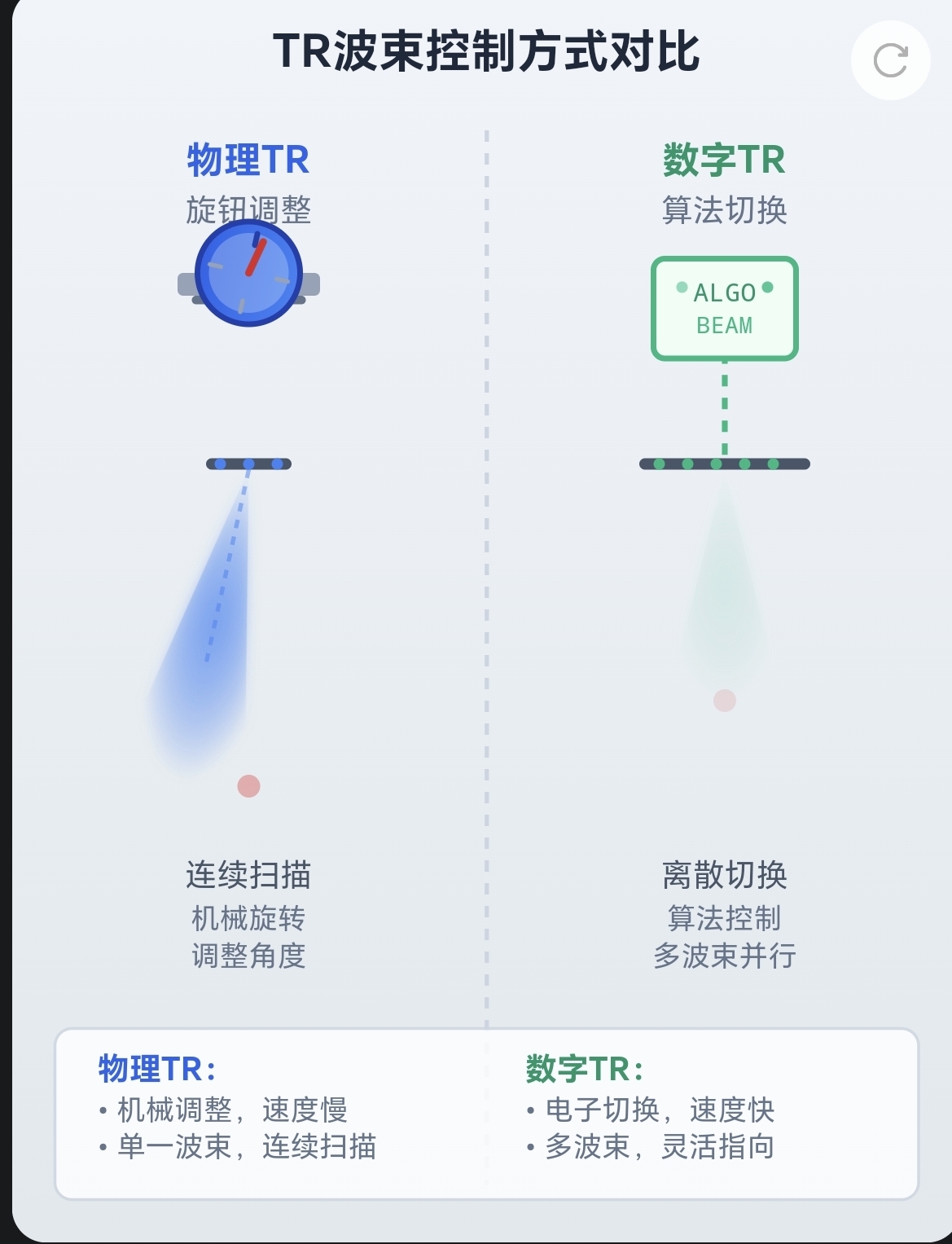

电科芯片的模拟TR和数字TR特性的对比

模拟TR用“物理旋钮”调波束,数字TR用“算法开关”调波束——就像收音机旋钮和调频APP的区别。

技术原理对比

模拟TR组件: 采用传统射频架构,核心器件是 移相器 和 衰减器 ,通过物理调整信号相位和幅度来控制波束方向 。

数字TR组件: 采用全数字化架构,集成 ADC/DAC 和 FPGA ,通过数字算法实现波束形成和信号处理 。

实际应用差异

频段适配: 模拟TR更适合Ka/Ku等高频频段,数字TR在sub-6GHz低频段优势更明显

成本结构: 模拟TR单颗成本5-15元,数字TR因集成度高,单颗成本20-50元

可靠性: 模拟TR在极端环境下更稳定,数字TR依赖算法鲁棒性

升级弹性: 数字TR可通过软件升级提升性能,模拟TR需硬件更换

产业格局映射

这种技术差异直接体现在企业定位上:

铖昌科技(模拟TR霸主) :占据70%模拟TR芯片市场份额,主攻高频段雷达

臻镭科技(数字TR先锋) :独家提供手机直连卫星的数字TR芯片,布局sub-6GHz

国博电子(系统集成专家) :将TR组件集成到雷达系统中,兼容两种架构

电科芯片 :把相控阵雷达和卫星通信所需的关键芯片,按固定规格集成搭配好,形成一套完整的芯片组合,是国内唯一能够量产这种芯片的企业。技术壁垒高,赛道内几乎没有竞争对手。

未来演进趋势

行业正在出现 混合架构 :前端模拟处理 后端数字控制的“类数字”方案,在星链V3卫星中模拟芯片仍占90%份额 。这种演进既保留了模拟TR的可靠性,又获得了数字TR的灵活性。

"在卫星互联网的星辰大海中,电科芯片的巨轮将率先启航。"

——行业分析师观点