SK海力士的“售罄”意味着什么?向2017-2018“存储超级周期”靠拢 上调DRAM价格预期

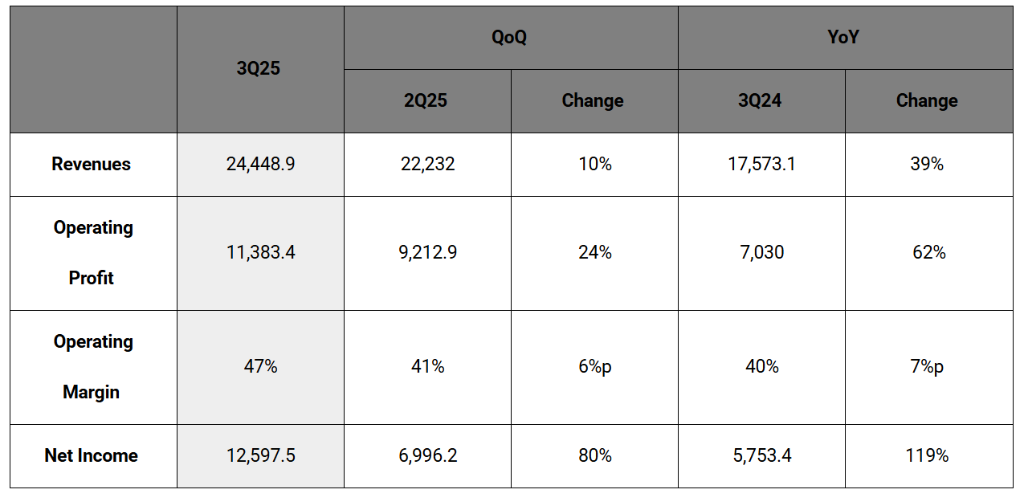

此前提及,SK海力士三季度业绩创历史新高,运营利润飙升62%,背后是其HBM高带宽内存的全面“售罄”。公司已锁定2026年全部DRAM和NAND客户需求,HBM4将于2025年底出货。

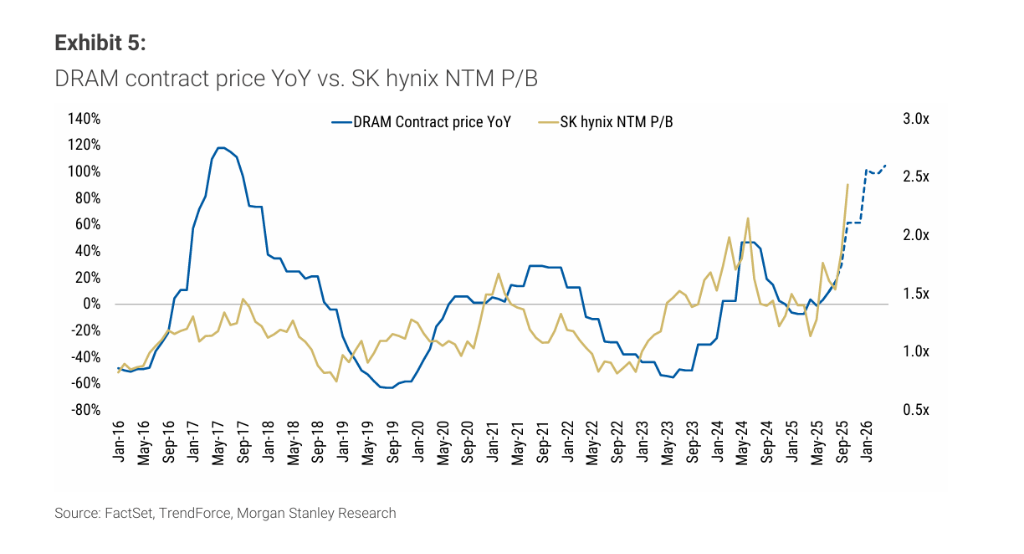

摩根士丹利分析师Shawn Kim和Duan Liu在29日的报告中指出,SK海力士的“售罄”信号,显示供应将更加紧张,价格上涨环境将持续贯穿2026年。分析师将2026年DRAM价格预期从此前的同比增长26%上调至30%,使SK海力士的前景更加接近2017-2018年的超级周期基准。

供需失衡加剧,DRAM库存告急

人工智能应用的全面爆发是此轮存储市场需求激增的核心驱动力。根据摩根士丹利的报告,AI推理计算的需求正在极大提振通用型存储芯片市场,快速消耗了行业库存,并为价格持续上涨提供了动力。

SK海力士管理层的表态证实了供应的紧张程度。据称,DDR5内存芯片的库存已降至约两周的极低水平,几乎是“生产出来就即刻发货”。同时,NAND闪存的库存也已回归到4-5周的正常化水平。这一局面直接反映了市场需求的强劲,尤其是来自超大规模数据中心服务器和AI生成内容存储的eSSD需求正在激增。

基于此,摩根士丹利预测,行业范围内的DRAM合约价格在2025年第四季度将实现高双位数(high-teen-digit)的环比增长,而NAND价格的环比涨幅也将在10-15%之间。

HBM领导地位稳固,资本开支将大幅增长

据摩根士丹利估计,SK海力士2026年资本开支预计将大幅超过以往水平,从2025年的约27万亿韩元增长约30%至35万亿韩元。晶圆制造设备(WFE)与基础设施的比例预计将从2025年的55%上升至2026年的60%,主要用于支持M15X工厂的产能爬坡。DRAM仍占WFE总支出的约90%。

M15X工厂的启动早于预定计划,设备安装已在进行中,将用于2026年的HBM生产。DRAM和NAND的扩张将由技术迁移推动,包括向1c DDR5和321层QLC(从238层TLC)迁移。摩根士丹利估计2026年总资本支出将增长约42%至35万亿韩元。

报告还指出,AI推理计算需求的激增正在推动商品存储器需求增长,消耗库存并维持价格动能。强劲的季度业绩如预期般由AI需求主导,包括推理计算提振商品存储器需求。SK海力士在HBM领域的领导地位以及所有商品存储器需求的阶跃式变化,为其带来更高的存储器定价机会。

摩根士丹利在报告中总结称,近期商品DRAM和NAND需求的意外激增,为2026年的严重供应短缺奠定了基础,更强劲的市场状况可能持续至2026年。