硅谷正在进行一场价值超1万亿美元的世纪“豪赌”。

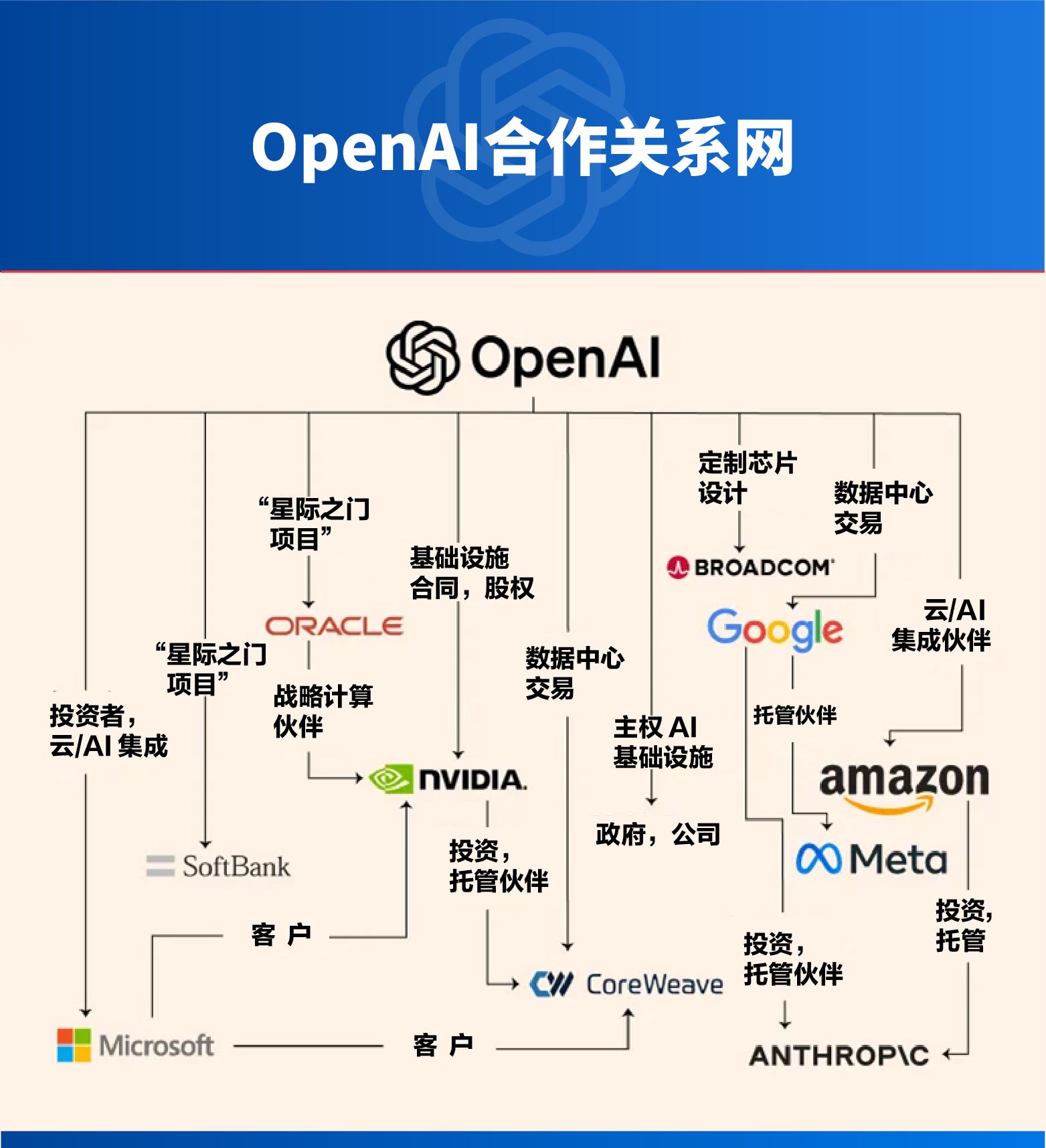

为驱动通用人工智能(AGI)发展,OpenAI在过去数月与英伟达、甲骨文、AMD等公司达成天价协议。这笔人类科技史上最昂贵的押注,因为其特别的合作模式——供应商向客户投资,客户再购买产品——引发争议。

这种“循环融资”引发市场的强烈警惕,因为它与2000年互联网泡沫破灭前的情形如出一辙。

OpenAI万亿美元“豪赌”算力,供应商“曲线”入股

截至目前,OpenAI已与英伟达、AMD、甲骨文、软银等巨头达成了超过1万亿美元的基础设施和芯片协议。据估算,OpenAI的合作项目涵盖超过20吉瓦的AI算力规划产能(相当于20座核电站的输出)。

在一项标志性协议中,英伟达同意向OpenAI投资最高1000亿美元,分阶段执行,并与OpenAI建设数据中心的进度挂钩。甲骨文则签署了一份价值3000亿美元的云服务协议,用于承载OpenAI的算力负载。AMD也以一份“巧妙”的协议向OpenAI授予价值高达其自身10%股份的认股权证,换取OpenAI购买并共同开发AMD的下一代AI芯片。

这些交易模糊了客户与投资者的界限。供应商通过“曲线”入股或投资,确保OpenAI有能力购买他们的硬件。例如,英伟达1000亿美元的投资承诺更像是一种供应商融资租赁:随着OpenAI部署英伟达GPU,大部分资金又会回流至英伟达。同样,与AMD的协议也让OpenAI成为了其股东。

循环融资:巨头们在重演“朗讯剧本”?

风投家本·霍洛维茨(Ben Horowitz)曾称赞OpenAI首席执行官萨姆·阿尔特曼(Sam Altman)能够设计出“创新的合作架构”,通过合作伙伴获得“可观的设备融资”,而非继续消耗风险资本。阿尔特曼本人也表示,要完成如此规模的战略押注,“必须获得整个行业的支持”,他将OpenAI的战略描述为“一次极为激进的基础设施豪赌”,旨在支撑下一代AI模型的发展。

然而,批评者将这种模式称为“循环融资(circular financing)”:供应商向客户投资,客户再用这笔钱购买供应商的产品。账面上看,双方的业绩和估值都在上升,但这实际上是一个封闭的资金循环。风险也因此高度集中:如果AI客户自身的业务最终无法产生足够利润来支撑这些采购,这条链条就可能承压甚至断裂。

云计算公司CoreWeave的首席执行官迈克尔·英特雷托(Michael Intrator)曾否认“循环投资”的说法,强调全球最大的科技公司之所以在AI基础设施上投入巨资,是因为他们确实需要这些设施,而非为了虚增业绩。英伟达首席执行官黄仁勋也认为,当前的需求是真实的,企业只是“在自然增长”。值得注意的是,英伟达和CoreWeave正是通过投资、供应和反向租赁等方式构建了“亲子关系”,成就了后者的迅速崛起。

“AI泡沫规模是互联网泡沫的17倍”

AI的狂热估值已引发了全球央行和经济学家的担忧。

据The Information报道,OpenAI的年化营收仅为120亿美元,年化亏损为80亿美元。要兑现其在AI领域1万亿美元的投入,需要持续不断的私募融资和巧妙的财务策略。现实也正是如此,OpenAI总裁Greg Brockman近日在接受采访时表示:“考虑了所有因素,如股权、债务……我们正在尝试寻找创造性的融资方式。”

Seaport Global Securities分析师杰伊·戈德堡(Jay Goldberg)在向《每日经济新闻》记者(以下简称每经记者)指出,英伟达与OpenAI的交易实际上是在提前透支未来需求。“当市场周期反转时,未来的需求将会减少,留下更大的问题,从而放大下行风险。”

英国央行和国际货币基金组织(IMF)相继警告,AI概念股的市值飙升至“与互联网泡沫高峰时期相似的水平”。目前,美国市值最高的五大公司合计占据标普500指数总市值的30%,为半个世纪最高集中度。以调整后盈利指标计算,这些股票的估值已是自2000年以来最极端的水平。

回顾2000年,朗讯(Lucent Technologies)通过循环融资(占营收的24%)推动销售,最终在电信崩盘中股价暴跌。风险投资人托马斯·唐古兹(Tomasz Tunguz)指出,英伟达当前的直接投资规模(约占营收的67%)比朗讯科技当年的风险敞口高出约2.8倍。

MacroStrategy Partnership分析师朱利安·加兰(Julien Garran)甚至认为,当前的泡沫规模是互联网泡沫的17倍,是2008年全球房地产泡沫的4倍。

然而,狂热仍在延续,各大公司仍在以令人眩晕的估值竞逐AI交易。投行WedBush分析师丹·艾弗斯(Dan Ives)在发给每经记者的报告中指出,全球企业和各国政府都将加入这场AI投资竞赛。

良性泡沫?“即使部分投资失败,也会留下真实的技术遗产”

不过,科技公司高管坚称“这一次不同”。他们认为这是一场“生产性泡沫”,即便是部分投资失败,也会留下真实的技术遗产。一些人甚至主动接受“泡沫”一词,但加上了限定词——称之为“良性泡沫”。

OpenAI CEO阿尔特曼称,这是对未来能力的提前投资,历史上每一次重大计算革命都伴随着“疯狂”的资本支出,这些投入最终奠定了变革性增长的基础。亚马逊创始人贝佐斯也表示,当一切尘埃落定,人工智能将为社会带来“巨大的利益”。

有观点认为,如今的人工智能领军企业比昙花一现的网络公司拥有更雄厚的财力和收入。微软、谷歌和英伟达等公司利润丰厚,这意味着它们能够更轻松地吸收失败的投资。高盛最近的一项分析指出,尽管人工智能泡沫很大,但许多大型科技公司仍然拥有强劲的盈利能力,足以支撑其部分估值。高盛认为,我们最终可能会陷入泡沫,但不是现在。

Dan Ives也向每经记者表示,现在更像是1996年互联网繁荣的开端而不是2000年互联网泡沫破灭的时代。

终极考验:盈利缺口、电力制约与GPU折旧

即便有乐观的预期,AI的扩张仍面临严峻挑战。

首先是盈利缺口,这是“泡沫论”争议的核心。La Pietra Capital创始人Olivier Khatib指出:“最直接、最根本的风险就是盈利缺口。”若巨额投入无法带来足够收益以覆盖成本,泡沫就会开始泄气。

麻省理工学院的研究发现,95%的企业人工智能项目没有带来可衡量的利润。各大公司在试点项目上总共花费了约400亿美元,但却未能达到预期目标。阿尔特曼也坦言,“在未来几年内都看不到盈利迹象。”

伦敦大学学院(UCL)名誉教授、计算机科学家彼得·本特利向每经记者分析称,AI背后高昂的计算成本,意味着盈利前景尚不清晰。他警示,庞大的客户群体固然是优势,但若产品成本极高,客户越多,亏损可能越大。他认为,当前初创企业的市值膨胀,如同互联网泡沫时代的历史重演。

其次,能源缺口正将AI增长“卡脖子”。牛津经济研究院首席经济学家亚当·斯莱特(Adam Slater)向每经记者表示,能源与电力可能是制约AI增长的最大因素。贝恩分析报告指出,要维持当前扩张速度,到2030年全球将需要约200吉瓦的AI算力,但按现有趋势,电力仍存在50吉瓦的缺口(约合50座核电站)。电网容量不足正推高电价并导致数据中心建设延迟,令巨额投资沦为搁浅资产。

彼得·本特利认为,如果是以牺牲周边社区利益为代价建设人工智能数据中心,则缺乏可持续性,长期来看很可能会走向失败。他建议开发地热能、太阳能等合理途径,以及开发更高效、更精细化的AI模型,以减少能源消耗。

第三,GPU折旧风险。唐古兹认为,目前,债务融资市场建立在GPU能保持4~6年价值的假设上。但谷歌架构师的证据显示,高利用率的GPU寿命最多3年,其高利率贷款(约14%)和快速折旧可能影响真实投资回报率。

科技泡沫与技术革命在早期可能非常相似。只有事后才知道,这场AI投资是萧条的前奏,还是新一轮工业革命的开端。

亚当·斯莱特给出了一个判断:若现实中缺乏显著的生产率提升或其他具有变革性的成果,这就是早期预警信号之一。