各位:老袁系列文章《奈非|派拉蒙 并购奈非》用专业视角透视了2025全球传媒并购第一大案,本文我们再用“抢亲”的故事来拆解奈飞827亿收购华纳案中的资本术语,助你一眼看透并购背后的权力、金钱与风险博弈。

一、提亲vs抢亲:善意收购与敌意收购

• 【资本黑话】:善意收购(Friendly Takeover)、敌意收购(Hostile Takeover)

• 【大白话拆解】:

奈飞是“明媒正娶”:提前与华纳管理层沟通数月,达成“剥离新闻业务(如CNN),聚焦影视与流媒体核心资产”的共识,最终以827亿美元企业价值(含107亿美元净债务,对应720亿美元股权价值)签署收购协议,获华纳董事会一致支持——典型的善意收购。

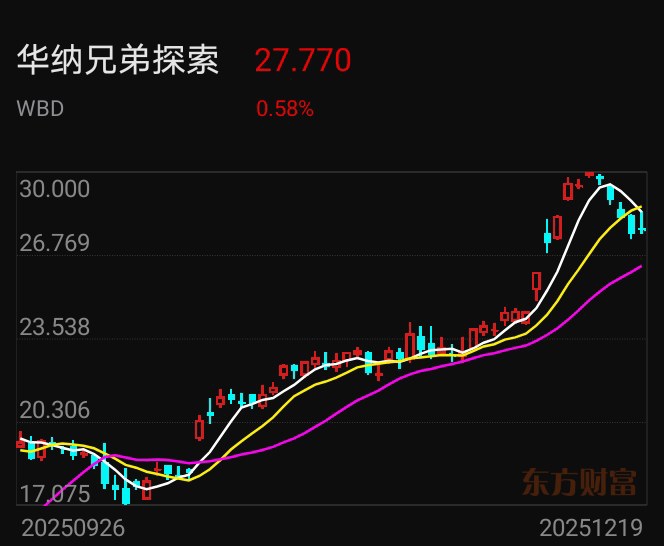

派拉蒙是“高价抢亲”:绕过华纳董事会,直接向股东发起每股30美元(总价约1084亿美元)的全现金收购要约,声称“奈飞只买核心资产,留下负债给股东,而我们给你全部溢价”,打破双方“联姻”进程。

• 【关键矛盾】:华纳管理层倾向“聚焦核心影视IP与流媒体业务”,计划剥离非核心资产;派拉蒙则要求“全盘接收华纳所有资产”,双方战略诉求分歧显著,最终直接撕破脸。

二、聘礼怎么付:交易结构中的资本套路

1. 现金vs股票:两种支付方式的博弈

• 【核心逻辑】:收购支付方式的选择,直接决定交易确定性、股东收益及收购方风险,奈飞与派拉蒙的方案差异显著,核心博弈点集中在“即时兑现”与“风险共担”的平衡上。

派拉蒙:1084亿美元全现金(每股30美元)

—— 对股东吸引力:极高(对价一次性兑现,股东可即时落袋为安)

—— 风险与特点:融资高度依赖高杠杆债务(债务/EBITDA达6.5倍),若交易失败将面临巨额债务违约风险

奈飞:720亿美元“现金+股票”(每股27.75美元,含23.25美元现金+4.50美元奈飞股票)

—— 对股东吸引力:中等(部分对价即时兑现,部分与奈飞未来业绩绑定共享增长)

—— 风险与特点:有效降低自身现金支付压力,交易确定性更高;但股东需承担奈飞股价波动带来的对价缩水风险(奈飞股价已连跌4天)

2. 毒丸计划(Poison Pill)

• 【资本黑话】:目标公司为抵御敌意收购采取的防御策略,通过资产剥离、股权稀释或提高负债等方式,增加收购成本、降低自身吸引力,使收购方“难以消化”。

• 【本案应用】:华纳提前剥离CNN等资产成立“Discovery Global”,让派拉蒙若强行收购需多背300亿债务——相当于“在嫁妆里藏炸弹”,大幅削弱派拉蒙敌意收购动力。

3. 分手费(Termination Fee)

• 【核心约定】:奈飞设58亿美元天价分手费(约占交易价值的8%),若华纳终止协议嫁派拉蒙,需赔付奈飞28.8亿美元赔偿。

• 【本质】:提高对方“抢亲成本”,锁定交易确定性,避免前期谈判投入付诸东流。

三、钱从哪来:资本背后的权力游戏

• 【派拉蒙的资金支撑与风险】:

资金来源:由甲骨文创始人拉里·埃里森兜底,联合红鸟资本提供支持;同时引入特朗普女婿库什纳的基金及中东主权财富资金,融资结构由400亿美元高收益债券、300亿美元私募股权融资、80亿美元杠杆贷款构成。

核心风险:融资结构复杂需多重监管审批,贝恩咨询数据显示,类似多层融资结构的交易失败率高达58%;且多层优先级债务存在利息滚雪球效应,若交易拖延,总成本可能增加15%-20%,这一隐患引发华纳董事会担忧。

• 【奈飞的融资结构与底气】:

融资安排:通过590亿美元债务融资(由富国银行、法国巴黎银行、汇丰牵头)叠加自有现金完成收购,杠杆率从接近0飙升至3倍,已接近传媒行业4-5倍的安全上限。

风险与支撑:每年需承担约30亿美元债务利息,若整合不及预期可能拖累财务表现;但全球3亿付费用户创造的稳定现金流(2024年运营现金流120亿美元)可覆盖债务成本,构成核心偿债支撑。

四、官府拦路虎:反垄断审查(Antitrust Review)

• 【核心矛盾】:反垄断审查风险凸显。

美国市场层面:奈飞与HBO Max合并后流媒体市场份额将达33%-45%,触碰美国《并购指南》30%的警示红线,监管机构担忧形成“内容垄断”,限制竞争对手获取优质IP资源(如《哈利·波特》《指环王》);

全球层面:欧盟、英国监管机构聚焦“数据垄断”风险,认为奈飞用户行为数据与华纳内容库结合可能形成“数据-内容”闭环,挤压中小创作者生存空间。

• 【奈飞的反垄断应对策略】:

扩大市场定义:主张“娱乐市场竞争已全球化”,将TikTok、YouTube及游戏平台纳入竞争对手范畴,以此降低合并后市场份额占比至20%以下,弱化垄断质疑。

结构性让步:承诺维持院线45天窗口期、向竞争对手授权部分非独家内容、成立独立委员会监督IP授权公平性,通过一系列让步换取监管审批通过。

不确定性因素:前总统特朗普已表态介入审查,增添政治变数,交易最终能否通过美国司法部审查仍存疑。

五、娶回家怎么过日子:协同效应与整合风险

• 【协同效应(Synergy)】:

资本黑话:1+1>2的省钱增收魔法。

奈飞算盘:成本协同——整合重叠IT系统、营销团队、行政职能,年省20-30亿美元;收入协同——用全球3亿用户放大《哈利·波特》《指环王》等IP价值,通过重制剧集+游戏+电商联动,预计ARPU(单用户收入)从12美元提升至15美元。

行业现实:麦肯锡数据显示,传媒并购仅68%能达成承诺协同效应,迪士尼收购福克斯耗时5年才达成76%。

• 【文化冲突】:

核心矛盾:奈飞“硅谷算法控”的效率优先文化,与HBO“好莱坞艺术家”的创意优先、工会协作文化碰撞,强逼编剧按数据创作可能逼走人才。

历史教训:2000年AOL收购时代华纳因文化不合,9年后以1000亿美元损失拆分。

奈飞对策:建立“双轨制”运营模式——流媒体内容保留数据驱动优化用户体验,电影/剧集创作保留华纳团队独立性并设“创意防火墙”;核心创作团队授予股权激励绑定长期利益。

核心财务名词白话解读(结合本案)

说明:以下用“名词+黑话定义+白话解读+本案应用”的形式,拆解核心资本术语,适配手机碎片化阅读。

一、交易结构相关名词

1. 【毒丸计划】

黑话定义:目标公司为抵御敌意收购采取的防御策略,通过资产剥离、股权稀释或提高负债等方式,增加收购成本、降低自身吸引力。

白话解读:被收购方为了拒绝“不喜欢的收购方”,故意给自己加负担,让对方觉得“吃不下”“不划算”。

本案应用:华纳剥离CNN成立“Discovery Global”,让派拉蒙强行收购需多背300亿债务,大幅削弱其收购动力。

2. 【企业价值 (EV)】

黑话定义:收购整个企业所需的全部价值,包含股权和债权。

白话解读:买下整个公司(含对方欠的债)的总花费,好比买房总成本=房款+接手的房贷。

本案应用:本次交易总盘子827亿美元,包含奈飞需承担的华纳107亿美元净债务。

3. 【股权价值】

黑话定义:收购公司股东权益部分的价值。

白话解读:真正付给被收购方股东的钱,相当于买房时扣除贷款后,实际给房主的净房款。

本案应用:奈飞为华纳股权支付720亿美元(827亿企业价值-107亿净债务)。

4. 【现金+股票支付】

黑话定义:收购对价由一部分现金和一部分收购方股票构成。

白话解读:一部分钱直接给,一部分用收购方的股份抵,既减轻现金压力,又能让被收购方股东绑定收购方未来收益。

本案应用:华纳股东每股得23.25美元现金+价值4.50美元的奈飞股票。

5. 【分手费】

黑话定义:交易因一方原因无法完成时,该方向另一方支付的补偿金。

白话解读:“联姻”谈崩的违约金,弥补对方筹备交易的成本和机会损失,也显自身诚意。

本案应用:奈飞设58亿分手费,若华纳主动终止协议嫁派拉蒙,需赔付28.8亿美元。

二、估值与定价相关名词

1. 【估值溢价】

黑话定义:收购报价超出被收购公司当前市场价值的部分。

白话解读:为了抢下心仪目标多付的钱,好比买稀缺房源时出的高于市场价的钱。

本案应用:奈飞每股27.75美元报价,比华纳交易前股价有显著溢价。

2. 【协同效应】

黑话定义:并购后因资源整合产生的额外价值,体现为成本节约或收入增加。

白话解读:1+1>2的效果,合并后裁撤重复部门、共享资源,能多赚钱或多省钱。

本案应用:奈飞预计年省20-30亿美元成本,还能通过IP联动提升单用户收入。

3. 【EBITDA】

黑话定义:税息折旧及摊销前利润,衡量公司核心业务盈利能力的指标。

白话解读:公司主营业务的“真实赚钱能力”,不算税、利息、设备折旧等,只看核心业务赚不赚钱。

本案应用:华纳2025年第二季度调整后EBITDA为19.53亿美元。

4. 【EBITDA倍数】

黑话定义:企业价值与EBITDA的比值,衡量估值水平的常用指标。

白话解读:按当前赚钱能力,多少年能回本,是判断公司“贵不贵”的关键指标。

本案应用:本次收购估值约20倍EBITDA,体现对华纳资产价值和未来增长的认可。

三、融资与风险相关名词

1. 【杠杆收购 (LBO)】

黑话定义:主要通过借入大量债务来筹集收购资金的收购方式。

白话解读:“借鸡生蛋”式收购,用少量自有资金当“首付”,大部分靠借钱收购,再用被收购公司未来收入还债。

本案应用:奈飞安排590亿债务融资,从低负债变高杠杆,具有杠杆收购特征。

2. 【过桥贷款】

黑话定义:短期贷款,用于满足收购临时资金需求,后续由长期融资替代。

白话解读:收购的“应急周转金”,长期贷款没到位前,先借短期钱完成交易,后续再替换。

本案应用:奈飞590亿融资含过桥贷款,用于交易完成时快速支付对价。

3. 【债务融资】

黑话定义:通过向银行或资本市场发行债券等方式借钱筹集资金。

白话解读:向外界(银行/投资者)借钱,需要付利息、按时还本。

本案应用:富国银行、法国巴黎银行等为奈飞提供巨额债务融资。

结语:并购不是终点,而是生死赌局

奈飞收购华纳,表面是流媒体行业龙头的“加冕仪式”,实则是一场押注全公司未来的高风险博弈:若整合成功,可通过IP垄断实现万亿市值突破;若失败,则可能陷入债务危机,或因文化冲突重蹈“AOL-时代华纳”的覆辙。

给创业者的核心课:

并购不是终点,而是起点。

奈飞收购华纳的案例,不仅是“资本博弈”的故事,更是“企业战略”的缩影。并购的本质是“用资本换时间”——奈飞通过收购华纳,快速获得了“顶级IP”与“内容制作能力”,缩短了“成为娱乐帝国”的时间。但并购的成功与否,最终取决于“整合能力”(如文化融合、资源整合)。

对创业者而言,资本黑话(如杠杆收购、协同效应)不是“玄学”,而是“工具”——理解这些术语,能帮助你看懂“并购背后的权力、金钱与风险博弈”,从而在“资本游戏”中保持清醒。

最后提醒:并购不是“终点”,而是“起点”——若整合失败,再大的并购也可能成为“灾难”(如AOL时代华纳)。创业者需记住:资本是工具,战略是方向,整合是关键。

本文关键词:敌意收购、毒丸计划、协同效应、杠杆收购、反垄断审查。看懂这些,下次听投资人聊并购时,你也能笑而不语。

附件:对未来的思考

奈飞收购华纳兄弟这笔交易,不仅是商业并购,更预示着全球娱乐产业格局的一次深度重塑。以下从并购核心启示、全球产业变革影响及中国企业借鉴方向,梳理对未来的思考。

一、并购启示:确定性与整合的艺术

1. 确定性 > 高价

私募财团1084亿高价收购,完成概率仅42%,确定性价值455亿;奈飞720亿出价较低,但完成概率85%,确定性价值612亿。华纳选择的不是最高价,而是最可能兑现的价值。

2. 整合力 = 护城河

BCG研究显示,80%并购失败源于整合不力。奈飞的“双轨制”策略——流媒体用数据驱动,内容创作保留华纳独立性,分阶段实现协同效应,才是价值实现的关键。

3. 战略清晰 > 资本规模

奈飞收购核心目标是补足IP短板,这一清晰战略指导了交易结构设计、整合规划与风险预案,而非盲目追求规模扩张。

二、全球视野:并购浪潮下的产业变革

• 产业重塑

好莱坞“五大”变“四大”,奈飞从流媒体平台升级为“内容制作+全球发行”的娱乐帝国,其美国影视内容支出占比预计从9%跃升至18%。

• 三重冲击

就业:编剧与导演工会担忧岗位减少、创意受限

院线:窗口期缩短威胁传统影院生存

监管:全球反垄断趋严,平衡创新与合规成关键

• 中国启示

核心资产为王:IP、技术、品牌才是出海护城河

价值>规模:从用户数量转向终身价值挖掘

轻资产出海:敏感市场采用授权模式规避风险

整合>收购:跨境并购成功关键在文化融合

综上,并购不是终点,而是价值创造的起点。

资本是工具,战略是方向,整合是关键。对中国企业而言,全球竞争加剧背景下,需明确核心战略边界,聚焦核心资产深耕,以灵活务实策略平衡扩张与风险。