据媒体报道,谷歌母公司Alphabet计划通过其美元债券发行筹集200亿美元,规模高于最初预计的150亿美元。

知情人士称,Alphabet周一进行的美元债券发行已吸引超过1000亿美元的订单,债券最多分为七个期限部分。期限最长的一部分——到期日为2066年的债券——其定价利差较美国国债高出0.95个百分点。

此外,Alphabet也在向投资者推介其在瑞士和英国的首次发债计划。其中,英国市场的发行还可能包括一笔罕见的100年期债券——这将是自上世纪90年代末互联网泡沫时期以来,科技公司首次尝试发行如此长期限的债券。

据悉,摩根大通、高盛和美国银行协助管理Alphabet此次美元债发行。德意志银行、加拿大皇家银行和富国银行同样参与了此次交易的承销。

谷歌上周公布了2025年第四季度财报,营收和利润均超出分析师预期。然而,该公司同时表示,今年资本支出最高可能达到1850亿美元,远超华尔街预期。

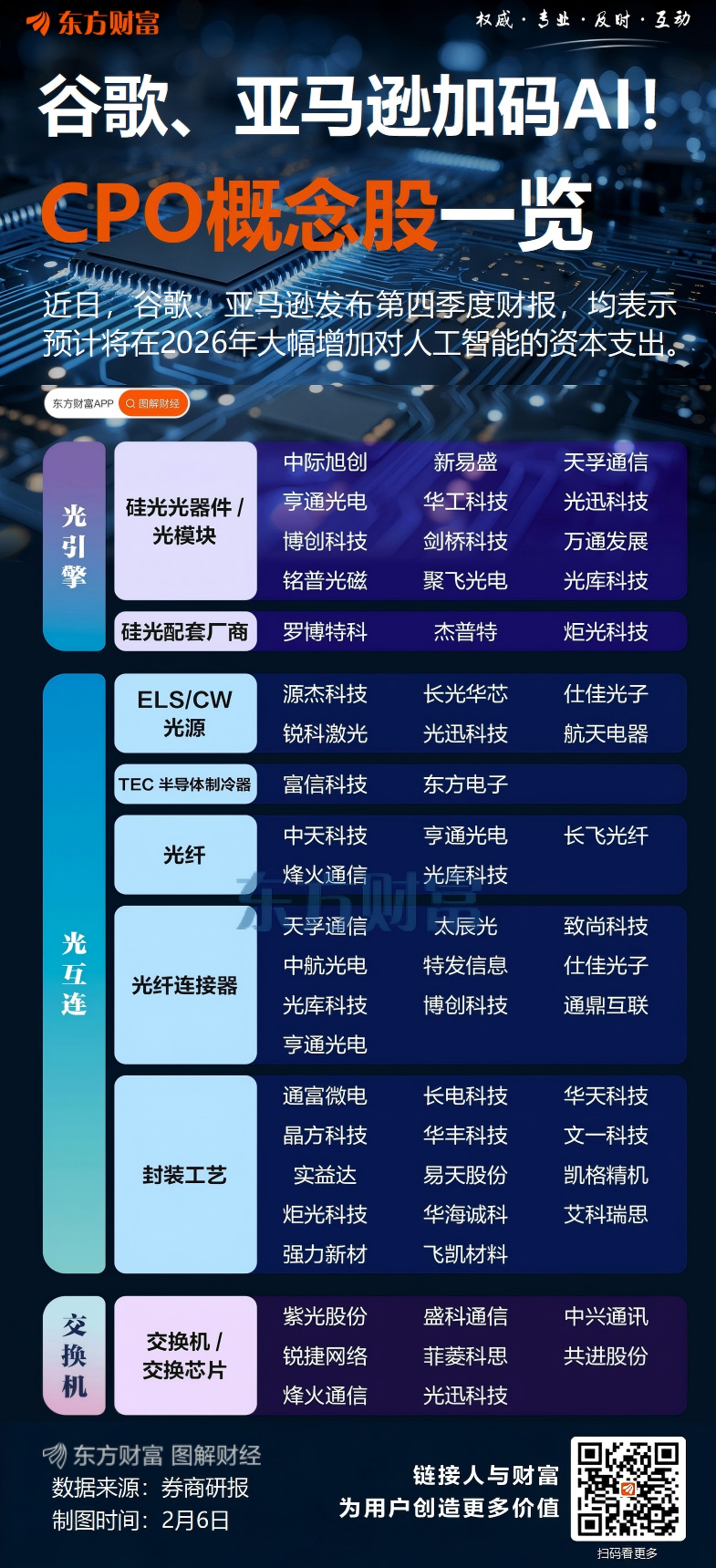

谷歌只是人工智能(AI)军备竞赛的玩家之一,Meta、微软和亚马逊均公布了庞大的资本支出计划,四家科技公司今年合计将支出高达6500亿美元,这些资金将主要用于扩建AI基础设施。

即便财力雄厚如谷歌等巨头,应对如此庞大的支出计划也显得吃力。因此,自去年以来,这些公司已向债券市场大量融资。

根据美国银行证券1月9日发布的一份报告,亚马逊、Alphabet、Meta、微软和甲骨文去年发行了高达1210亿美元的公司债券,而2020年至2024年期间的平均年发行量为280亿美元。

迄今为止,投资者仍积极承接,但市场对AI领域过度投资、可能催生泡沫的担忧也在升温。

就在上周,甲骨文又通过一笔债券发行筹资250亿美元,订单峰值高达1290亿美元,创下纪录。

Alphabet上一次进入美国债券市场是在去年11月,当时通过一笔交易筹资175亿美元,吸引了约900亿美元的订单。该公司同期还在欧洲发行了65亿欧元的债券。

东财图解·加点干货