行,咱们今天不开盘,正好喘口气,复盘一下。我是十拳剑灵,一个老基民了,手里跟投着国联的$十拳剑灵活配置$和$十拳剑超稳星$,自己也瞎折腾几个实验组合。

刚看了一眼2025年的账。我的主力跟投组合——十拳剑灵活配置,今年收益率是23.03%。这个数吧,你说它差吗?真不差,小幅跑赢了中证800这种宽基指数。但你说它香吗?看着朋友圈里那些押中了成长风、站上了黄金牛市的收益截图,心里头还是有点酸。

赚了,但又没完全赚爽,这大概就是多资产配置的日常。

这种“日常感”,恰恰连着咱们今天要聊的几个最根本、也最容易想岔的误区。理清楚了,或许咱们就能跟自己,跟市场,都处得更舒服点。

01 波动率:不是魔鬼,是你的“尺子”

咱们买基金,第一眼总先看收益率,对吧?但我觉得,真正该先看的,是波动率。它不是你收益的敌人,而是一把帮你“量体裁衣”的尺子。

这把尺子量什么呢?量你的钱能放多久,量你晚上睡不睡得着。

比如说,一个目标年化波动率在2% 左右的固收加组合,和一个目标在10% 左右的权益型组合,它们意味着什么?

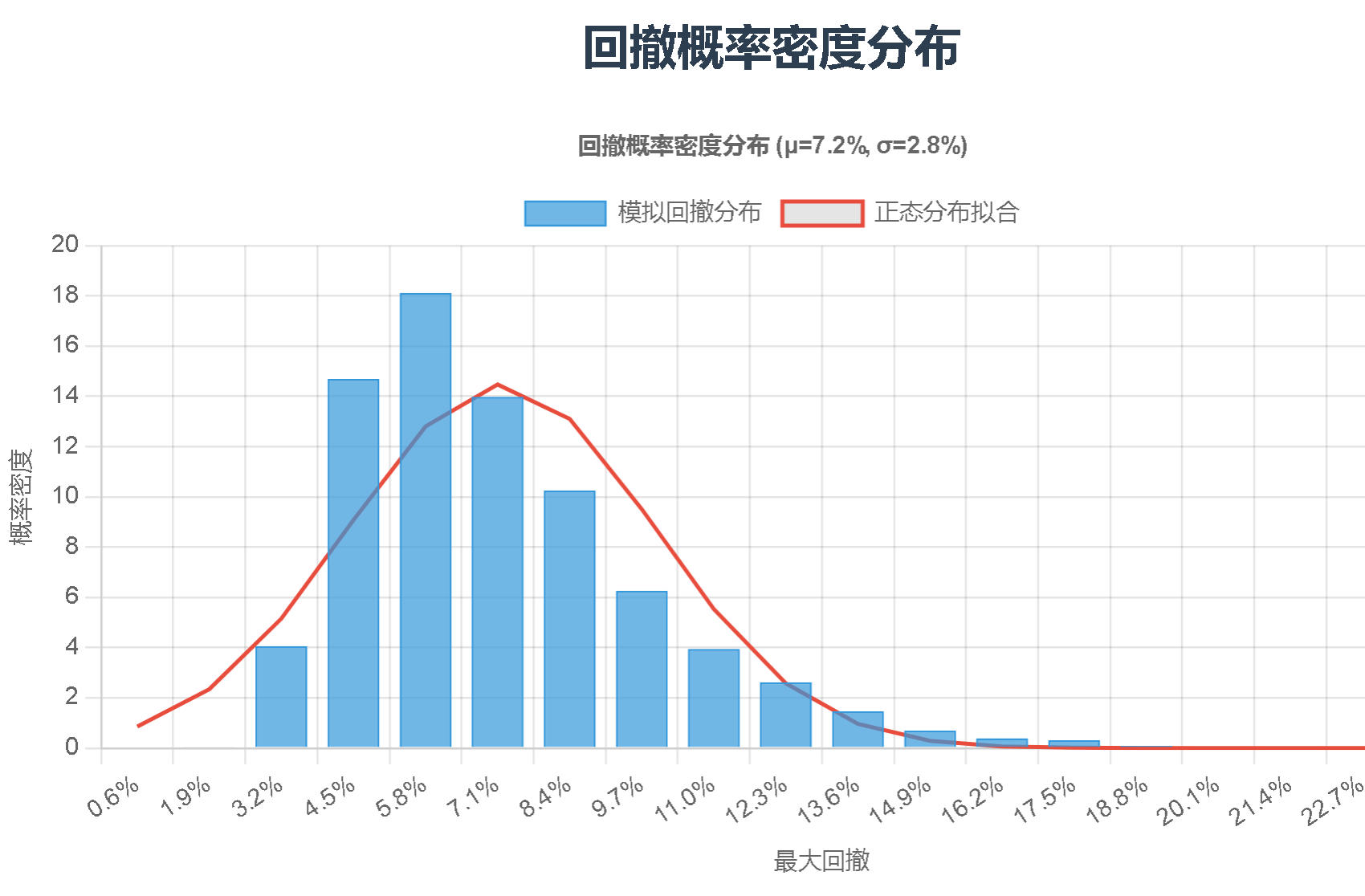

有个金融上的经验算法,叫“三倍标准差”。你可以粗略理解为,在极端倒霉的“黑天鹅”情况下,可能出现的最大回撤,大约是波动率的3倍。

2%波动 -> 极端回撤约 6%

10%波动 -> 极端回撤约 30%

6%的回撤,很多人咬咬牙,觉得能接受。30%呢?比如10万块变7万,这已经是很多人心理承受的边界了,算是勉强能接受的“黑天鹅”表现。但如果一个产品的波动率去到了20%,那极端回撤可能深达60%——10万变4万,这个我想绝大部分人都很难接受,会彻底失眠。

所以你看,10%左右的波动率目标,可能是大部分追求长期增值的普通人,在“收益潜力”和“心理承受”之间一个不错的平衡点。波动率再低点,比如降到5%,波动是小了,但收益率很可能就不太够看了,跑不赢通胀也着急。

看懂波动率,就是看懂你未来可能面对的最大压力测试。 选基金、跟投顾,先别问能赚多少,先问它的波动率设计是多少,跟你的人生财务周期匹不匹配。

02 定投:那个被“沉默现金”吃掉效率的坑

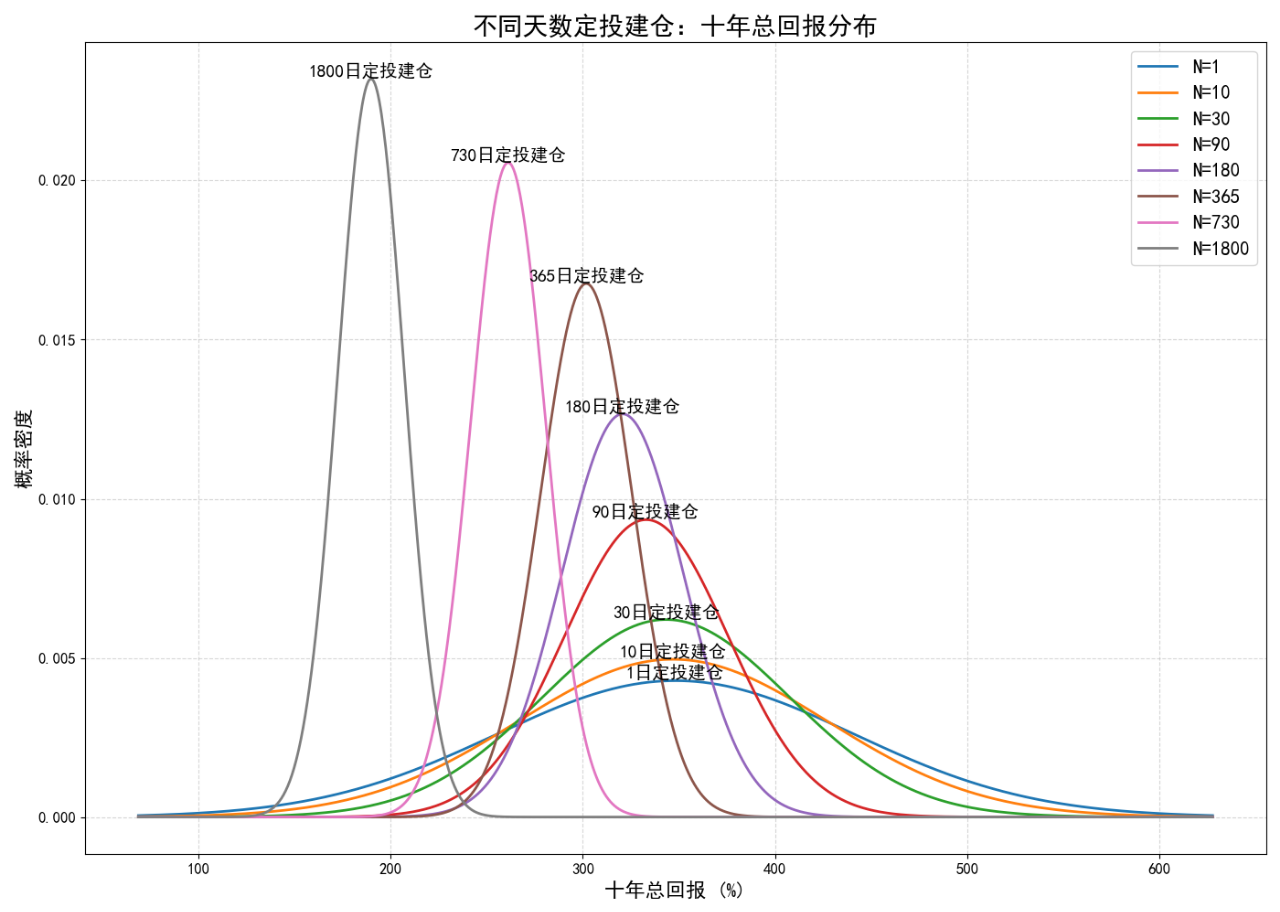

定投被说成“懒人神器”,但它有个巨大的效率陷阱,很少被人摊开说。

咱们来算笔实在账。你计划将12万存款定投10年,每月1000块。巧了,第一年市场就走出一个“微笑曲线”,你投的1万2本金赚了1200。表面收益率 10%,挺美。

但坑就在这里!你规划中未来10年要投的总资金是12万,可在第一年里,有10万8千块是一直趴在活期或货币基金里的。这笔巨款几乎没产生啥收益,它就像个“沉默的旁观者”,极大地拉低了你全部资金的使用效率。

长期定投下来,你的平均仓位连50%都很难到。一半的钱长期在“打酱油”。你确实用这种半仓现金的方式降低了波动,但代价是潜在收益率被大幅稀释。

这就像为了怕晕车(波动),你买了张全程票,却只坐一半路程。钱花了,风景没看全。

03 仓位:留现金,证明你一开始就选错了“船”

为什么很多人,包括我,总不自觉地在基金外留一堆现金?美其名曰控制仓位,灵活。

这本质上揭露了一个事实:你买的那只基金或那类资产,其本身的波动率,超出了你的真实承受力。你hold不住它全程的颠簸,所以只好手动用“现金”当压舱石,自己调配出一个低波组合。

这方法土,但有用。不过成本很高——闲置现金的机会成本。

更有思路的做法是什么?是直接去寻找一艘整体波动率就设计成你想要的船。比如,你需要一艘内部结构均衡、目标波动率8%的“巡洋舰”(一个多资产投顾组合),而不是自己买艘快艇(高波基金)再拼命往舱里搬沙袋(现金)。后者又累,航行效率还低。

04 夏普率:我曾追逐的“画线幻影”

我以前选基金,特别迷信一个叫“夏普率”的指标。它说的是“性价比”:每承担一份风险(波动),能换来多少超额回报。曲线越平滑向上,夏普率越高,江湖人称“画线派”。

当年我像个集邮的,攒了一堆历史夏普率顶尖的基金,觉得找到了圣杯。结果呢?风口一过,它们跌起来整齐划一,跌跌不休。

我才痛悟:我选的那些“高夏普”基金,骨子里都是同一类风格、押注同一条赛道。在适合它们的市场里,它们是神;风格逆转,它们就集体塌房。单只基金的历史夏普率,很可能是特定风格下的暂时幻影,极不稳定。

咱们真正该追求的,不是收集一堆“画线高手”,而是构建一个整体组合长期稳定的高性价比。这靠的是把股、债、商品这些“脾气”不同、相关性低的资产科学地配在一起,让它们互相中和。再通过定期“再平衡”(涨多的卖点,跌多的买点),机械地实现高抛低吸。这个系统的生命力,远强于任何单个明星基金的历史数据。

05 终极心魔:为什么我总是在“错过”?

说到多资产多策略组合(像十拳剑),它科学,但它有个每年都会来的心魔,我得坦白。

几乎每一年,市场上都有某类资产或策略爆发出惊人牛市——前两年的新能源、去年的微盘股、今年的黄金、CPO……而在我的组合里,这些或许都配了一点,但为了纪律和整体风控,绝对不可能重仓任何单一品种。

于是,我就只能看着别人在风口上起飞,自己喝点汤。每年这时候,心魔就在耳边嘀咕:“要是当时全押这个就好了!”

经过无数次纠结,我给自己建立了心理预期:选择多资产配置,就是选择放弃“暴富”的彩票,换取“不落队”的船票。 你的目标是长期稳健地穿越周期,而不是赌对每一次轮动。

这意味着,你几乎每年都会跑输当年的市场冠军。但同时,你也几乎永远不会成为摔得最惨的人。你需要克制住“为什么不是我”的贪心,接受“什么都吃到点,但什么都不吃撑”的状态。这是这条路最难的修行,我还在练。

说到底,投资像一场认识自己的长途跋涉。看懂了波动率,就摸清了自己的风险地图;跳出了定投、仓位、夏普的惯性误区,就找到了更高效的工具;化解了“错过”的心魔,才算真正走上了可持续的路。

我的“十拳剑”实验还会继续,超稳星和灵活配置也依然是我的压舱石。路还长,咱们一起,慢慢走,稳稳走。

#1月基金投资策略#

#2026我的新年投资计划#

#2026年 你最看好哪些投资赛道?#