$资产与风格轮动策略$

【本内容来自于国联证券投顾管理团队】

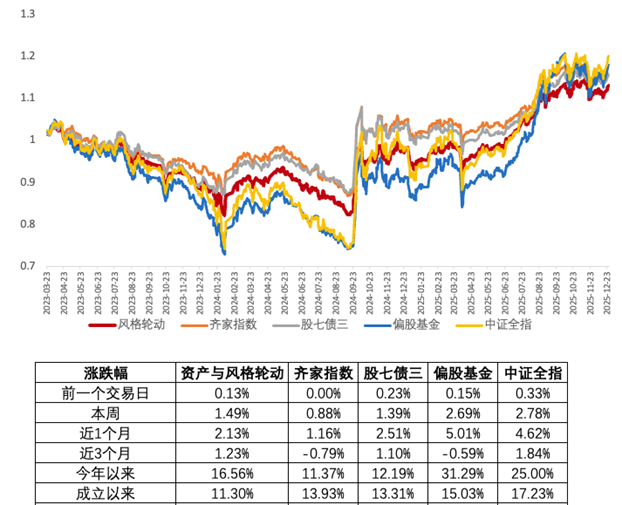

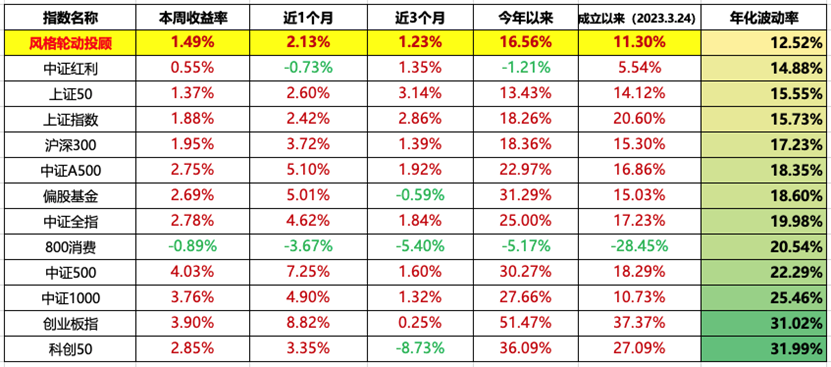

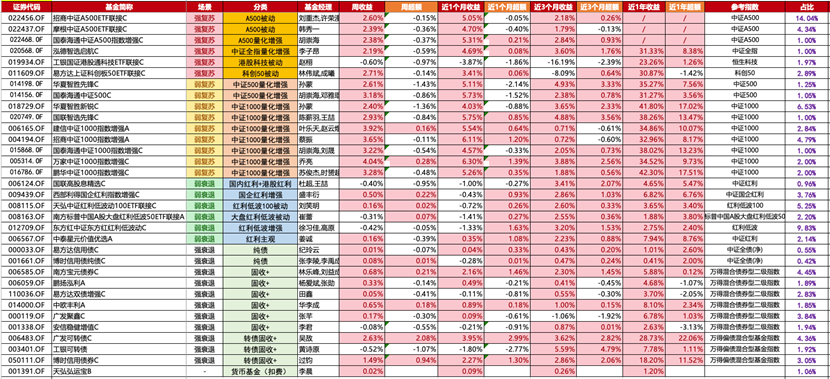

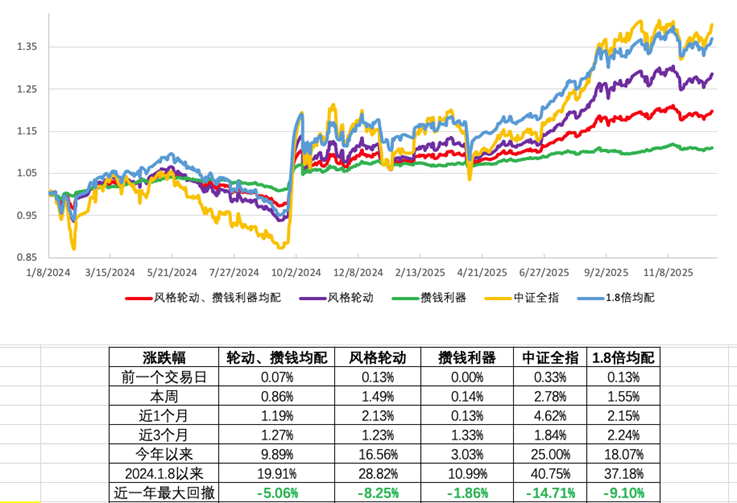

注:数据来源wind,周收益区间2025/12/22-2025/12/26

这周市场风格又发生了反转切换,上周价值强,成长弱。这周风险偏好明显回升,小盘和成长反弹,红利价值反而收跌。成长单边上涨环境下,风格轮动一半的防守仓位,自然就跟不上涨幅了,不过这周也收涨了1.49%,大体跟住全指5成多的收益。今年还有3个交易日收盘,目前风格轮动,今年以来的成绩是16.56%,牛市大涨环境下,基本跟住了市场7成涨幅。但波动率只有市场的一半多点。在今年风格多变的环境下,应该能让大家拿的更安心一些。风险收益性价比还算可以。下期投顾陪伴,我们也会对投顾做个年终盘点。

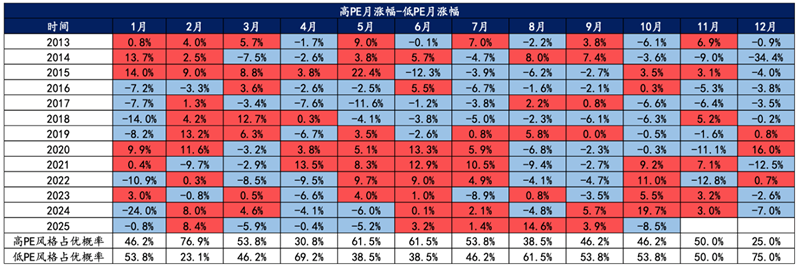

其实按照历史上的日历效应规律,12月往往都是大盘价值,红利防守资产占优,甚至概率超过70%。但之前我们也一直提示大家,不建议单压一类资产或赌风格,因为概率不代表必然。短期基本面利空,但风险偏好仍有惯性,资金异动,多空交织,干扰因素众多,情绪不稳定的环境下。做好均衡,就是最好的应对策略,会让你不至于那么患得患失,心态更加平稳,拿得住持仓。最后反而能踏实的跟住市场,吃到更多的收益回报。或者说,别乱动,少出错,先不亏钱,在这种乱世环境中,也是在帮你获得排位赛的隐形晋级了。

这张图中也可以看到,最近3周,其实风格都在快速变化。这周是小盘1000表现最好,上周是红利风格有优势,再往前一周是双创A500涨的更猛。而且这个过程中,有时候风格也会一天一变。所以单压任何一种资产,可能某一阶段都会比较难受。而一旦情绪受到波动,就很容易出手乱动,最后越做越错。反而像风格轮动投顾,把这三大策略都配齐,不去累心判断,耐心持有,跟随市场波动,其实结果倒不一定差,主要心态波动也就没那么大了。

注:数据来源wind,周收益区间2025/12/22-2025/12/26

最近之所以情绪反弹,也是受到多因素共振,人民币汇率升值,美股科技反弹,A500大资金流入,融资余额再度创新高。似乎一些资金在提前博弈春季行情。但还是那句话,短期情绪依旧不稳定,交易估值和预期的行情,一切都很随机。周五有一波突然跳水,其实就是情绪非常敏感的反应。尤其融资余额历史高位的环境下,更要留足后手,别太激进,尽量让自己进可攻退可守。如果不知道怎么搭配,可以参考风格轮动攻防均衡的阵型。或者一键投顾是最省事的。

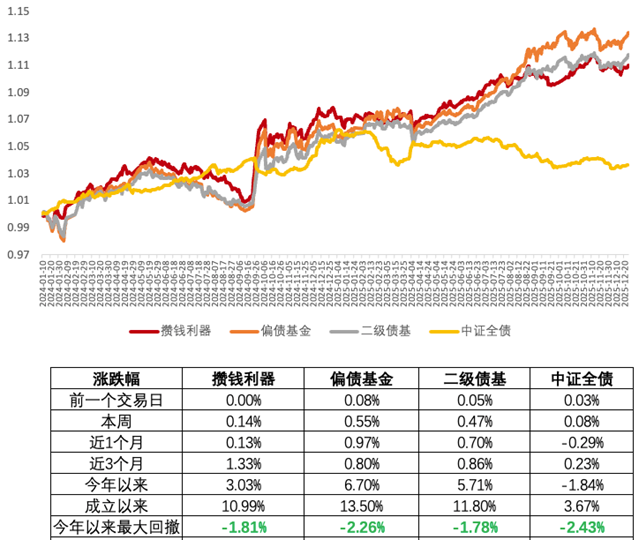

$攒钱利器策略$

注:数据来源wind,周收益区间2025/12/22-2025/12/26

攒钱利器这边,上周红利风格占优,跑出一些优势。但这周风格切换,所以相对平庸,这周小涨了0.14%。成长单边大涨环境下,攒钱利器红利固收+的结构,往往会逆风一些。收益会跑的比较慢一点。但这个市场最终还是盈亏同源的逻辑。成长风格下牺牲的弹性,会在市场下跌,风格逆转时,回补成更强的防御属性。所以当下这种环境,如果觉得股市涨的比较高,心里没底,风险承受力不太高,但又想参与一些收益,获得比债券更高的回报。想取个折中策略的话,其实攒钱利器还是不错的选择。尤其最近红利比较逆风,今年也没怎么涨的状态下,那么对比成长,其实风险就会小很多。攒钱利器也类似于足球场上后腰的属性,进攻能力不突出,但也能参与一些进攻战术。而一旦局势转攻为守,它的作用会更为凸显。

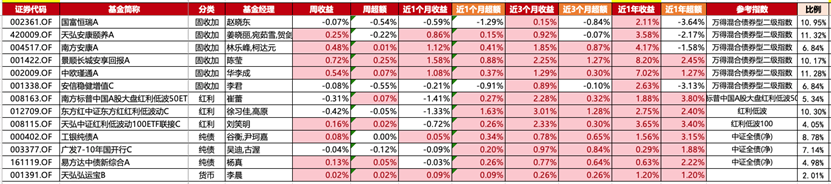

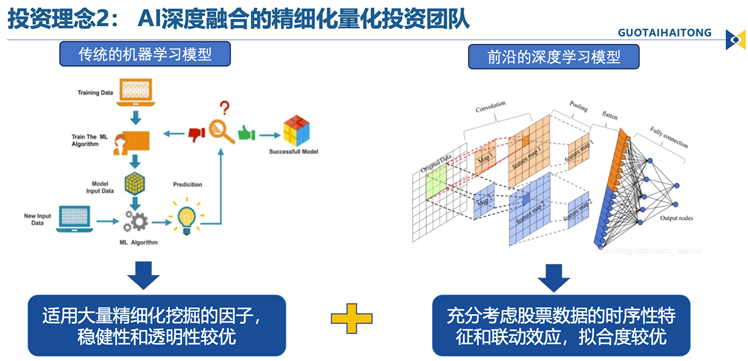

最后再讲讲风格轮动持仓中的基金,上次调仓我们纳入了一些调研的量化增强基金。今天来讲下国泰海通的增强策略。其实新加入的这3个指增都是由胡崇海博士的量化团队管理,基本用的也是一套策略模型。胡博在量化策略圈中也非常知名,代表产品1000指增,近3年每年超额业绩基本都能排在前列。国泰海通量化团队2014年就组建了,也在不断完善自己的策略模型。目前的主要增强逻辑,就是用AI机器学习去挖掘因子,比如基本面财务指标,分析师情绪,机构持仓,动量趋势等,然后控制风险模型的因子暴露。胡博量化团队最大的特点,就是内部要求全方位风险因子约束。一般对于这种中小盘量化来说,市值因子放的更小一些,往往更容易博取超额,但同时也会带来更大的波动率和流动性危机。胡博团队更倾向于追求相对稳定超额,所以在各因子的偏离度上,基本都会控制在0.2倍标准差以内的范围。防止因子偏离过大带来的不可控波动。简单来说就是,短期超额弹性可能没那么足,目的是为了换取长期超额的稳定性。当然,这些增强策略也不是无时无刻都能跑赢对标指数。一般在市场正常状态,流动性充裕,风格不极致的环境下,更容易跑出优势。而如果市场短期行情比较极端,比如去年2月流动性下杀,去年924突然暴涨,今年8、9月风格极致切换,这种极端环境下,指增或量化往往会跑输。

以上就是本期的投顾陪伴。