"资产配置"听起来很高大上?别怕,其实它的数学原理超级简单!今天我就用最接地气的方式,带你看懂这个让投资收益更稳的秘诀。

我知道你在担心什么:怕数学太难?怕分散投资会降低收益? 放心,这些问题我都会帮你解决!

01 核心概念:理解资产间的"团队协作"

想要做好资产配置,关键要懂资产之间的"协作关系"—用数学语言说就是"相关性"。这就像组建一个全能团队:

同一工种(相关系数接近+1):好比团队里全是销售,市场好时一起开单,市场差时一起喝西北风——同涨同跌

完美搭档(相关系数接近-1):就像销售和风控,业务开拓时销售冲锋,风险来临时风控守护——你进我退,相辅相成

各司其职(相关系数接近0):如同技术、运营、市场不同部门,各自为战又共同目标——走势独立,互补共赢

理想的投资组合,就是要组建这样的"梦幻团队"。这背后的数学原理,是诺贝尔奖得主马科维茨提出的现代投资组合理论:通过科学分散投资,我们可以在不降低收益的情况下,大幅降低风险。

02 数学原理:如何分配团队成员?

资产配置不是随便分分钱就行,里面有严格的数学公式。让我用最简单的方式解释给你听:

情况一:两个"完美搭档"的资产(相关系数-1):配置比例应该与波动率成反比

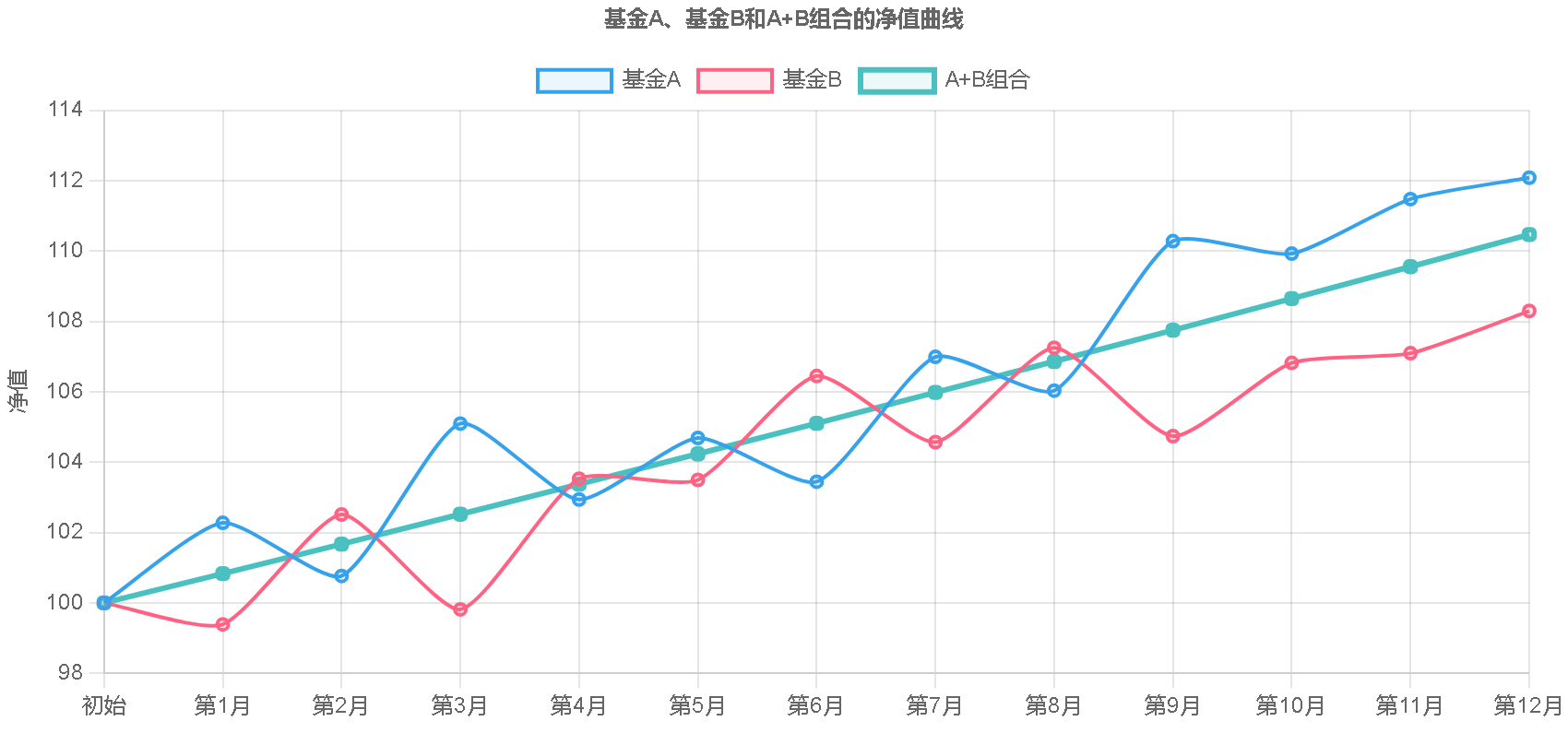

如果两个基金的波动率相同,相关系数-1,那么等比例配置就行,比如下图A和B这两个基金。

由于完全负相关(=-1),基金A和B的波动完全相反。当A上涨时B下跌,反之亦然。等权组合(A+B)消除了波动风险,实现了稳定的增长。

如果基金A和B的波动率不一样,比如分别是10%和30%,那么可以算出来比例分别应该是75%和25%。也就是说,低波动率的基金多配置点,高波动率的基金少配置点。如下图, 75%A+25%B组合通过资产配置降低了整体波动性,同时保持了年化收益。

投资启示: 资产配置中纳入负相关的资产可以有效降低组合波动性。完全负相关的资产组合可以完全消除风险,实现无风险收益。虽然现实中完全负相关的资产极少,但寻找低相关或负相关的资产仍然是优化投资组合的有效策略。

情况二:两个"各司其职"的资产(相关系数0):配置比例应该与波动率平方成反比

完全负相关的资产不太好找,但是相关系数接近0的还是有一些的。

假设基金A和B的波动率分别是20%和30%,那么波动率相对较低的基金A最优比例是69%,基金B的比例是31%。按照这个比例组合后,净值曲线如下图的绿色曲线,波动率同时显著低于基金A和B,收益率基本不变。

投资启示: 即使资产不相关,通过适当的权重配置,仍然可以优化投资组合的风险收益比。在本例中,69%A+31%B的组合相比单独持有A基金,实现了更高的夏普比率和更低的最大回撤。这展示了分散投资的价值,即使在不相关的资产之间。高波动率资产通过适当配置可以改善整体组合表现。

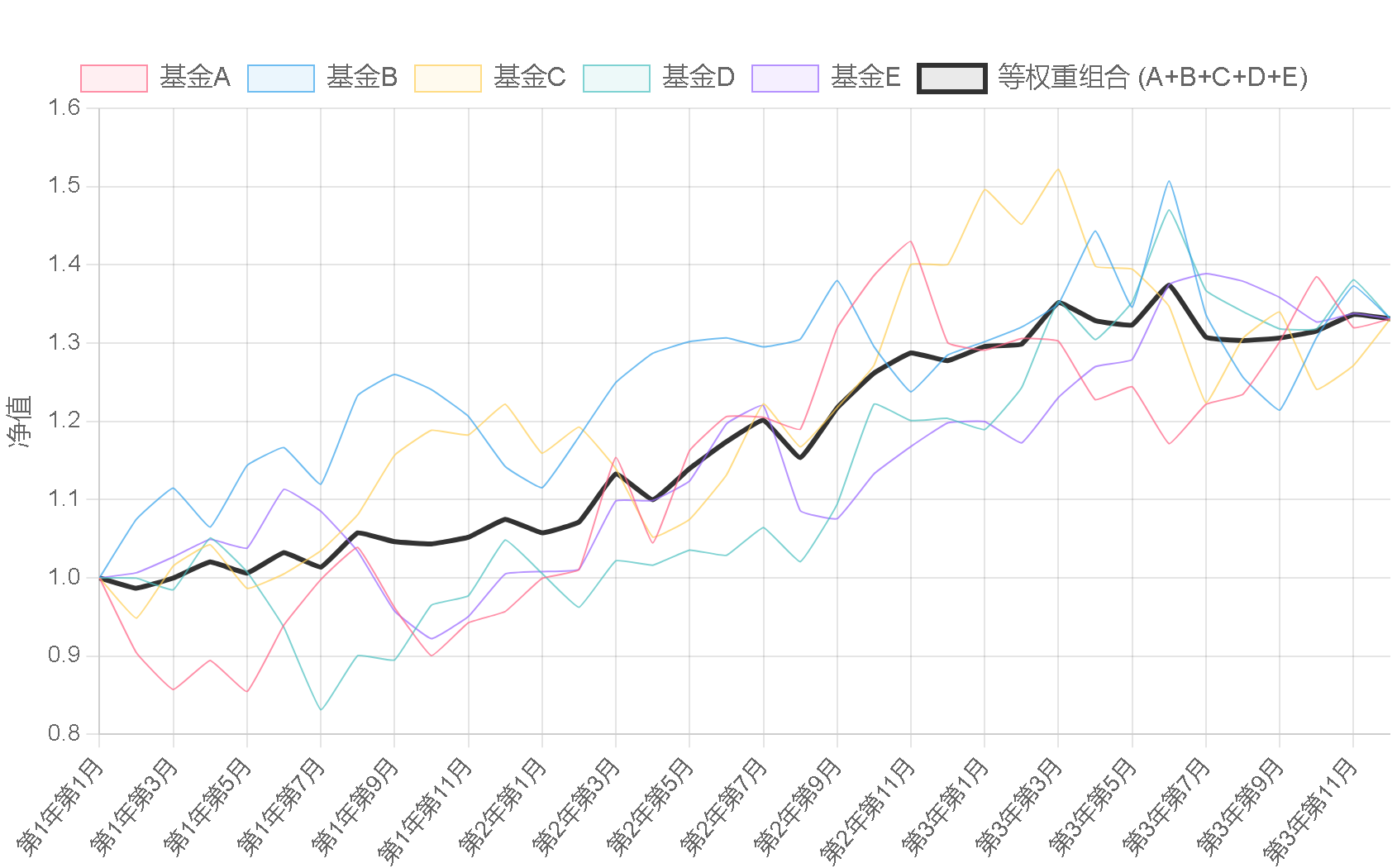

感觉这个例子中,波动率下降不明显?别急,我们再搭配更多只不相关的基金到组合里。假设有A、B、C、D、E这5个基金,相关性是0,也就是说全都各涨各的。简单起见,全都设置为相同的20%波动率和10%年化收益,对比下各基金和等权重组合的收益曲线:

通过这个示例,我们可以清晰地看到:

随着不相关资产数量的增加,组合的波动率显著下降。5个不相关资产的等权重组合的波动率大约是个别资产波动率的1/√5 ≈ 45%。

这展示了资产配置的数学原理——通过组合多个不相关资产,可以在不牺牲收益的情况下显著降低风险,提高风险调整后收益。

03 资产配置会降低收益吗?

这是最多人担心的问题:把钱分散到不同资产,会不会把收益也“分散没了”?

相信上面的例子已经给出了答案:不会降低收益,选对了资产还能让你收益更稳、拿得更久!

关键就在于:要选长期收益都不错的资产来搭配,而不是为了分散而分散,去配一些低收益的品种。

举个例子你就明白了:

案例1:美股 + A股 强强联合

美股(如标普500)长期年化收益约10%A股(如沪深300)长期年化收益也有8-10%如果你两个都配置,组合收益依然能保持在9-10%左右,但波动和回撤却小了很多

这就像找两个学霸组队参加竞赛——每个人单打独斗都能拿高分,组队后总分还是很高,但稳定性更好了。

案例2:股票 + 高收益债券/红利指数

如果你担心债券收益低会拖后腿,完全可以选收益更高的债券品种:

长久期利率债:收益率与股票相当,且与股票经常呈现负相关高信用等级信用债:收益不错,风险可控红利指数(如中证红利):股息率高达5-6%,加上成长性,长期收益与股票相当

这样配置出来的组合,就像组建一个全明星球队:

每个球员(资产)单独拿出来都很能打(收益高)但他们各有特点(相关性低)组合在一起不仅实力不减,配合起来还更稳定

真正的资产配置高手,不是简单地把钱分开,而是精心挑选多个“优等生”,让它们强强联合。这样既降低了波动,又不会牺牲收益。

这就是资产配置的精髓——通过数学优化,找到那些收益高但相关性低的资产,实现1+1>2的效果。

04 案例:黄金、油气与美股

黄金 vs 股票:黄金是典型的风险对冲资产,在市场不稳定时表现良好。2020年疫情期间,全球股市大跌,但黄金却逆势上涨。黄金ETF及联接基金就是投资黄金的便捷工具。

美股 vs 油气:在很多情况下,美股和原油几乎完全相反。背后原因包括:能源价格上涨可能挤压企业利润,影响整体经济;但地缘政治事件(如俄乌冲突)造成股市暴跌的同时,又会提升油价。用油气商品或者油气公司股票对冲美股风险,是机构常用策略。

桥水基金达利欧强调:投资的圣杯是找到15个互不相关的收益来源。虽然我们不用像他那样配置大量的不相关收益流,但多找几个不相关的资产,风险就能大幅降低。

05 总结实操指南:三步构建你的投资组合

第一步:大类资产分散

股票(长期收益高,波动大)债券(收益稳定,波动小)商品(抗通胀,危机时表现好)

第二步:区域与策略分散

不要只投一个市场!A股、美股、港股各有所长。

就算只投股票,也要分散到不同风格:成长股vs价值股、大盘股vs小盘股、不同行业(消费、科技、医药等)。

第三步:定期再平衡

资产配置不是一劳永逸。需要定期将比例调整为初始值,卖出短期大涨的基金的部分利润、加仓跌得最多的资产,自动实现"高抛低吸"。

06 总结

记住,在资本市场这个充满量化交易和套利机会的地方,绝对没有免费的午餐——除非你掌握了资产配置这一利器。

如果觉得自己搭配太麻烦,还有个更省心的选择——直接挑选符合前面原理的投顾产品。

什么是好的投顾产品?就是那些真正做到:

多地区配置:涵盖A股、港股、美股等不同市场

多类型搭配:包含股票、商品、债券等大类资产

多策略组合:融合成长、价值、量化、微盘、红利、趋势、反转等多种投资策略

比例合理:基于波动率和相关性计算最优配置

$永赢科技智选混合发起C(OTCFUND|022365)$

$招商中证白酒指数(LOF)C(OTCFUND|012414)$

$永赢先进制造智选混合发起C(OTCFUND|018125)$

$诺安成长混合C(OTCFUND|025333)$

$银河创新成长混合C(OTCFUND|014143)$

#九月基金投资策略#

#三大指数集体调整 A股再迎牛回头?#

#高盛称A股“慢牛”格局稳固#