去年11月,我和大家提过,关注了一个中低风险固收+策略【全球股债商】,并陆续买了一些仓位。

持仓半年多最大的感受是,全球股债商体验确实不错,于是昨天又买入了1W元,打算继续增加持仓。

全球股债商是中欧多元系列投顾策略之一,在天天基金、雪球和中欧财富上线的名称是【中欧多元配置】,同系列的还有【中欧多元稳健】和【中欧多元全天候】。

三个多元投顾策略的总体风格都是稳中求胜,但做了非常精细化的策略设计和划分,不同的风险水平可以适应不同波动和回撤敏感度的用户,详见下表。

(注:各策略当下风险仓位是按照截至2025年4月30日策略实际持仓展示)

如今,中欧多元配置和中欧多元全天候策略运作已满一年,今天就再来对它们仔细捋一捋。

01 更小的波动,有超额的组合业绩

一看超额。“稳”虽然重要,但没有业绩的“稳”可能会变得毫无意义。

中欧多元配置和中欧多元全天候成立近一年(2024.4.30-2025.4.30,下同)的累计回报分别为4.03%和4.89%,与业绩基准的同期收益1.82%和1.35%相比超额显著,也好于二级债基指数同期3.88%的回报水平。(数据来源:中欧财富、WIND)

二看最大回撤和波动率。

中欧多元配置和中欧多元全天候成立近一年的最大回撤分别为1.96%和1.94%,都明显好于二级债基指数同期2.55%的最大回撤水平。(注:近一年最大回撤都发生于今年4月,同期中欧多元配置和中欧多元全天候业绩基准的最大回撤分别是4.22%和5.76%。)

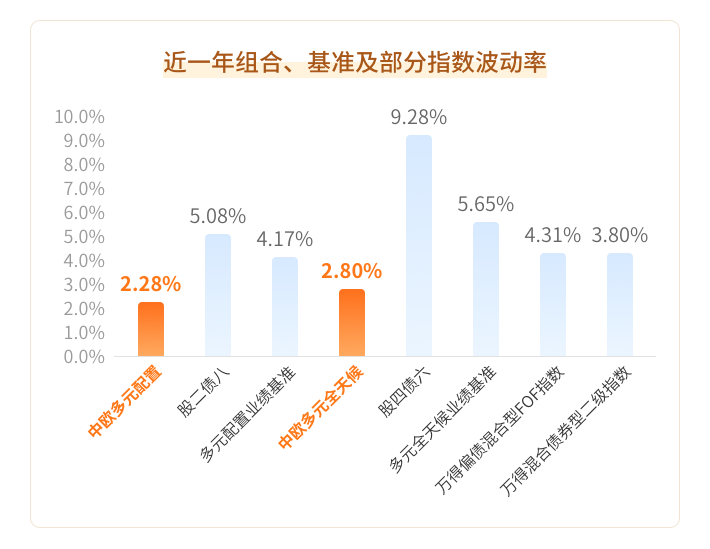

中欧多元配置和中欧多元全天候成立近一年的波动率分别为2.28%和2.80%,显著低于二级债基指数和偏债混合型FOF指数同期3.80%和4.31%的波动率水平。

(数据来源:中欧财富、Wind,2024/4/30-2025/4/30。股二债八和股四债六分别代表的是20%沪深300指数+80%纯债债基指数以及40%沪深300指数+60%纯债债基指数。)

三看夏普比率(Sharpe Ratio)。

夏普比率衡量承担一定风险所获得收益的性价比,夏普比率越高,投资组合在承担相同风险的情况下所获得的回报越高,性价比越好。

中欧多元配置和中欧多元全天候成立近一年的夏普比率分别为1.83和1.80,远超业绩基准0.88和0.50的同期水平,也显著高于二级债基指数0.70的同期水平。(数据来源:中欧财富、WIND)

去年多元投顾策略上线时,中欧财富投顾团队给出的愿景是,做到“给定风险水平下,收益的最优解”,说实话我当时是将信将疑的,但一年多的实践证明,他们确实做到了。

下面继续来看看他们是怎么做的。

02 多元配置反脆弱,平滑波动

没有一种资产可以稳赢,如果长期只持有一种资产,投资体验犹如坐过山车。因此,分散配置、多元化收益来源的价值不言而喻。

中欧多元系列投顾策略不仅做不同大类资产的配置,而且将视角拓展至全球,进行跨市场配置,真正做到“所有鸡蛋不在一个篮子里,也不在一辆车上”。

具体来说,中欧多元策略配置了以下七大类低相关全球资产,详见下表。

有意思的是,中欧多元系列投顾策略是通过量化模型的机器学习根据个基的日收益特征,通过资产聚类的方式筛选出中国固收、美国固收、中国股票(A+H股)、美国股票、其他海外股票、中国商品、海外商品七大类低相关性资产。在此过程中,不用主观判断的方式,即不根据基金名称、基金经理观点对基金进行分类,而是完全用量化的方式根据基金净值表现进行判断归类。

具体到各大类资产,团队研发了对应的子策略并持续进行优化,投顾团队会根据各个资产不同的属性和定位,选择合适的量化或主动增强策略,优化风险收益比,并进一步降低各类资产之间的相关性。对于A股和中国商品这类自身风险收益特征不佳的资产,优化效果会更明显。

每年年初,中欧财富投顾团队会通过资产配置模型来预测资产的收益分布情况,并定期根据估值、基本面、期权隐含波动率等量化因子进行跟踪,对这七大类资产的预期收益分布进行模拟判断,从而得出优化后的配置区间。

在黄金价格高歌猛进的那段时间,曾有买了全球股债商(中欧多元配置)的朋友私下里抱怨,为什么不像有的其他同业策略一样多配一些黄金?其实这正是中欧多元投顾策略的典型特征,不在单一风险资产上作过多暴露。也正是中欧多元投顾策略的收益来源多样化,使策略的波动率大大降低了。

03 动态优化策略控风险,同时提升回报水平

对七大类全球资产并不是简单地把它们堆叠在一起就好了,也不是一直按照完全固定不变的比例进行配置,而是利用量化手段从风险预算的角度、根据不同市场环境对各类资产的比例进行动态调优。

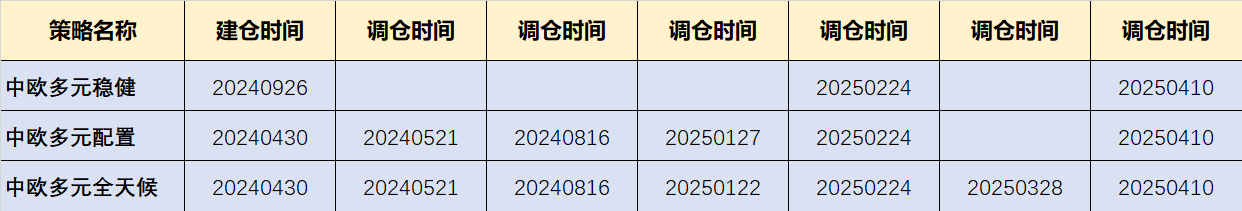

以季度为维度,投顾团队会围绕资产配置方案的优化展开评估,如有需要即适时进行调仓。

同时每天监控七大类资产之间的相关性和波动率是否出现大幅变化,进而决定应对方案。如果这两个指标同时发出信号:比如,原本应该呈负相关性的资产,例如股市、债市、商品突然呈现非常明显的趋同态势,同时,某一类资产的波动率突然提升,此时投顾策略就会开启紧急避险模式,及时调整各类资产和子策略的配置比例,对波动率和资产相关性进行再平衡,以降低账户波动、使用户持仓体验更平滑。

从三个风险资产占比不同的多元投顾策略来看,风险资产占比越高的策略调仓频率要更高一些。

(数据来源:中欧财富、WIND)

04 对这一系列多元策略可以有更多期待

股、债、商品,跨市场配置,动态优化策略,本质上是一种全天候配置思路。用这样的思路面对复杂多变的市场,其重要意义再怎么强调都不过分。

有时候我在想,如果在2022年和2023年就有这种普通投资者能够低门槛参与的策略,债券牛市、商品牛市、美股牛市可以很大程度上对冲A股熊市,投资者的体验就会好得太多。

中欧多元全天候、中欧多元配置和中欧多元稳健可以理解为渐次减配风险资产的全天候策略,稳健型投资者可以对它们有更多、更好的期待。现在全系列也都在天天基金和雪球这些渠道上线了,购买还是十分便捷的。

数据来源:Wind、中欧财富。中欧多元全天候成立于2024年4月30日,截至2025年4月30日,组合及同期业绩比较基准成立以来涨跌幅为4.89%/1.35%。中欧多元全天候的业绩基准为7%*中证800指数+16%*南华商品指数+9%*MSCI全球指数+65%*纯债债基指数+3%*货币基金指数。中欧多元配置成立于2024年4月30日,截至2025年4月30日,组合及同期业绩比较基准成立以来涨跌幅为4.03%/1.82%。中欧多元配置的业绩基准为5%*中证800指数+11%*南华商品指数+6%*MSCI全球指数+75%*纯债债基指数+3%*货币基金指数。过往业绩不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证。

风险提示:中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。基金投资顾问业务尚处于试点阶段,存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。$中欧多元配置$$中欧多元稳健$

$中欧多元全天候$