4月以来,随着“对等关税”政策不断变动,美国上演股债汇三杀场景,各国抛售美债、寻求资产多元化的趋势日益显著。而港股,尤其是科技板块,正成为国际资金流向的“避风港”。

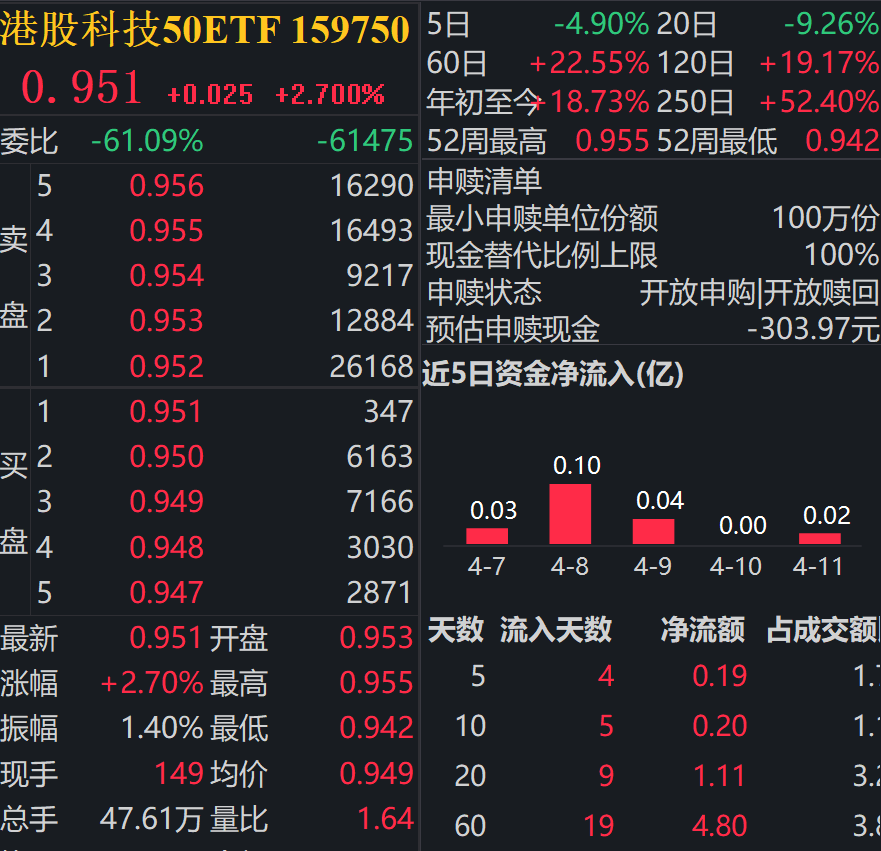

4月14日,港股科技再度强势表现。截至9:56,覆盖“中国科技十雄”的$港股科技50ETF(SZ159750)$盘中上涨2.7%,资金面显示ETF近五日保持连续净流入,关注度持续提升。

一、全球资金转向:港股科技成“估值洼地”新宠

2025年以来,美联储降息预期升温叠加美债抛售潮,全球资金加速从高估值资产转向更具性价比的市场。横向对比,港股科技指数当前市盈率仅21倍,显著低于纳斯达克的33倍和创业板的31倍,处于历史18%分位的低位区间。

来源:iFinD,截至2025.4.11

这种“估值洼地”效应吸引了南向资金持续涌入——近三个月净流入港股科技板块超3800亿港元,信息技术、新能源车、生物医药成为资金加仓的核心方向。

资料显示,港股科技指数汇聚了中国科技“十雄”——阿里、腾讯、比亚迪、中芯国际等龙头企业权重占比超70%,这些公司兼具技术壁垒与全球化竞争力,却因市场情绪压制长期被低估。

随着外资对中国资产信心的修复,港股科技作为聚焦这些核心资产的优选指数,正迎来价值重估的契机。

二、成分股优势:硬科技+高成长赛道全覆盖

对比恒生科技,港股科技指数的独特之处在于其成分股的广度与深度:

1.唯一100%覆盖“中国科技十雄”:相比恒生科技指数,其纳入了中芯国际、吉利汽车等硬核企业,填补了芯片制造、新能源车等关键领域的空白。

2.前瞻布局高景气赛道:

新能源车:比亚迪、吉利汽车权重占比超8%,直接受益于中国电动车全球份额突破60%的产业红利;

生物医药:百济神州、药明生物等创新药企占比近12%,AI医疗与全球化出海打开长期空间;

AI全产业链:从基础层(中芯国际的芯片)到应用层(腾讯的社交AI、比亚迪的自动驾驶),成分股贯穿技术落地全场景。

——这种“核心龙头+成长新锐”的组合,既分散了风险,又兼顾了收益弹性。

三、投资策略:如何把握布局窗口?

2025年在政策与技术的双轮驱动下,港股科技板块的盈利预期持续上修。数据显示,当前港股科技50ETF(159750)的估值仅相当于2021年高点的四成,而成分股业绩增速、政策支持力度、资金流入规模均优于彼时。

大家可以选择在当前较低位布局港股科技50ETF(159750),静待戴维斯双击:

1.定投平滑波动:

历史回测显示,自2021年开启月定投港股科技指数,年化收益率可达12%,显著优于一次性买入。因此,建议在指数估值低于历史30%分位时加倍投入港股科技50ETF(159750),比如当前阶段。

2.网格交易收割震荡收益:

设定2.7-3.7港元价格区间,每2%差价设置一格,年化收益可达10%-15%。

3.关注资金信号:

南向资金单日净流入超百亿港元时,往往是板块启动的前兆。例如,港股科技50ETF(159750)连续5日吸金,截至最新规模突破5亿创下一年新高,资金面支撑较为强劲。

在科技驱动未来的大时代,港股科技50ETF(159750)可能是当前资产配置中最吸引全球资金流入的“成长舵手”。场外投资者也可通过ETF联接基金(A类021633/C类021634)一键配置,既可规避个股波动风险,又能以低成本分享中国科技升级的红利。#美股暴涨又暴跌!特朗普操纵股市?#