在避险情绪升温、A股市场波动加剧的背景下,红利资产再度获得资金青睐。宽松货币环境、地缘风险、冷冬预期、霍尔木兹海峡航运受阻风险等多重负面因素或将刺激油价高企。$油气ETF(SZ159697)$凭借其底层资产——石油天然气行业的强韧性及多重利好支撑,成为当前环境下极具配置价值的防御型工具。

从宏观政策维度观察,中国2025年积极的财政政策已释放明确信号。降息周期的启动将直接降低企业融资成本,提振制造业与运输业活动水平,间接推高能源需求。据国家能源局数据,2025年1-8月国内天然气表观消费量已呈现V型反转,从年初累计同比下降3.4%收窄至0.1%,预示着需求复苏的持续性。更关键的是,北半球冬季的冷冬预期正成为现实催化剂——双重拉尼娜现象叠加极寒天气概率提升,将直接推高供暖用气需求。美国亨利中心天然气现货价格2025年突破4美元/百万英热单位已成市场共识,这为国内天然气产业链企业提供了直接的价格支撑。

地缘政治风险溢价是油气ETF的另一重保障。区域问题悬而未决、霍尔木兹海峡航运受阻风险等结构性矛盾,构成油价脉冲式上涨的触发点。据权威机构测算,若霍尔木兹海峡航运中断,国际油价可能飙升至120-130美元/桶区间。这种事件带来的价格弹性,在传统避险资产中难以复制。值得注意的是,当前布伦特原油65-75美元/桶的均价预期已包含地缘风险溢价,但实际波动区间可能因突发事件显著上移。

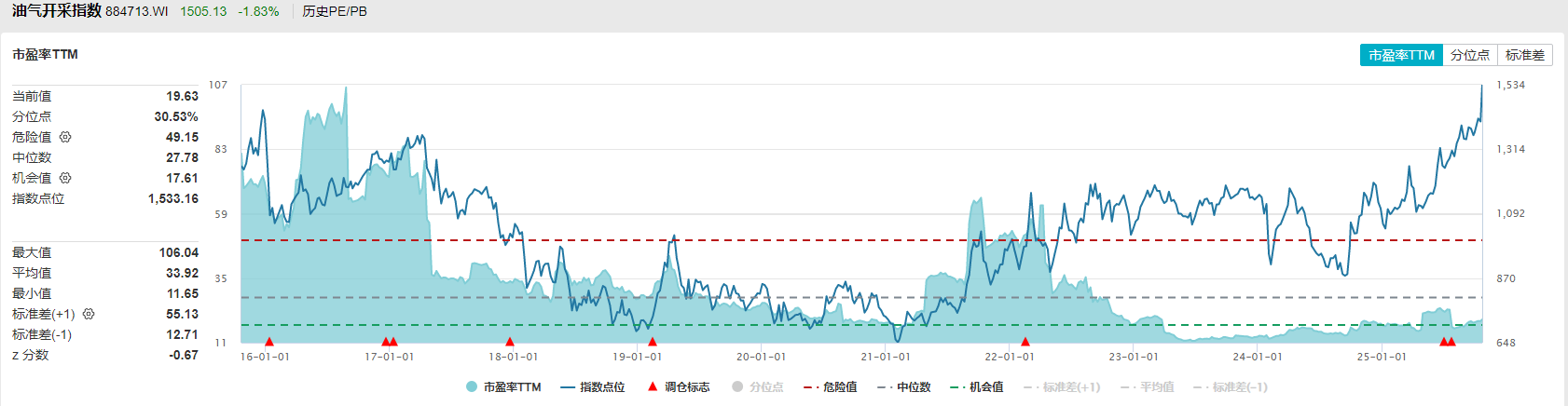

从行业基本面看,“三桶油”展现出穿越周期的业绩韧性。2025年上半年,中国石油、中国海油归母净利润跌幅显著小于国际油气巨头,中国石化上游经营利润同比下降20.7%,仍优于多数海外同行。这种韧性源于持续的增储上产战略——2025年三家企业油气当量产量计划分别增长1.6%、1.5%、5.9%,通过增量降本实现长期成长。更值得关注的是当前油气开采板块市盈率(PE-TTM)为19.63倍,低于近五年平均水平(25.08倍),适合长线资金入场。

数据来源:iFinD,截止时间2025年10月23日

技术面看,当前油价已进入超跌反弹的临界区间。布伦特原油61.34美元/桶的价位接近65-75美元区间下沿,若宏观情绪进一步宽松引发超跌,技术性反弹至85美元/桶以上的概率显著提升。这种“跌出来的机会”在避险资金配置中具有战术价值——既提供下行保护,又保留向上弹性。

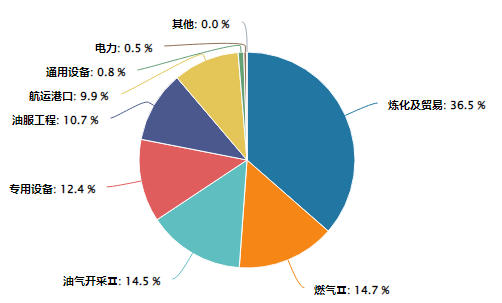

国证油气指数行业分布:

数据来源:iFinD,截止时间2025年10月23日

具体到投资标的,油气ETF(159697)通过跟踪国证油气资源指数,实现对中国石油、中国海油等核心资产的精准配置。其底层标的不仅包含上游勘探开发企业,更延伸至油服、炼化工程等产业链关键环节,形成完整的收益闭环。在冬季消费旺季来临、地缘风险持续发酵、政策利好叠加的三重驱动下,该ETF正成为避险资金捕捉能源价格波动的理想载体。

站在当前时点,油气ETF(159697)的价值不仅在于防御,更在于其蕴含的进攻性机会。当市场普遍陷入“需求衰退”的悲观叙事时,冷冬预期、地缘风险、政策利好正悄然构筑起支撑能源价格的坚实底部。对于寻求确定性收益的避险资金而言,这或许就是2025年最值得把握的配置机遇。

油气板块关联个股:中国石油、中国石化、中国海油、杰瑞股份、广汇能源、招商轮船、中远海能、新奥股份、海油工程、大众公用

(数据来源:iFinD,截止时间2025年10月23日;文中个股仅作示例,不构成实际投资建议。基金有风险,投资须谨慎。)

相关基金:

风险提示:本材料的信息均来源于公开资料及合法获得的相关内外部报告资料,不构成任何投资建议或对任何产品未来收益的任何保证,不代表对任何产品的投资策略、投资组合、投资回报及经营业绩等的任何承诺和预期。未来的投资可能会因外部经济状况变化(如利率、市场趋势和不同投资组合中的不同商业环境以及使用不同的投资策略)不同而产生较大差异。投资者不应以该材料取代其独立判断或仅根据该信息做出决策。请读者仅作参考,自行核实相关内容,市场有风险,投资须谨慎。