——国证自由现金流指数历史表现亮眼,年化收益率达18.46%,但是否存在过度拟合?收益率是否可持续?

去年,国证自由现金流指数刚出来的时候,市场讨论热烈,但质疑声也比较多:

一是质疑自由现金流指数是否过度拟合?历史走势很好,正式发布后一开始业绩并不好;

二是认为指数超额收益不稳定,或许过于依赖能源行业的贡献;

三是对这种新型Smart Beta指数不了解,不知道和红利指数的区别是什么。

一转眼,现在自由现金流指数发布已经一年多了,自由现金流ETF易方达(159222)等相关基金也成立超半年了。

最近这一波行情,自由现金流指数用实打实的走势,证明了自己的投资价值。无论是在成长风格占优期,还是最近一个月的成长风格回调期,自由现金流指数都保持了稳健上涨,表现好于红利指数。

下表为国证自由现金流指数发布后的涨幅,对比中证红利,刚发布那段时间(篮框),指数表现平平,且波动比中证红利更大,但此后持续上涨。(2024-08-15至2025-11-17,数据来源:Wind)

本文试图分析一下开篇提到的三个质疑。

一、自由现金流指数的有效性究竟如何?

国证自由现金流指数(980092)由国证指数公司编制,2024-8-15发布。

前面看过自由现金流指数发布后的走势,下面再看看基日至今的走势,对比中证红利和万得全A。(以下展示的皆为全收益指数,2012-12-31至2025-11-17,数据来源:Wind)

国证自由现金流全收益基日至今表现非常好,年化收益率18.46%,尤其是2021-2024年的A股熊市期,它和中证红利一样,几乎不受熊市影响,依旧持续上涨;近1年的牛市中,又表现出很好的进攻性,近期还创了新高。

当然,看到上图,许多投资者都会有疑惑,为什么前面很多年自由现金流表现并不突出?只是在2020年之后才开始与万得全A拉开差距。

下图是国证自由现金流/万得全A,大致代表了自由现金流指数的强弱趋势,可以更加直观的看到:2013-2017年自由现金流指数都表现平平,2017年开始才有所表现,2020年之后表现则非常突出。这是为什么呢?

这个其实要结合自由现金流指数的特性以及A股的生态变化去分析。

国证自由现金流是选取近一年自由现金流、企业价值及近三年经营现金流均为正的股票,按自由现金流率(自由现金流/企业价值)排序,取前100只股票,按自由现金流加权。

如果熟悉巴菲特投资理念的朋友会看出来,这个规则就是参照了许多投资大佬最重视的现金流指标去选股的。

巴菲特告诉我们“买股票的本质是买公司”,而公司的价值等于未来现金流的折现。

可以说,自由现金流指数是『价值投资的审美』『优质股的审美』,或者简便地去理解,它是『长线机构投资者的审美』『外资审美』。

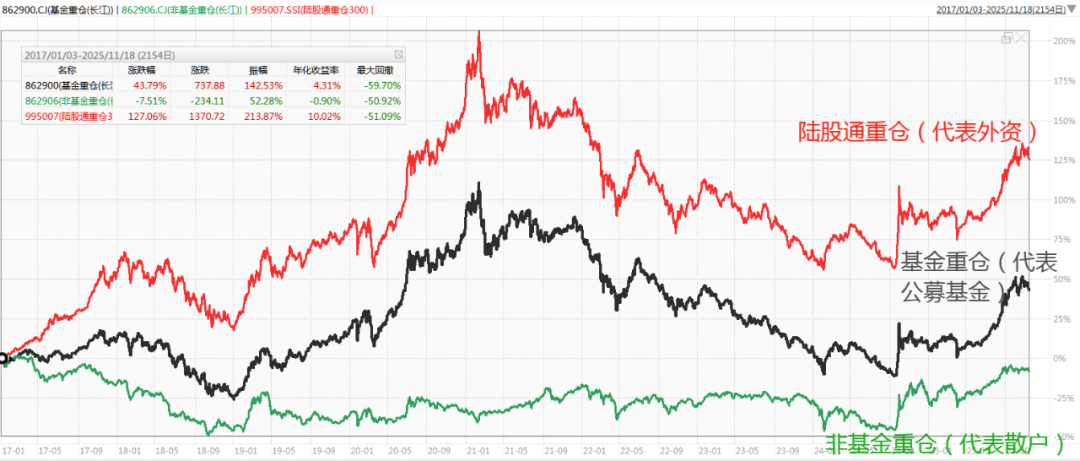

下面我们看看A股的生态变化:在2017年之前,A股一直是一个散户占优的市场,公募基金和外资的占比都较低。

我们可以观察长江证券编制的非基金重仓股指数(大致代表散户偏好的股票,下图绿线)和基金重仓股指数(大致代表公募基金偏好的股票,黑线)。

上图展示的是2007-2017年的走势对比,总体来看,这10年间,散户偏好的股票表现远好于公募基金偏好的股票。

但这并不代表散户偏好的股票是好股票,也不代表这种趋势会延续。随着2017年以来外资持续流入A股,2020年以来公募基金的占比也持续提升,A股生态已有巨大变化。

真正质地好的股票开始获得资金青睐,表现也越来越好。下图我用陆股通重仓指数(红线)去观察外资偏好股票的表现,可以看到,2017年至今,情况反过来了,外资看好的股票表现最好,散户看好的股票表现最差。

虽然各股势力的强弱会有所反复,但是大的趋势不会变,市场一定会越来越成熟的,以后A股中的专业投资者和长期投资者的定价权一定会越来越强。

这就是为什么更加符合外资审美的自由现金流指数,在2017年之后,尤其是2020年之后表现更好的原因之一。

当然,自由现金流指数表现好也有其他的原因。

自由现金流代表了一种确定性,因为赚到口袋里的现金才是实打实的,比尚未兑现的成长空间靠谱得多。

2020年疫情后,全球的不确定性都在增加,避险和追求稳健的情绪上升,无论是A股、日股还是美股,确定性强资产表现都不错。

美股亦有自由现金流策略,2016年上市的COWZ(Pacer US Cash Flows 100 ETF)目前规模高达180亿美元。

2020年疫情后,COWZ表现也好于标普500ETF。

展望后市,大家觉得全球的不确定性会好转吗?

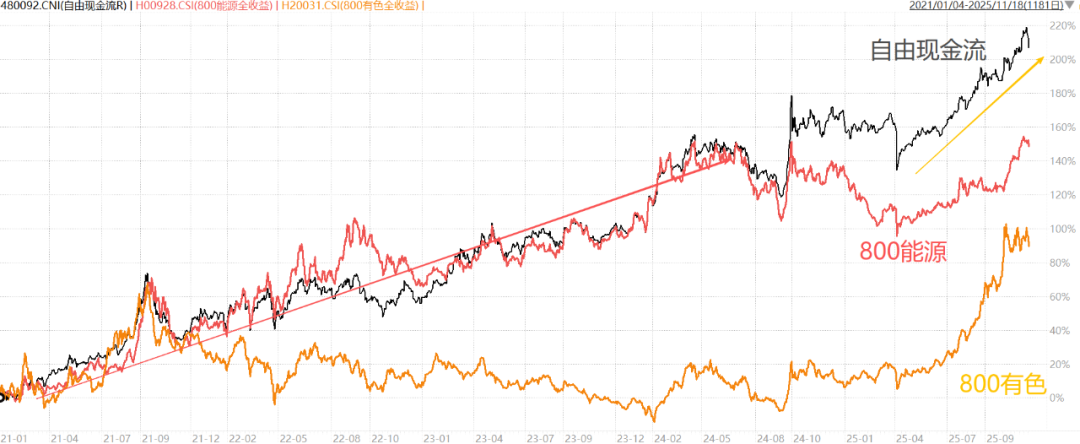

二、指数超额收益是否来自能源行业的贡献?

2021-2024这一段行情,能源行业为自由现金流贡献了不少超额收益,有些人认为这是偶然因素。

下图是2021年至今自由现金流和800能源的走势对比,有段时间两者确实非常接近。(2021-01-04至2025-11-18,数据来源:Wind)

当时能源行业之所以被纳入现金流指数,是因为当时全球能源价格上涨且供需紧张,相关公司现金流显著改善。

2024年以来,随着能源价格下跌,自由现金流指数逐渐降低了能源板块权重;而有色金属的价格上涨,现金流持续改善,则被纳入了指数。

我们再看上图,近1年自由现金流和800能源的走势已经开始分化,与800有色的相关性开始增强。这就是smart beta指数的魅力所在!

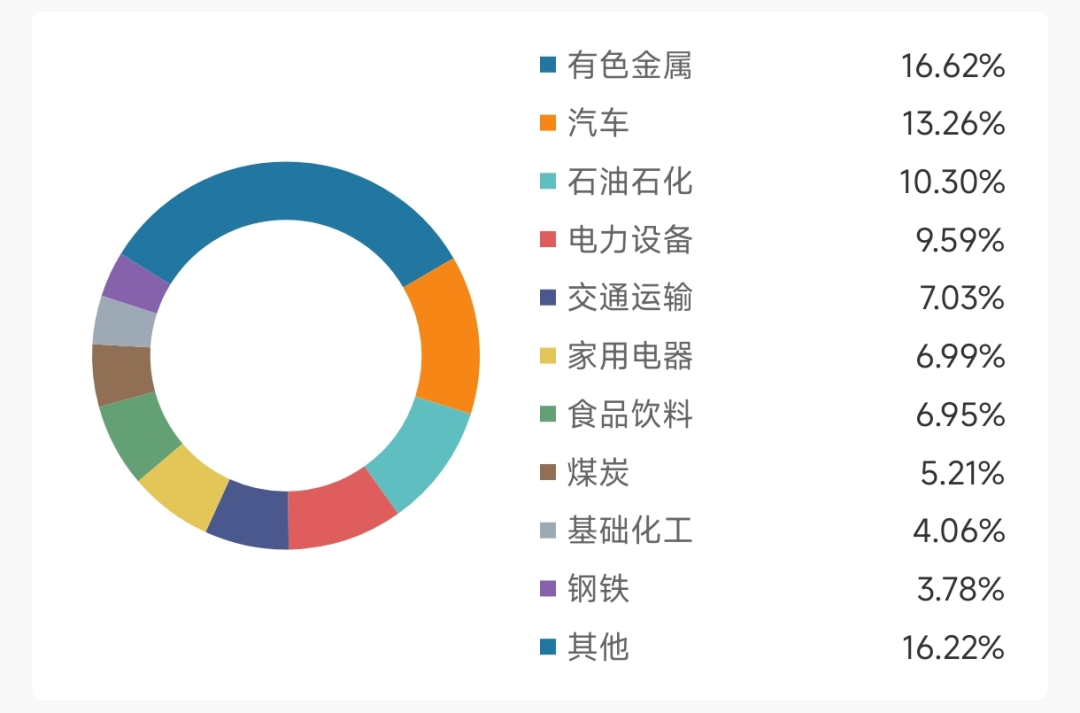

下图为当前指数前十大成份股。

下图是行业权重分布,目前有色金属和汽车占比较高。(申万一级行业分类,来源:Wind)

综上,我认为国证自由现金流并没有显著的过度拟合,策略有效性在实战中已经获得了证明,未来随着市场有效性提升,它可能还会有不错的表现。

截至11-19,国证自由现金流指数PE为14.2,股息率3.28%。相较于万得全A(PE 21.9,股息率1.83%)更有性价比,质地也更好,兼具了进攻性和防御能力,值得关注。建议投资者以3~5年以上持有周期看待,规避短期博弈思维。

自相关基金上市后,聪明资金已经真金白银的在流入了,截至2025-11-19,市面上已经有29只跟踪各类现金流指数的ETF,合计规模已超400亿。

其中,自由现金流ETF易方达(159222)值得关注,跟踪于历史表现最好的国证自由现金流指数,持有费率仅为0.2%,相较于其他Smart Beta指数基金0.65%左右的持有费率要低的多。

三、自由现金流和红利指数的区别和联系

许多文章在分析自由现金流指数的时候,都喜欢对比红利指数,确实这两个指数的逻辑接近。

自由现金流强的公司具备不错的分红潜力,有能力持续高分红。因此和红利类指数比较像,走势也略接近。

不过相比红利类指数,现金流强的公司更代表了公司具有稳定的商业模式和竞争优势,成长性和持续性更好。因此看长期表现,自由现金流指数要好于红利类指数。

自由现金流好且稳定的公司同时具备『高分红潜力+高ROE』,可以理解为『红利+质量』。

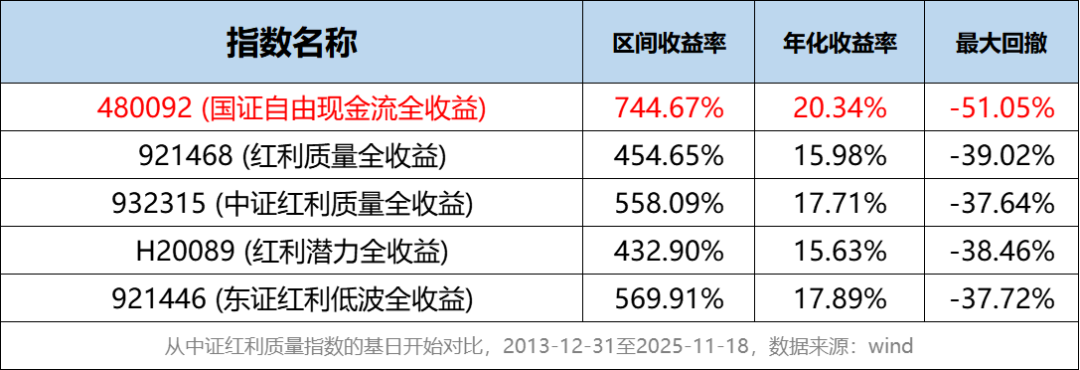

类似的红利+质量指数还有红利质量、中证红利质量、红利潜力、东证红利低波等,但是自由现金流指数的长期表现也比它们好。

客观地说,自由现金流的波动和回撤也比红利指数更大一些,因为红利类指数有股息率托底,在熊市中更具防御性。

而且自由现金流指数的编制规则中有一条是“剔除金融行业”,所以天生波动会更大。

当前A股在4000点附近来回震荡,并且临近年底了,有些投资者可能会考虑更加防守。因此中短期来看,红利类指数可能也比较值得关注。

我个人更看好港股红利。理由我在之前的文章中已经反复分析过了,目前港股红利趋势更强,后续边际改善空间更大。

具体来说,看好恒生红利低波ETF(159545),跟踪的是恒生港股通高股息低波动指数,能涨抗跌,今年以来也有25.88%的收益率(截至2025-11-19)

下图是近5年恒生港股通高股息低波动指数/中证红利低波全收益,代表港股红利的强度,可以看到,自2024.4至今,港股红利依旧是跑赢A股红利的趋势。(2005-11-19至2025-11-19,数据来源:Wind)