在全球经济不确定性加剧的当下,A股市场呈现出典型的震荡市特征:板块轮动加快、热点持续性不足、投资者风险偏好降低。在这一背景下,银行股以其独特的“三重价值”——高股息避险属性、信贷社融超预期带来的业绩支撑、以及产业资本密集增持的信号效应,正成为聪明资金的避风港。$中证银行ETF(SH512730)$今日盘中稳步上涨超1.4%,显示出明显资金流入迹象。

一、震荡市中的高股息避险逻辑

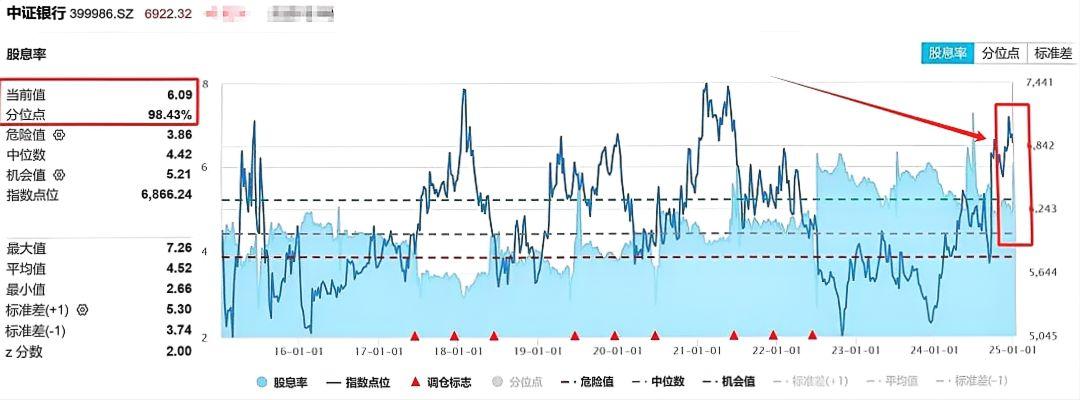

高股息率是震荡市中稀缺的安全边际。Ifind数据显示,中证银行指数当前股息率超过6%,显著高于10年期国债收益率(2.7%),类固收属性凸显。以工商银行为例,其近12个月股息率达5.8%,且连续15年保持30%以上的分红比例,这种稳定的现金流入对长期投资者具有天然吸引力。

银行股的高股息率背后,是监管层对分红政策的持续引导。银保监会《关于2025年银行业保险业服务实体经济高质量发展的通知》明确提出,鼓励银行通过利润留存增强风险抵御能力的同时,保持分红政策的连续性和稳定性。这种政策背书,使得银行股成为“类债券+看涨期权”的组合标的。

二、2025年3月信贷社融超预期

2025年3月,中国信贷社融数据交出超预期答卷:

信贷总量:新增人民币贷款3.64万亿元,同比多增5500亿,创历史同期次高水平。其中企业短期贷款同比多增1.44万亿,显示实体经济短期资金周转需求强劲。

数据来源:央行官网

社融结构:新增社融5.89万亿,同比多增1.06万亿,政府债券融资贡献逾1万亿增量。用于化债的地方政府债券大规模发行,既缓解了隐性债务风险,又为银行带来低成本的资金沉淀。

信贷社融超预期对银行股的业绩提振效应显著:

息差稳定:尽管LPR连续下调,但政府债券融资带来的低成本资金,有效对冲了资产端收益率下行压力。

资产质量:3月M1同比增速反弹至1.6%,显示企业经营活力提升,潜在不良生成率下降。

中间收入:债券承销、政府财务顾问等业务增长,推动银行非息收入占比提升。

三、近期银行股密集增持:产业资本的行动信号

2025年一季度,银行股迎来产业资本的密集增持:

国有大行:社保基金、证金公司等国家队通过ETF增持四大行,持股比例逼近5%举牌线。

区域性银行:重庆银行、沪农商行等获得地方国资大手笔增持,渝农商行更因定增引入战略投资者,股价单月上涨28%。

外资动向:北向资金逆势加仓招商银行、平安银行等,持仓市值较年初增长15%。

增持潮背后,是银行股估值的历史性低位。中证银行指数市盈率仅6.3倍,处于过去十年12%分位。横向对比,标普全球银行指数市盈率为18倍,港股中银香港市盈率为9倍,A股银行股的估值折价率高达50%。

四、三重价值共振下的配置机遇

对于投资者而言,当前银行板块的配置价值体现在:

防守端:高股息率提供安全垫,震荡市中波动率显著低于大盘。

进攻端:信贷社融超预期延续,预计二季度净利润同比增速将回升至5%-8%。

催化端:密集增持带来估值修复预期,历史经验显示,产业资本增持后6个月,银行股平均超额收益达15%。

在全球经济再平衡的关键节点,银行股正以“高股息+业绩修复+估值催化”的三重优势,成为震荡市中稀缺的攻守兼备品种。对于追求稳健收益的投资者,不妨借道中证银行ETF(512730),在不确定性中寻找确定性。

银行板块关联个股:招商银行、兴业银行、工商银行、交通银行、农业银行、江苏银行、浦发银行、中国银行、平安银行、民生银行。(文中个股仅作示例,不构成实际投资建议。基金有风险,投资须谨慎)

相关基金:

风险提示:本材料的信息均来源于公开资料及合法获得的相关内外部报告资料,不构成任何投资建议或对任何产品未来收益的任何保证,不代表对任何产品的投资策略、投资组合、投资回报及经营业绩等的任何承诺和预期。未来的投资可能会因外部经济状况变化(如利率、市场趋势和不同投资组合中的不同商业环境以及使用不同的投资策略)不同而产生较大差异。投资者不应以该材料取代其独立判断或仅根据该信息做出决策。请读者仅作参考,自行核实相关内容,市场有风险,投资须谨慎。