4月以来,在关税黑天鹅事件冲击下,A股进入宽幅震荡模式。

行情走势虽有点纠结,但ETF市场却是热火朝天。一边是,以汇金为代表的国家队疯狂扫货宽基ETF,上周(4月7日-11日)全市场股票ETF净流入高达1697亿元,华泰柏瑞沪深300ETF(510300)以340亿元净流入,高居榜首(Wind,截至2025/4/11)。另一边,以自由现金流ETF为代表的新发基金如火如荼。

老司基注意到,本周一(4月14日)开始,包括现金流ETF全指(认购代码:563393)在内的首批中证全指自由现金流ETF迎来密集首发,距离其4月7号集中获批仅仅间隔一周,而这已是年内自由现金流ETF赛道的第5批新品。

2025年被业内人士称为“自由现金流ETF元年”。高人气背后,自由现金流策略究竟有何神奇?而获得12家基金公司开“卷”的中证现金流指数有何来头?市面上这么多自由现金流指数,我们应该如何选择?今天稍微展开聊聊。

自由现金流策略有何神奇?

老司基觉得,如果要评选2025年以来市场最火的一类ETF,自由现金流ETF必有其名。

其实,这类产品是2024年底A股才出现的新品种,3个多月时间这类ETF已“卷”到第5批了,可见市场人气之高。截至目前,获批或上报的同类产品包括中证全指自由现金流ETF、中证800自由现金流ETF、沪深300自由现金流ETF、国证自由现金流ETF和富时中国A股自由现金流ETF。

从阵营上看,中证全指自由现金流ETF“玩家”最多,已有华泰柏瑞等12家基金公司参与;中证800自由现金流ETF其次,有6家公募参与;国证自由现金流ETF有5家公募参与;沪深300自由现金流ETF有2家参与;富时中国A股自由现金流有1家参与。

自由现金流策略在美国又被称为“现金奶牛”策略,是一种相对比较成熟的稳健价值型策略,美国最大的现金奶牛ETF最新规模超过250亿美元。

目前国内偏向稳健价值风格的指数产品主要集中在红利类策略上,而自由现金流策略指数产品的推出为市场提供了差异化的选择。一般来说,自由现金流策略有几大优势:

一是,财务健康“造血”能力强。通过筛选高自由现金流的公司,能够有效识别出财务健康、盈利能力强的企业。与净利润相比,自由现金流更能真实反映企业的“造血”能力。此外,高自由现金流的公司通常具备更强的分红能力,能够为投资者提供稳定的现金回报。

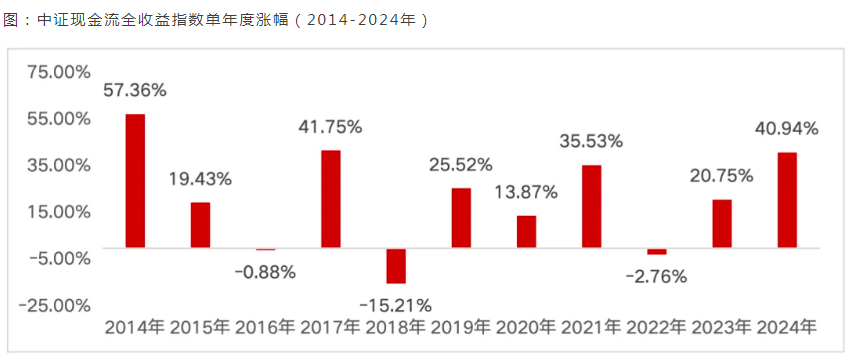

二是,抗风险能力强。在经济下行或市场波动时,高自由现金流的公司能够凭借稳定的现金流维持运营,表现出较强的抗跌性。比如,中证自由现金流全收益指数在2014至2024年的11个完整年度中,有8年实现正回报,显示出其在不同市场环境下较好的稳定性和适应性。

数据来源:Wind,统计区间:2014.01.01-2024.12.31

三是,长跑能力出色。自由现金流指数的历史表现优异,从近11年的历史回测数据来看,中证自由现金流全收益指数历史年化收益超过19%。这种长期稳定的收益表现,或使其成为适合长期配置的优质资产。

老司基认为,红利策略指数聚焦高股息率行业,像银行、地产等行业占比较高;而现金流相关指数侧重现金流稳定的行业,一般会剔除金融、地产两个行业。通过聚焦自由现金流,我们能够更直接地捕捉到企业最为核心的“现金流”创造与增长能力。

现金流指数如何选?

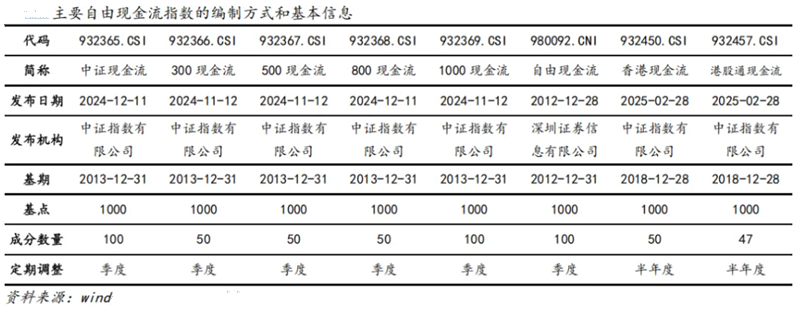

去年12月,中证指数公司发布中证全指自由现金流指数和中证800自由现金流指数。稍早的11月,还发布了沪深300自由现金流指数、中证500自由现金流指数和中证1000自由现金流等指数。

乱花渐欲迷人眼,这么多的现金流指数,我们究竟该如何挑选呢?

目前市场上主要自由现金流指数的编制方式和基本信息详见下图:

以中证全指自由现金流指数(932365.CSI)为例,该指数选取100只自由现金流率较高的上市公司证券作为指数样本,以反映现金流创造能力较强的上市公司证券的整体表现。

与300现金流、500现金流和800现金流指数相比,中证现金流指数样本空间更广、入选成份股数量更多,整体看或更有助于分散风险,提升标的指数对A股高现金流资产的代表性。

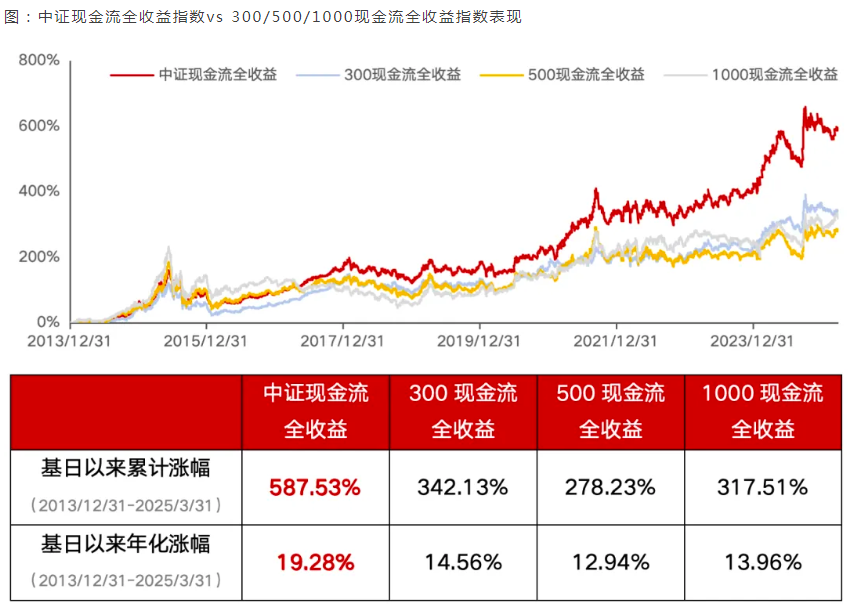

而回溯各大指数历史表现,中证现金流全收益指数可谓一枝独秀。Wind数据显示,该指数从2018年以来加速领跑,截至2025/3/31,基日以来(2013/12/31)累计涨幅高达587.53%,区间年化回报19.28%,大幅超越同期300现金流、500现金流以及1000现金流全收益指数分别14.56%、12.94%、13.96%的年化表现。

数据来源:Wind,时间截至:2025.03.31

都叫现金流,为何中证现金流表现更出色呢?背后的秘密,大概有两点:

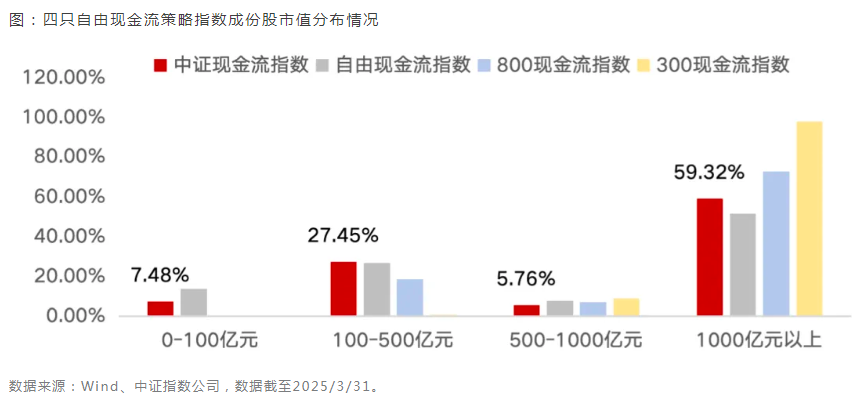

一是,市值广覆盖。中证现金流指数成份股的市值分布大致介于自由现金流指数与800、300现金流指数之间,59.32%权重的成份股为千亿元市值以上的大市值企业,同时也有超34%的权重覆盖了500亿元以下的中小市值个股,较好实现了大中小市值的全面均衡覆盖。此外,中证现金流指数还拥有更高的央国企含量,成份股73.73%权重为“中字头”企业,高于自由现金流、300现金流以及800现金流指数的67.69%、68%与71.29%(数据来源:Wind/中证指数公司,数据截至2025/3/31)。

二是,行业更均衡。中证现金流指数是从全部A股范畴内选股,成份股广泛分布23个申万一级行业,兼顾周期、消费、成长风格,投资宽度较宽。相比之下,自由现金流指数更偏向成长性行业(如汽车、电力设备),300现金流、800现金流指数则在顺周期行业(如石油石化、煤炭)权重占比更高。

四只自由现金流策略指数成分股行业分布情况

数据来源:Wind、中证指数公司,数据截至2025/3/31

老司基认为,在当前低利率市场环境下,高自由现金流资产得益于较高的经营质量和股息率,具备较高的配置价值。想投资现金奶牛的小伙伴,可以通过现金流ETF全指(认购代码:563393)一键布局。该基金紧密跟踪中证现金流指数,于4月14日-18日公开发售,可月月评估分红,在符合合同约定的前提下每年最多可分红12次,有望较好兼顾投资者可支配的现金流需求与投资体验感受。

值得一提的是,华泰柏瑞基金是业内知名ETF大厂,旗下除了拥有全市场最大的沪深300ETF,也是国内最早布局红利策略ETF的基金公司,相继发行了首只(成立于 06/11/17)红利策略ETF——红利ETF(510880)、首只(成立于 18/12/19)红利低波策略ETF——红利低波ETF(512890)等,在指数投资领域拥有超过18年的深厚运营管理经验。交易所数据显示,截至2025/4/14,华泰柏瑞旗下5只红利主题ETF产品合计规模超过400亿元。

#中证现金流#

#华尔街上调黄金目标价至3700美元#