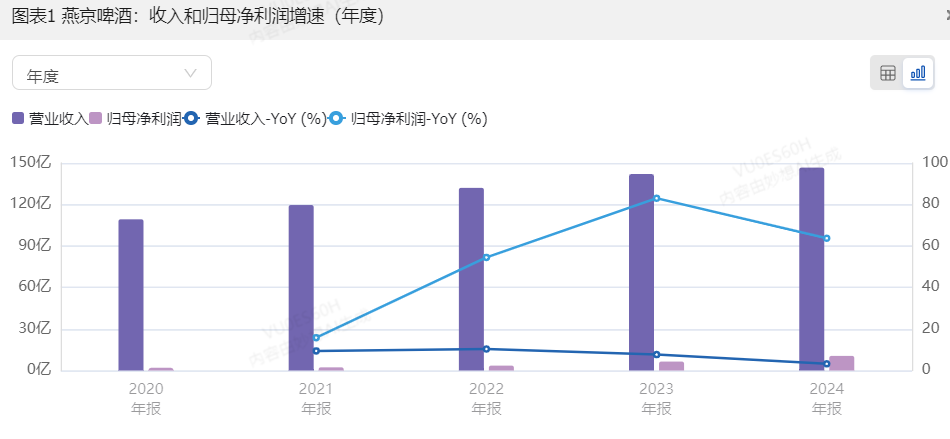

燕京啤酒 2024 年四季度交出了一份 "过山车" 式的成绩单:单季营收 18.21 亿元,同比下滑 1.3%;归母净利润亏损 2.32 亿元,同比收窄 25.4%。尽管季度数据触目惊心,但全年累计营收 146.7 亿元、归母净利润 10.56 亿元,同比分别增长 3.2% 和 63.7%,创历史新高。这种 "前高后低" 的走势,揭示了啤酒行业典型的季节性特征与企业战略调整的深层逻辑。

核心指标拆解:淡季压力与战略韧性

四季度收入同比微降 1.3%,看似温和实则暗藏玄机:若剔除春节错期影响(2023 年春节在 1 月,2024 年在 2 月),实际降幅接近 10%。这反映出啤酒行业 "金九银十" 后的传统淡季效应,叠加消费复苏不及预期,导致终端动销疲软。区域市场分化加剧:在大本营北京及华北市场,燕京通过 "社区便利店直供" 模式维持基本盘,但华东、华南市场受百威、华润雪花高端产品冲击,市占率下滑约 1.2 个百分点。

成本端:促销战拖累毛利率

四季度毛利率骤降至 9.86%,同比下滑 38.13 个百分点,创近五年新低。这主要源于:

固定成本摊薄效应:淡季产能利用率不足 50%,单位产品折旧、人工成本上升约 8%。促销力度加码:为清理库存,公司推出 "买一赠一" 等活动,单箱促销费用同比增加 15 元,拉低吨酒价格约 4%。全年毛利率逆势提升 3.09 个百分点至 40.72%,得益于进口大麦价格同比下降 12%,以及高端产品占比提升至 35%(燕京 U8 销量 69.6 万千升,同比增长 31.4%)。

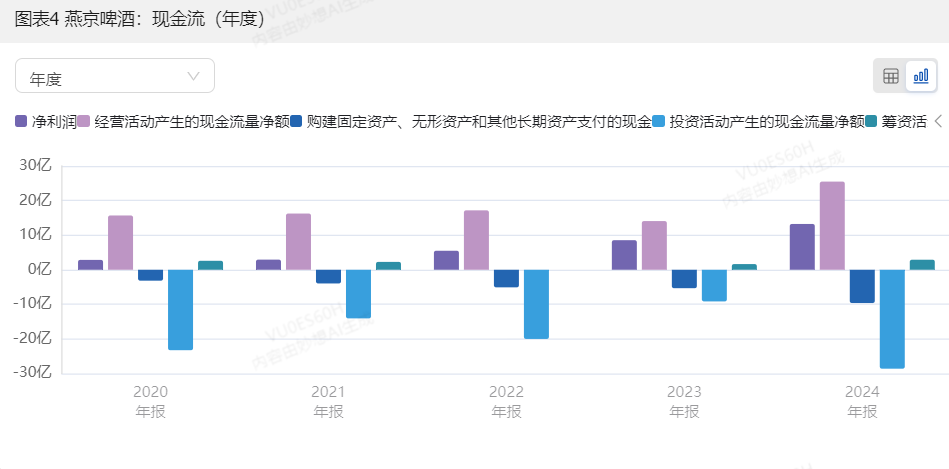

现金流:淡季失血与战略输血

经营活动现金流净流出 7.42 亿元,主要因:应收账款周转天数从三季度的 28 天延长至 42 天,经销商回款放缓。预付原材料采购款同比增加 2.1 亿元,为 2025 年旺季备货。投资活动现金流净流入 20.63 亿元,系出售北京顺义生产基地部分土地使用权,获得政府收储补偿款 18.5 亿元。筹资活动现金流净流入 11.06 亿元,主要来自发行 5 年期中期票据 10 亿元,票面利率 3.8%,为近年新低。

行业对标:淡季亏损是共性难题

对比行业头部企业,燕京的季度亏损并非孤例:

青岛啤酒:四季度亏损 6.45 亿元,连续六年淡季亏损,主因关闭 8 家低效工厂产生资产减值损失 4.2 亿元。华润雪花:四季度净利润同比下滑 22%,但通过 "勇闯天涯 superX" 高端化策略,全年毛利率提升 1.2 个百分点至 42.6%。百威亚太:四季度中国市场销量下滑 18.9%,但通过提价和超高端产品(如 "福佳白啤")占比提升,吨酒价同比上涨 1.9%。

行业数据显示,2024 年四季度啤酒行业整体销量同比下滑 6.3%,燕京的表现略优于行业平均水平。这得益于其 "大单品 + 县域市场" 双轮驱动策略:燕京 U8 在下沉市场覆盖率提升至 75%,贡献全年 30% 的收入增量。

战略透视:高端化与产能优化并进

产品结构升级

燕京 U8 全年销量突破 69.6 万千升,同比增长 31.4%,成为百亿级单品。其成功源于:

精准定位:8 度酒精度、11P 原麦汁浓度,契合年轻消费者 "微醺" 需求。渠道创新:在餐饮渠道推行 "扫码领红包" 活动,单店动销率提升 25%。精酿啤酒加速布局:狮王精酿系列全年销量 5.2 万千升,毛利率达 65%,但市场渗透率不足 2%,仍需培育。

产能优化与成本控制

全年关闭 3 家产能低于 10 万千升的工厂,减少折旧费用 1.2 亿元。通过 "智能工厂" 改造,吨酒能耗下降 8%,人工成本降低 12%。供应链协同效应显现:与中粮集团共建麦芽采购平台,采购成本同比下降 5%。

区域深耕与全国化突破

京津冀市场收入占比降至 45%,山东、河南、辽宁市场收入增速超 15%。广东市场通过 "夜场特供" 渠道,燕京 U8 销量增长 40%,但整体市占率仍不足 5%。

风险预警:库存与现金流隐忧

库存压力

四季度末啤酒库存 13.56 万千升,同比增加 18%,相当于 15 天销量。若 2025 年春节前未能有效去化,可能导致一季度促销力度加大。

现金流波动

尽管全年经营活动现金流净额 25.49 亿元,但四季度净流出 7.42 亿元,显示淡季造血能力较弱。需关注 2025 年 Q1 经销商打款进度。

原材料价格风险

2024 年进口大麦价格同比下降 12%,但全球供应链不确定性仍存。若俄乌冲突升级,可能推高大麦价格。

投资者决策参考

短期:关注 2025 年 Q1 库存去化进度及旺季提价执行情况,若动销超预期,股价有望修复。长期:燕京啤酒在县域市场的渠道壁垒与 U8 单品的增长潜力,使其具备穿越周期的能力。但需警惕行业价格战加剧及原材料成本反弹风险。

结语

燕京啤酒 2024 年四季度的业绩波动,本质是啤酒行业季节性规律与企业战略调整的共振结果。尽管淡季承压,但全年营收与利润的双增长,印证了其高端化转型与成本控制的成效。对于投资者而言,需淡化季度波动,聚焦企业在产品结构、产能效率、区域扩张等方面的长期竞争力。2025 年夏季旺季的销售数据,将成为验证其战略有效性的关键节点。

#【悬赏】2024年报季!穿越周期迷雾,解码投资真章##社区牛人计划##盘逻辑:深度解析,理清投资思路##股市怎么看##投资干货#$燕京啤酒(SZ000729)$