#天天基金调研团#

$诺安多策略混合A$ $诺安多策略混合C$

今年以来微盘指数表现出色,屡创新高。微盘基金赛道受到投资者高度关注。2025年5月28日我参加了诺安基金经理孔宪政的调研,下面来给大家介绍这只业绩出色的稀缺微盘主题量化基金诺安多策略混合A(320016)。欢迎批评指正。

第一部分:微盘股及微盘股指数解析

一、微盘股本质:A股市场的特殊资产类别

微盘股是A股生态中最为特殊的资产类别,其定义需动态锚定三大核心标准:

市值阈值:以全市场市值后400名为基准(剔除风险警示股、退市风险股及未开板新股),其市值中枢较低,且呈现下降趋势。

流动性特征:日均成交额较低,换手率波动区间较大,呈现典型的“流动性双峰分布”。

行业属性:超60%集中于高端制造、生物医药、TMT等战略新兴产业,但盈利可持续性有待提高。

这种特性导致其价格形成机制迥异于大盘股,波动率放大效应显著,且资金容错率低。

二、万得微盘股指数解析

万得微盘股指数是万得信息发布的策略指数,编制规则本质是被动化趋势跟踪微盘股指数策略的具象化:

调仓频率:自2025年起由日频调仓优化为月频,规避过度交易损耗。

成分更新:严格遵循市值倒序排列,每月最后一个交易日收盘后实施“末位淘汰制”。

等权重配置:表面公平的等权配置实则暗含“强制再平衡”机制,每月强制将新纳入个股权重调整至一定比例,客观上形成“高位减持、低位吸筹”的逆向操作。

收益结构拆解:其收益主要来源于估值扩张,印证其本质是“小市值溢价”的货币化呈现。第二部分:万得微盘股指数历史表现、收益来源及未来展望

一、历史表现:高收益背后的极端波动性长期收益:

自1999年12月30日基日至2025年5月,指数累计涨幅超380倍,年化收益达27.37%,远超沪深300(年化约8%)等主流宽基指数。近年持续领跑:2019-2024年连续6年正收益,2023年逆势上涨49.88%,2025年截至6月3日涨幅达26。11%,近一年以70.55%的涨幅在38个宽基指数中居首。高波动与回撤风险:历史最大回撤较大,日历效应显著,需警惕季节性波动。

二、收益来源:规则驱动与市场结构共振指数编制规则的核心逻辑:通过“高抛低吸”被动机制和小市值溢价捕获收益。A股市场特有结构红利:包括流动性溢价、散户情绪博弈和经济转型期占优等因素。

三、未来展望:机遇与风险并存支撑因素:政策与流动性环境有利,市场扩容空间存在。潜在风险:策略承载压力、合规与基本面风险以及市场特征演变需关注。

第三部分:万得微盘股指数为何没有被动指数基金跟踪?

万得微盘股指数凭借优异表现成为A股市场“高收益神话”的代名词,但至今未有被动指数基金问世,仅有主动量化产品尝试策略跟随。这一矛盾现象的本质,是技术可行性、流动性约束与监管风险共同作用的结果。

一、技术性桎梏:被动复制的机械冲突日频调仓的物理不可行性:交易摩擦成本高,流动性断层风险大。交易成本吞噬收益:隐性损耗测算显示,完全复制日频调仓将显著削弱被动投资的价值主张。

二、流动性约束:小市值生态的天然瓶颈容量天花板效应:市场承载极限低,策略有效容量上限有限。资金虹吸的负反馈循环:被动基金的大额申赎会加剧成分股波动。

三、监管与合规风险:被动工具的不可承受之重退市新规下的合规冲突:被动基金若严格跟踪,可能因持仓问题股面临投资者质疑。跟踪误差的刚性约束:被动基金要求高仓位复制指数,但实际操作中跟踪误差可能超出监管阈值。

四、主动量化的突围路径:降维与重构策略优化框架:通过调整调仓频率、优化风险过滤机制、改进交易执行算法,降低流动性冲击与合规风险。实证效果检验:以某基金为例,通过上述优化,年化跟踪误差得到控制,信息比率显著优于被动复制假设值。

第四部分:诺安多策略混合基金投资价值深度测评

一、基金核心亮点:AI量化驱动的微盘股狩猎策略策略定位稀缺性:作为唯一专注微盘股的主动量化基金,深度挖掘冷门股。“捡烟蒂”量化模型:严苛筛选标准叠加高频交易,精准捕捉小微盘短期定价偏差。差异化竞争力:包括AI动态因子迭代和交易算法降成本等。

二、微盘指数跟踪效果:

主动增强下的收益优化超额来源收益捕捉:近1年收益领先。近1年收益76.57% vs 微盘指数70.55%.(截止2025.6.3)

近1年同类排名25 | 4261,表现非常出色。

波动控制:年化波动率低于指数。年化波动率35% vs 指数38%

行业分散:覆盖多个行业,前十大持仓占比低。(覆盖7行业,前十大持仓占比5.95%)

调仓优化:月度动态调整成分股。风险过滤:剔除流动性枯竭及风险标的。

三、风险控制能力:

高波动市场中的防御体系回撤控制效果:近三年最大回撤低于同类中位数。近三年最大回撤-52.72%(2024Q1),低于同类中位数-58.1%,

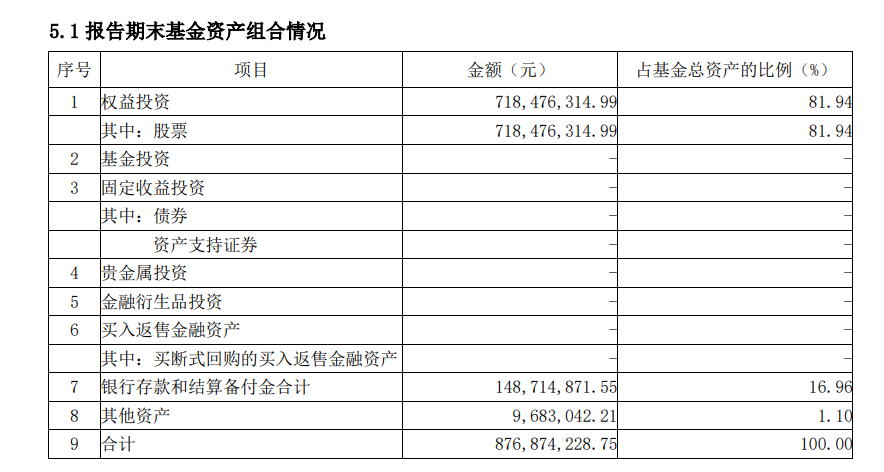

流动性风险管理:单一个股持仓比例低,现金仓位维持一定比例。

四、基金经理理念:量化科学与行为金融的融合策略主导:主张“利用市场情绪极端化实现估值重估”。交易算法优化:通过算法拆单降低冲击成本。团队协作:形成“模型研发-风控执行”闭环。

五、历史业绩:量化赛道的领跑者业绩对比:近1年收益跑赢同类基金。

近1年收益76.57% vs 微盘指数70.55%.(截止2025.6.3)

与类似量化基金比:

近1年收益76.57%跑赢类似量化基金。表现出色。

关键业绩标签:短期爆发力强,风险收益比高。

六、横向对比与配置价值微盘策略基金适配场景:适合特定市场环境下追求高收益的投资者。

小结:

核心价值:稀缺的主动量化产品,通过算法降本+风险过滤实现收益增强。风险提示:需关注容量瓶颈和政策敏感。配置建议:适合进取型投资者和机构资金作为小微盘暴露工具,普通投资者需谨慎评估回撤承受力。

第五部分:本次调研分享的信息

1、基金投资中最主要的困难在于业绩的延续性预测。

2、诺安多策略投资的优势在于不依赖盈利预测,而是利用A 股市场的两个独特 特征:一是小微盘股出色的流动性,二是显著的均值回归效应。

3、我们的策略自 2023 年年中开始运作。

4、收益主要来自持续挖掘低估标的并等待估值修复,而非市场整 体上涨。

5、小微盘股有"快熊慢牛"的特性.

6、基金的主要优点是什么?

一是容量更大。 二是我们的超额收益表现稳定。

7、策略大约能支持40 亿左右规模。

风险提示:本文为个人看法,不作为投资建议,诺安多策略混合A(320016)是主动量化基金,又是微盘主题基金,风险等级为r4,比较适合风险偏好较高的投资者。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负.

@天天基金创作者中心, @天天精华君, @诺安基金,