众所周知,在国内当下的“低利率”环境下,以货币基金、纯债基金等为代表的固定收益类资产的投资回报率日趋下降,货币基金7日年化收益率(跌)破1%早已不是新鲜事,而纯债基金收益率在今年也步入“1字头”时代。

另一方面,最近几个月权益市场也一改之前单边上涨的态势开始进入横盘震荡阶段,尽管波动不算特别大,但对于投资纯权益的小伙伴来说,当前可能会面临持仓怕下跌、空仓又怕踏空的两难境地。

因此,在纯债难以提升收益率,同时纯权益的投资难度增加的大背景下,以二级债基为代表的“固收+”产品也就成了市场的共识。

有鉴于此,今天我们就再来介绍一只中等波动的高性价比“固收+”产品——中欧鼎利债券。

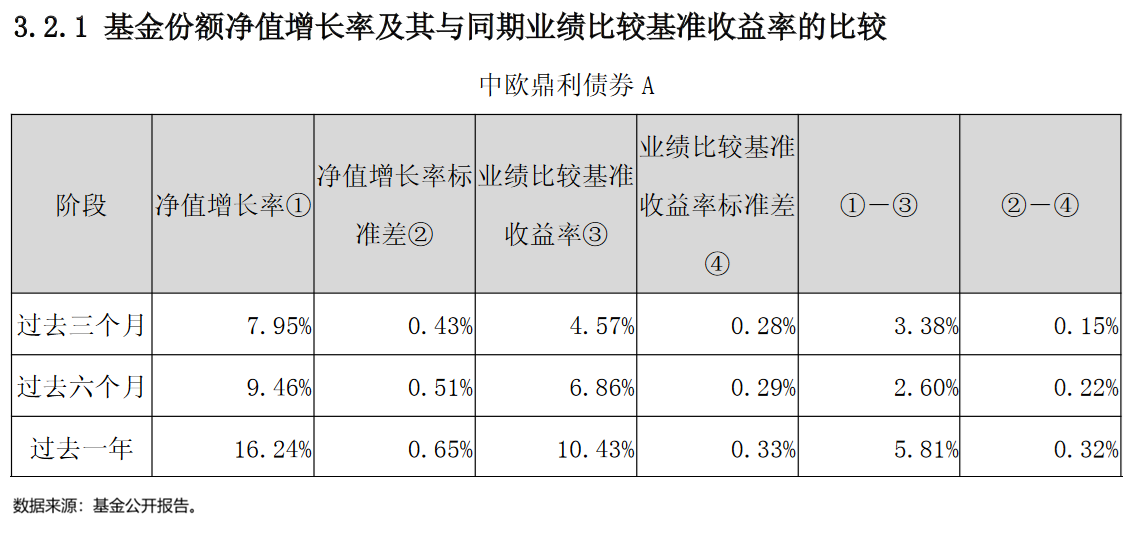

我们再来具体看些产品的业绩情况:

以中欧鼎利债券A为例,截至2025年9月30日,该产品过去一年的净值增长率为16.24%,跑赢业绩比较基准的同期收益率10.43%(业绩比较基准为“中证800指数收益率*15%+中证可转换债券指数*25%+中债综合财富指数收益率*60%”),超额收益较为明显。

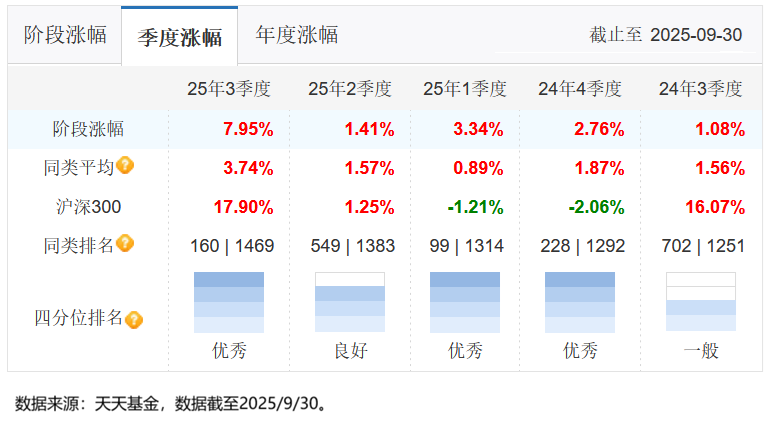

且如前所述,截至2025年9月30日,该产品还在过去的五个季度实现了“季季正收益”,一定程度上显示出产品的持续盈利能力。

总的来说,产品整体属于那种有一定波动但同时又具有较高收益预期的 “固收+”产品。

优秀的业绩自有其内在的驱动因素,接下去我们就基于中欧鼎利债券的历史持仓数据对其做些简单的分析和回顾,以探究其何以能获得这样的好业绩。

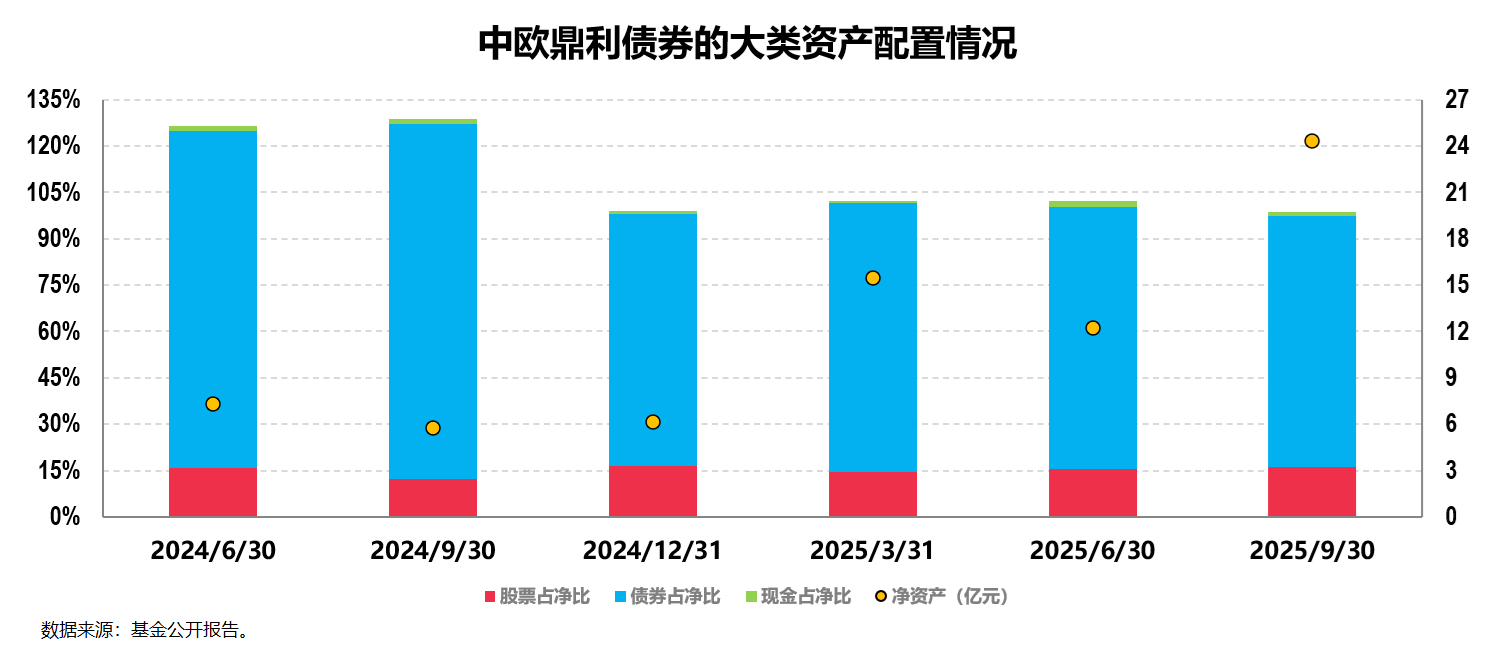

首先,从大类资产配置的角度来看,产品在债券打底的基础上,进行积极灵活的股票、转债的配置以增厚收益。

中欧鼎利债券是一只标准的二级债基,基金合同明确规定产品对债券资产的投资比例不低于基金资产的80%,股票资产的投资比例上限不超过基金资产的20%。

在实际的运作中,我们可以看到组合的股票仓位均不超过20%,自2024年二季度末至2025年三季度末的平均股票仓位为15.11%;相应的其债券仓位从未低于过80%,自2024年二季度末至2025年三季度末的平均债券仓位为93.13%。最新一期的2025年三季三季报限制,其股票仓位16.29%,债券仓位为81.20%。

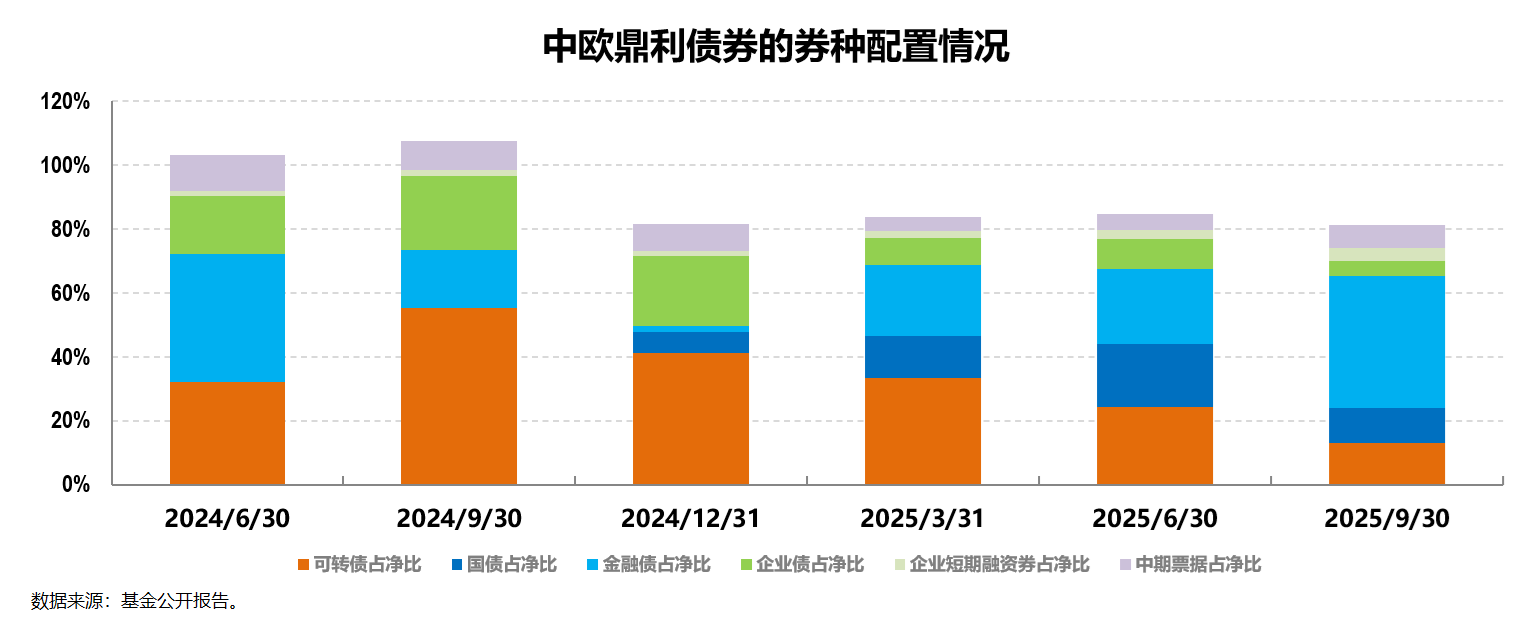

这里需要说明的一点是,由于历史原因,可转债(可交债)之前是被归在债券类里面,但其相对偏股性的特征使得其同样可以增厚收益。

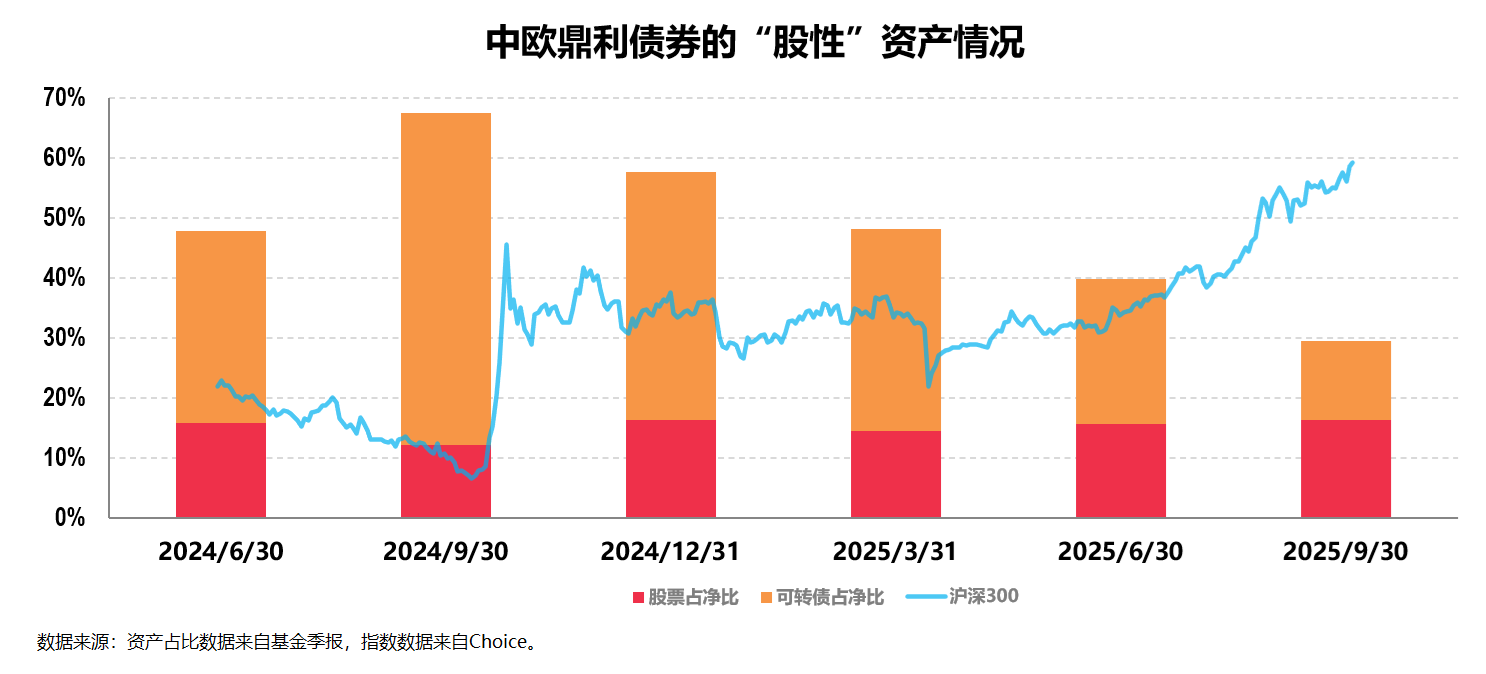

因此,我们这里基于历史持仓数据,把股票和可转债这两类“股性”资产和权益市场典型宽基指数代表沪深300放在一起做个简单对比:

总体来看,组合在“股性”仓位上的操作和调整较为灵活,特别是其中的转债仓位有较为明显的仓位变化:比如2024年三季度末的可转债仓位甚至配到了55.29%的高仓位,后续几个季度在持续保持较高仓位的基础上逐渐开始减仓,到最新的2025年三季报中,其可转债仓位已然减至较低的13.14%。

事后综合转债指数来看,组合不仅吃到了近一年来(2024年8月至2025年8月)的涨幅,还一定程度上规避了近几个月(2025年9月开始至今)的横盘调整,由此可见组合对可转债仓位层面的把握水平较高。我认为这也是产品超额收益的重要来源之一。

其次,在确定了大类资产配置的结构之后,组合在每类资产的投资管理上都立足长期投资,追求持续稳健收益。

股票投资部分,组合基于宏观情景假设的风格轮动框架,主要在“景气成长”领域做投资配置,选股层面精选业绩高增长且趋势向上、盈利能力在行业内领先的相关公司,同时注重短期盈利增速和加速度。

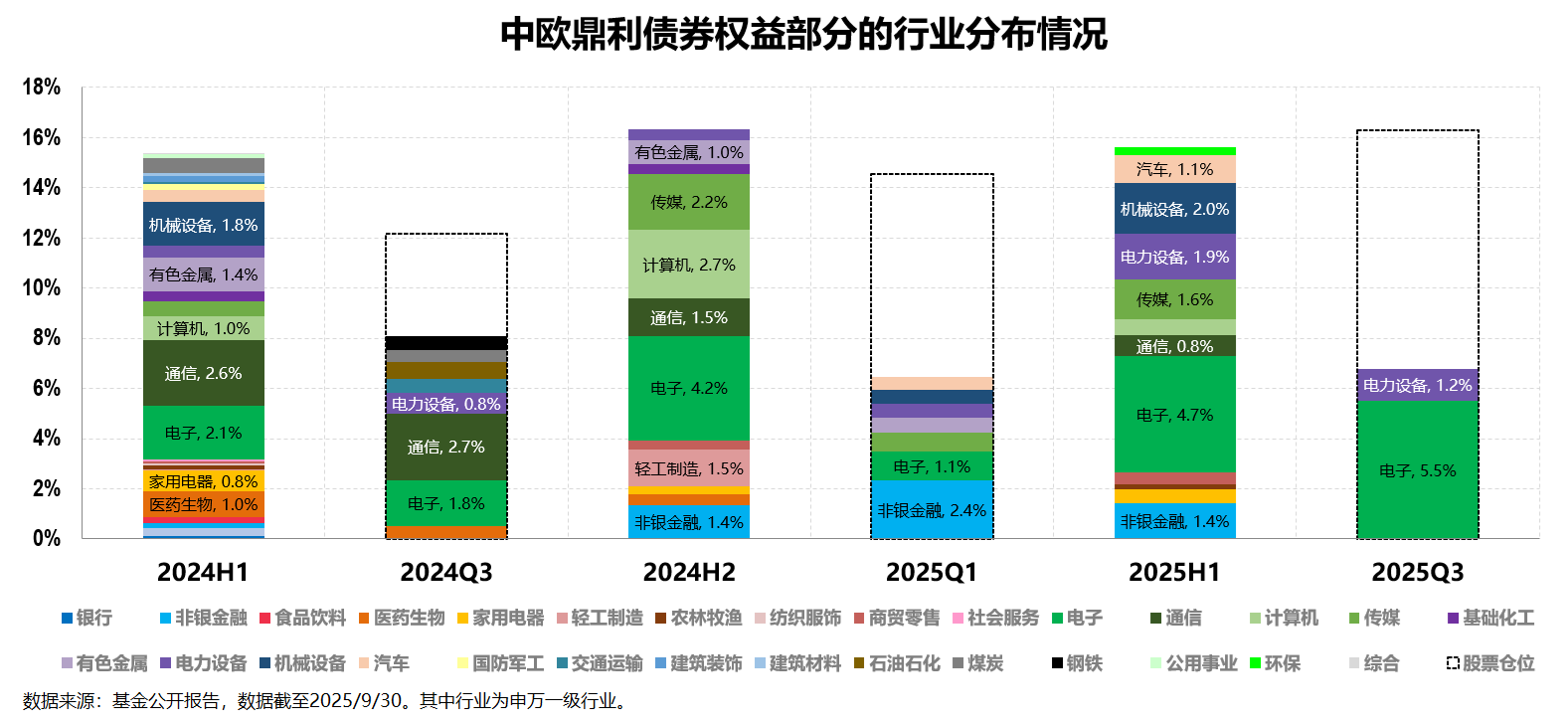

这一点在组合股票部分的行业配置中即“可见一斑”:

从上图中我们可以看出:

一方面,组合在行业层面尽管也会阶段性配置金融(非银金融)和传统消费(轻工制造、家用电器等)等板块,但主要还是在以TMT(特别是半导体)为主的科技板块和以新能源、机械设备、汽车零配件等为主的高端制造板块中做投资配置。

另一方面,组合在“景气成长”领域做配置的基础上,也会基于市场做明显的行业层面增减仓。典型的比如2024年年报中对TMT的重仓配置,以及2025年中报中对高端制造板块的明显加仓。

这不仅是组合股票部分能产生超额收益的关键,同时也一定程度上体现出组合具备较强的行业配置和调整能力。

转债投资部分,组合通过构建的估值交易情绪指标体系,将基本面逻辑转化为可持续的量化策略模型体系,通过自研的“低估值高质量”(该策略主要对万得可转债等权指数跟踪紧密,在可转债估值抬升阶段易获超额收益)、“双低增强”(该策略更追求攻守兼备,对偏股风格暴露相对较少)、细分品种等增厚策略来有效捕捉转债市场机会。

债券投资部分,组合不做信用下沉,精选信用风险较低、流动性较好的中高等级信用债作为底仓配置,同时也重视长久期利率债对组合久期的调节作用,通过券种配置、杠杆调节、动态久期等来增厚收益。

这一点从组合债券部分的历史持仓就能大致看出来:

讲到这里,必须要介绍一下管理这只产品的基金经理。

邓欣雨,硕士,曾任博时基金固定收益研究员、固定收益研究员兼基金经理助理、基金经理、混合资产投资部投资总监助理兼基金经理,2023年10月加入中欧基金。邓欣雨最早于2013年9月开始管理公募产品,具备17年证券从业经验和10年公募基金管理经验,具有丰富的一二级债基、混合偏债基金等的管理经验。现任中欧基金固收投决会委员、混合资产组投资总监、基金经理。

从投资理念和方法论来看,邓欣雨始终坚持“配置为本,增强为辅”的理念,强调战略配置与战术配置并重。他认为合理的资产配置是收益的基础,只有在稳健的配置框架下,增强策略才能真正发挥作用。

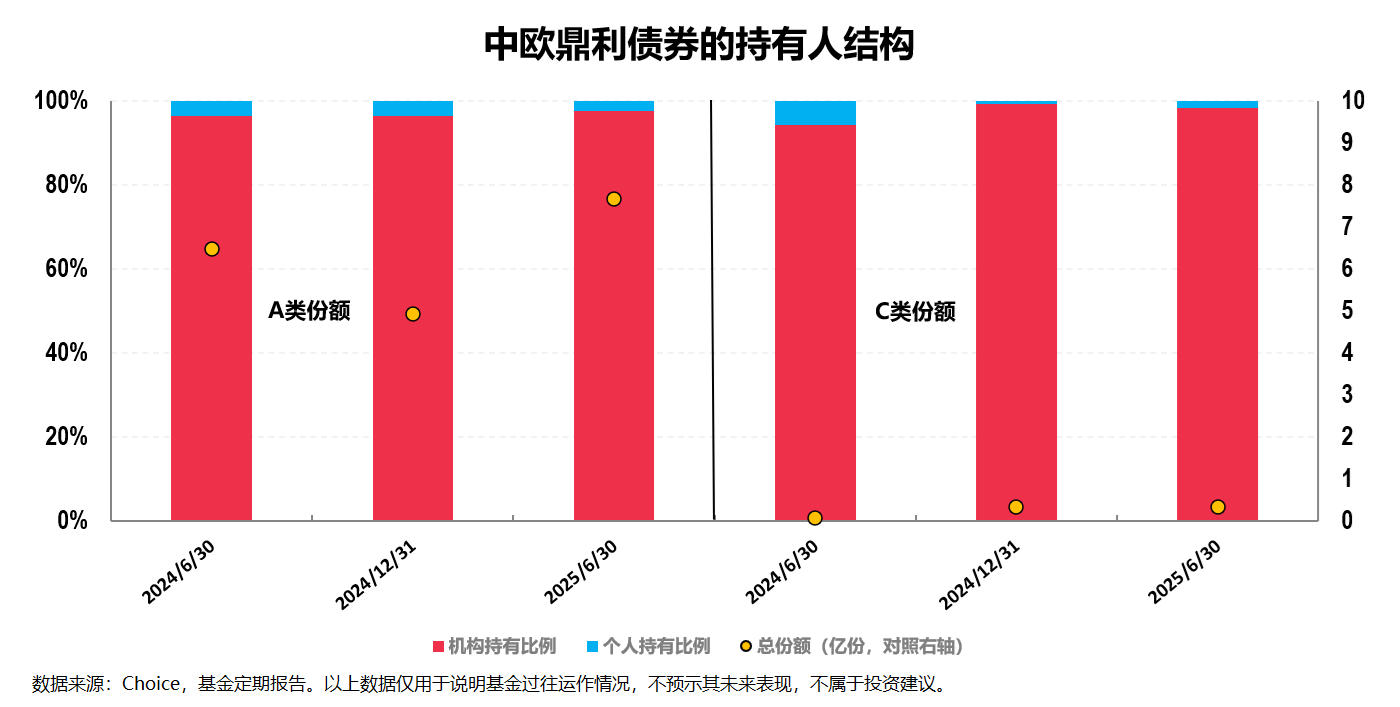

事实上,凭借着基金经理及其团队长期稳定优秀的业绩,中欧鼎利债券这只产品也得到了专业机构投资者的高度认可:

从历史数据来看,机构投资者始终持有较大比例该产品,2024年中报以来机构投资者的历史平均持有占比接近97%。

以规模较大的A类份额为例,2025年中报显示,机构投资者的占比高达97.55%,对比2024年年报数据,在占比基本持平的基础上,总份额有较大幅度增长,意味着机构投资者在此期间做了大笔买入,由此足见专业机构投资者对这只产品以及基金经理的高度认可。

而对于我们普通投资者而言,在长期低利率趋势以及当前权益市场性价比有所下降的大背景下,在明确中欧鼎利债券这只产品的中波动属性的基础上,拥抱此类产品或是当下较好的一种应对之道。

写到这里,我觉得今天的文章就差不多可以结束了。