$易方达增强回报债券A[110017]$

固收加基金组合由于是股债混合配置且多数情况下遵循股债2:8或者3:7的配置比例。一年下来,组合整体收益率表现怎样才算达标呢?

从持仓基金种类看,无论是机构的投顾组合还是咱们普通小散户,纯债债券基金,二级债基,偏债混合基金,主动权益基金,被动宽基指数都有配置,那这种情况下,如何给自己定一个恰当的业绩比较基准呢?我最近在思考这个问题。

业绩比较基准,可能还得从指数层面来确定。

债券部分

中债~新综合财富(总值)指数,是很多中长期纯债债券基金的业绩比较基准,咱们的基金组合,债券持仓部分可以以此为基准。

权益部分

持仓里的指数基金,整体风格我认为可以以中证800为基准。中证800也是很多公募主动权益基金的业绩比较基准。因为公募主动权益基金持仓股票多来源于中证800成分股。

持仓里的主动权益基金表现, 可以用中证偏股混合基金指数来衡量。

那如何给它们分配各自的权重呢?

以平衡之星自己的基金持仓为例,纯债,二级债基,一级债基,偏债混合,权益宽基与主动权益基金都有持仓,且今年基本上整体账户维持股债2:8的配置比例,那我的整体账户的业绩比较基准比较合理的结构应该是:80%中债-新综合财富(总值)指数收益率+10%中证800指数收益率+10%中证偏股型基金指数收益率。

根据天天基金平台提供的数据,今年以来(截止2025~12~5):

中债-新综合财富(总值)指数涨幅:0.46%

中证800指数涨幅:18.41%

中证偏股型基金指数涨幅:26.87%

那我的业绩比较基准的的收益率构成得出的数值是4.90%。我的整体账户收益率是8.33%,合格!

个人觉得,这个业绩比较基准也可以拿来检查今年以来持仓里有哪些股债配比是2:8的固收加业绩算及格,哪些不达标。

平衡之星的两个稳健型组合,没有主动权益基金,基本上都是固收与固收加,再加一点宽基指数和策略宽基指数基金

组成。从持仓穿透看,组合的业绩比较基准则是:

90%中债-新综合财富(总值)指数收益率+10%中证800指数收益率。算出来的收益率是:2.26%。两个组合的收益率分别是:

颐享天年:2.43% 小胡的攒钱计划:2.77%

合格。

可以看到,今年我的整体账户表现还可以,但组合投资,整体账户的表现超越基准并不算多。这或许与组合本身的资产配置结构有一定的关系,我的组合配置结构本身就是力求能够跟得住市场整体平均水平收益率。未来要实现在跟的住基准的前提下适当争取一些超额收益,可能需要我更加恪守既定的投资纪律和灵活的仓位管理来实现!

那么问题来了,稳健型组合股债配比如何实现仓位的灵活管理呢?如果只考感觉进行加减仓对组合的长期净值表现肯定是不行的,这就必须要借助一些投资工具来实现了。

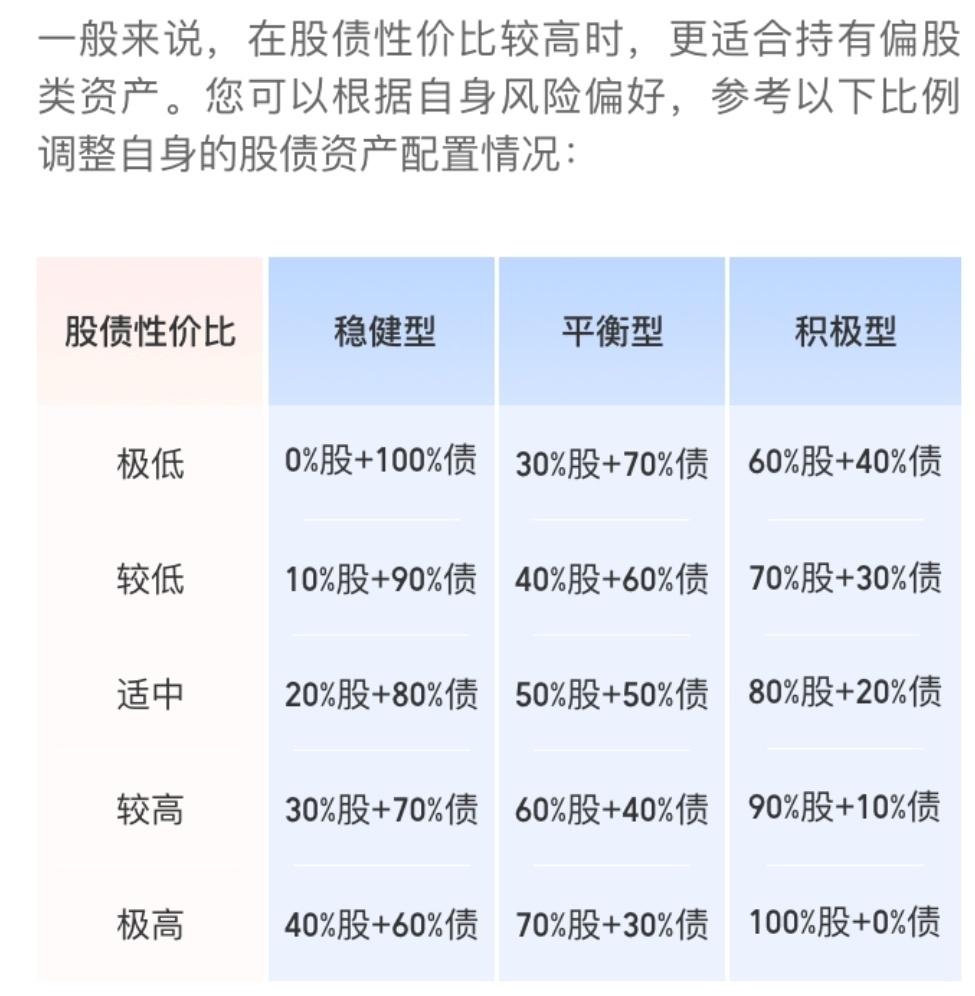

作为一个业余小散户,投资工具那肯定要讲究简单实用!Fed模型,也就是咱们经常听到的股债性价比,对于组合投资仓位管理,是个不错的选择!基于这个模型,通过上面这张表格,我们可以看到,稳健型组合股票持仓的范围是0~40%,债券仓位则是60%~100%。调仓的范围还是非常大的!股债配比可以根据市场情况做足够灵活的调整。

不过需要注意的是,任何单一的投资工具,它们只是起到一个辅助参考作用。自2016年以来,咱们的大A市场基本上没有出现过明显的普涨行情,绝大多数情况下,市场机会是结构性,具体到投资操作上,可能我们需要结合咱们的实际收入,可投资金量,既定的投资策略和目标收益,市场温度,估值水平,机构和大V的公开投资观点等等做综合判断!

况且任何一个投资工具,往往有它的优势,也有它的局限性!就比如拿Fed模型来说,从上图我们可以看到,从2022年~2024年9.24行情爆发以前,股债性价比在较长时间都处在较高区间,但这段时间市场整体却出现了长时间持续大幅下跌的熊市行情,这对稳健型投资者来说,仓位管理和抓结构性机会提出了比较高的要求。显然,组合投资仅靠这一工具实现长期可持续的稳健收益是远远不够的!

总结:

固收加基金涉及股债配比,咱们个人小散户在运作固收加基金组合的时候,业绩比较基准应该根据咱们具体的配置情况选择合适的业绩比较基准。这样可以避免不必要的和他人盲目攀比。毕竟每个人的情况都不一样,认真做好自己的事情才是最重要的!