你们有没有发现,搞成长股投资这事儿,简直比追剧还刺激!你以为看到的是大女主逆袭,结果一不小心点开成了《重生之我在股市》。别慌,今天咱就来盘一盘,怎么在这场“海上求生”里不翻船,还能顺手捞条金鱼回家!

其实啊,成长股投资就像坐过山车——你想冲上云霄吃鸡腿,就得先接受脑袋朝下三百六十度旋转。但别怕,咱们分三步走,稳准狠拿下这场游戏。

第一步:谁是真天选之子?别被“伪学霸”骗了!

你知道吗,不是所有长得快的公司都是好苗子,有的是打了激素的“速成鸡”。我们得学会穿透财报看灵魂!

比如,一家公司光说“我营收翻倍啦”,你就激动得想all in?冷静点兄弟,先问一句:你家狗子拆家的时候破坏力也猛,能当生产力吗?

真正的好企业,得有三大硬核buff:

一是技术护城河深得像马里亚纳海沟,别人根本游不过来;

二是行业还在“婴儿期”,渗透率不到30%,未来全是空间,比如人形机器人,现在进场就像2010年买智能手机;

三是老板团队靠谱,研发投入超过15%,这不是花钱,这是在给未来存钱!

顺便提醒一句:那些靠补贴活着的企业,就跟靠爸妈零花钱续命的巨婴一样,看着光鲜,风一吹就倒。现金流比净利润更真实,经营性现金流/净利润大于1,才是真赚钱,不然全是纸面富贵。

举个栗子:北交所某光伏焊带小巨头,技术卡脖子环节国产替代成功,三年营收增速干到40%+,这才是真潜力股本股!

第二步:踩对节奏,别当“热恋期冲进去,分手期出不来”的恋爱脑!

市场轮动这玩意儿,比前任的情绪还难猜。但别急,咱有工具包!

经济一回暖,机器人、制造业就开始蹦迪;经济一嗨皮,消费和AI立马起飞;要是形势不对,赶紧躲去医药板块,那里是避风港,也是中年人的心灵慰藉。

再配上几个神器:

看资金流向,哪个板块成交额蹭蹭涨,说明聪明钱已经偷偷入场;

查RSI指标,超过70%就别头铁追高了,那是全民狂欢派对,你晚到可能只剩残羹冷炙;

还有“日历效应”这种玄学但有用的规律——比如每年Q2消费股总爱表演一波“春季焕新”。

实战策略两种:

一种是“浪里白条型”,用AI投顾帮你盯信号,自动止盈止损,科技感拉满;

另一种是“佛系养老型”,直接抱住储能、创新药这种跨周期大佬,短期波动当背景音乐听就行。

第三步:心态要稳,仓位要轻,别把自己逼成“股市战神”!

说实话,我以前也幻想过一单翻身迎娶白富美,结果第一次重仓就被锤得怀疑人生。所以现在我奉行三大保命法则:

第一,别把鸡蛋放一个篮子,单只股票不超过10%,一个行业别超30%,不然哪天暴雷,哭都没地儿哭。

第二,设止损线,比如亏25%就果断砍仓,别嘴硬说“再等等”,等来的可能是退市通知。

第三,要学会反向操作——别人恐慌时你偷笑,政策利空错杀优质股?抄底机会来了!

重点来了:成长股的收益,80%来自那20%的黄金持有期!就像煲汤,火候不到味道不出。至少得熬过一个产品周期,比如消费电子三年一代,你才有可能吃到肉。而且要挑那种“赚了钱不舍得分红,全拿去搞研发”的公司,再投资率超60%,这才是复利永动机!

总结一下,成长股投资有个“三角铁框架”:

选企业 → 看技术+需求双在线;

抓节奏 → 用工具+识周期;

扛波动 → 分仓+止损+长期主义。

这行玩的不是运气,是认知变现。你对行业的理解越深,心里就越不怕风浪;你对价值的信仰越坚定,手里就越拿得住筹码。与其天天猜明天会不会涨,不如打造自己的“诺亚方舟”——研究体系是船身,风控规则是救生圈。风浪来了不可怕,可怕的是你连泳裤都没穿。

2026年A股市场有望步入“盈利+估值”双重驱动的上行周期,成长板块凭借政策加持、产业景气度提升及资金环境改善等多重优势,成为市场核心配置方向。以下从投资优势与具体参与机会两方面展开详细分析,为投资决策提供参考。

一、2026年成长板块核心投资优势

(一)流动性环境协同改善,估值修复空间明确

宏观层面,内外部流动性环境同步向好为成长板块提供坚实支撑。外部来看,美联储2026年降息节奏或加快,A股面临的外部约束大幅减弱,海外资金环境更趋友好,有望持续流入高景气成长领域。内部而言,国内货币政策将持续为经济高质量发展与产业升级提供支持,维持流动性合理充裕,有效提升市场风险偏好,为成长板块估值修复创造有利条件。

从估值水平看,当前A股成长板块股权风险溢价仍高于历史均值,相较于海外新兴市场存在明确的估值修复空间,叠加公募基金业绩回暖带动的新基金发行改善、ETF等被动资金增持,将进一步强化估值抬升趋势。

(二)政策精准赋能,产业升级红利持续释放

2026年政策聚焦构建现代化产业体系,重点支持科技创新与产业升级,为成长板块提供明确政策导向。工信部明确将集成电路、新材料、航空航天、生物制造、具身智能、6G等作为核心发力领域,通过构建制造业中试服务网络、推进科技成果“先使用后付费”等改革试点,加速科技成果向产能转化。

同时,新一轮中央财政支持专精特新中小企业高质量发展的政策落地,将推动成长型企业加大研发投入,释放内在活力。此外,“反内卷”政策深化推进,通过优化行业标准、规范市场竞争,提升行业产能利用率,推动成长企业利润率修复,尤其利好科技、高端制造等领域的优质企业。

(三)产业景气度上行,盈利增长确定性增强

2026年成长板块盈利增速优势显著,成为驱动板块上行的核心动力。一方面,以AI为代表的新兴产业进入加速兑现期,产业价值重心从算力基础设施向应用端迁移,商业化落地进程加快,带动全产业链盈利增长。

另一方面,名义GDP增速回升与PPI降幅收窄,将直接带动成长企业营收增长,叠加设备更新补贴、新基建投资等政策拉动,相关企业资本开支与盈利增长确定性提升。据瑞银预测,2026年A股整体盈利增速将从2025年的6%提升至8%,其中成长板块盈利增速远超市场平均水平,进一步凸显投资价值。

二、2026年成长板块值得参与的核心机会

(一)科技成长主线:AI全产业链与半导体自主可控

科技板块是2026年成长领域的核心主线,其中AI全产业链与半导体自主可控具备高确定性机会。在AI领域,投资逻辑将从“卖铲子”(硬件和基础设施)转向“挖金子”(实际应用和商业化),重点关注贴近C端用户或赋能B端企业的应用场景,如Agent、多模态、AI+办公/Coding、情感陪伴及AI硬件等非线性增长领域。算力基础设施作为压舱石仍具配置价值,可关注国产算力与半导体设备在自主可控趋势下的系统级突围,以及AI PCB与存储在全球需求共振下的景气周期。

半导体行业受益于库存周期见底与AI创新周期双重驱动,国产替代进程加速推进。2025年半导体国产替代率已提升至30%,2026年预计突破35%,其中光刻机核心部件、第三代半导体材料(如碳化硅衬底)等细分领域技术突破明确,叠加国家大基金三期向材料、设备领域倾斜,相关企业有望持续受益。此外,光模块、物联网等电信细分领域龙头,受AI算力需求爆发与工业互联网普及驱动,业绩表现具备较强韧性。

(二)新能源高端制造:储能与固态电池

新能源高端制造领域在政策支持、成本下降与需求增长的多重驱动下,仍有明确投资机会。储能行业受益于AI数据中心电力需求增长与政策扶持,迎来快速发展期,相关储能设备制造商与系统集成商将直接受益于行业规模扩张。光伏行业在“反内卷”政策推动下,竞争格局改善,头部企业盈利稳定性提升。

同时,固态电池、核聚变等新能源技术突破在即,相关研发领先企业有望抢占技术制高点,打开成长空间。此外,锂行业需求复苏、库存结构改善,铜、铝等有色金属供需缺口扩大,价格有望持续上行,带动相关上游材料企业盈利增长。

(三)医疗创新:AI制药与基因治疗

医疗创新领域迎来“支付改善+出海兑现”的共振阶段,成为成长板块的重要细分方向。AI制药技术将新药研发周期从5年缩短至2年,大幅提升研发效率,2026年国内AI制药的商业化项目有望突破100个,产业进入从“研发”到“落地”的关键阶段,相关CDMO企业与研发龙头具备投资价值。

基因治疗在肿瘤、罕见病领域的应用取得突破,2026年国内首款自主研发的基因治疗药物有望获批上市,带动产业链上下游企业发展。同时,国内创新药出海加速,具备自主知识产权的创新药企业,将凭借临床价值差异化优势,打开国际市场空间。

(四)其他特色机会:虚拟现实与商业航天

虚拟现实(含增强现实、混合现实)产业迎来战略窗口期,五部门联合发布的《虚拟现实与行业应用融合发展行动计划(2022—2026年)》明确要求,2026年实现虚拟现实在工业生产、文化旅游、教育培训等多领域规模化应用。重点关注近眼显示、渲染处理等关键技术突破,以及VR/AR工业赋能、沉浸式旅游体验等场景落地带来的投资机会,相关核心器件与终端外设企业将率先受益。

国防军工领域的商业航天发展进一步打开估值空间,地缘政治格局演变与国家安全投入增加推动板块重估,相关卫星制造、火箭发射与应用企业具备长期成长潜力。

三、总结与投资提示

2026年成长板块凭借流动性改善、政策赋能与盈利增长三大核心优势,有望延续结构性行情,其中科技成长(AI、半导体)、新能源高端制造(储能、固态电池)、医疗创新(AI制药、基因治疗)是三大核心主线,虚拟现实、商业航天等特色领域可作为补充配置。需要注意的是,成长板块行情高度结构化,需聚焦具备真实、持续业绩兑现能力的龙头企业,规避估值过度透支的标的。同时,关注全球流动性变化、政策落地节奏等外部变量,合理控制仓位,把握结构性机会。

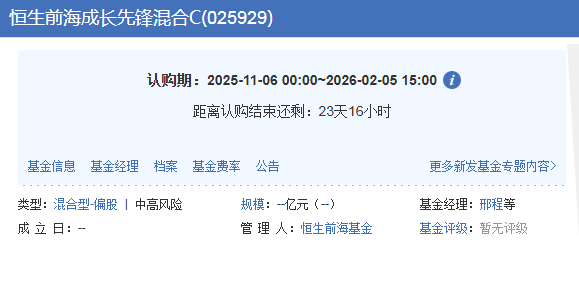

骑牛看熊对于恒生前海成长先锋混合C(025929)投资价值分析如下:

一、核心结论先行

恒生前海成长先锋混合C(025929)是否值得买入,需结合投资者风险承受能力、投资周期综合判断:对于风险承受能力较高、投资周期≥6个月、看好科技成长+顺周期赛道的投资者,具备一定配置价值;对于保守型投资者或短期投机者,不建议盲目买入。其核心持有逻辑围绕“双基金经理经验互补+赛道适配宏观趋势+费率结构优势”展开,但需警惕新基金建仓风险与市场风格切换风险。

二、核心持有逻辑

1. 基金经理团队具备成长赛道投资经验

该基金由邢程、龙江伟共同管理,两人从业背景覆盖研究与投资全链条,且在成长型赛道有实操经验。其中,邢程拥有中国香港应用经济学硕士学历,兼具港股与A股投资经验,其管理的恒生前海沪港深新兴产业精选混合自2024年7月任职以来,任期回报达40.44%,跑赢35.93%的同类平均水平,行业排名2923/7933,处于中游偏上水平。

从其重仓股来看,华友钴业、中金黄金等标的精准契合绿色转型与贵金属行情趋势,体现出对结构性机会的把握能力。龙江伟则聚焦高端制造领域,过往任职经历覆盖多家机构投研岗位,擅长挖掘产业趋势下的细分龙头机会,两人分工可形成赛道覆盖互补。

2. 投资赛道适配2026年宏观经济趋势

该基金业绩比较基准为“中证800指数收益率*75%+恒生港股通指数收益率*5%+中债综合指数收益率*20%”,明确以A股成长股为核心配置方向,同时兼顾港股与债券的分散对冲作用。结合2026年“弱复苏+宽货币”的宏观环境,其潜在配置赛道(科技成长、绿色转型、顺周期消费)具备三大支撑逻辑:

1)绿色转型驱动

国际能源署预测,2030年全球铜、铝需求中绿色发展相关占比将分别提升至24%和25%,邢程过往重仓的华友钴业(新能源材料)、大金重工(风电设备)均属于该赛道核心标的;

2)政策红利加持

2026年国内强调发展新质生产力,自主可控的科技创新(如国产算力、机器人)及内需刺激政策覆盖的消费板块,均与基金成长先锋定位契合。

3)宽货币环境利好

美联储2026年预计降息100个基点,低利率环境下,成长股估值中枢具备上移空间,与基金75%权益仓位的配置逻辑匹配。

3. C类份额费率结构适配短期配置需求

作为C类基金,其核心优势在于“零申购费+灵活赎回”的费率设计:前端申购费为0%,仅按年收取0.6%的销售服务费,且持有期限≥180日时赎回费为0%。这种结构适合短期波段操作或不确定持有周期的投资者,相比A类基金(申购费最高1.5%),可显著降低交易成本。例如,若投资10万元持有6个月,C类仅需支付300元销售服务费,而A类需支付1500元申购费(非特定投资群体),成本优势明显。

4. 基金公司固收投研能力提供风险缓冲

恒生前海基金虽以固收能力见长(2024年获“年度卓越固收投资基金公司”,近2年固收类绝对收益率6.68%,同类排名前19%),但其投研体系具备“股债协同”优势。该基金20%的债券仓位可依托公司成熟的固收投研团队进行配置,在权益市场波动较大时,通过利率债、高等级信用债的配置平滑组合波动,提升持有体验。

投资者看好科技成长、绿色转型、顺周期消费等方向的中长期机会,计划持有6个月以上,给予基金经理建仓及赛道发酵时间。短期配置需求明确,希望降低申购与赎回成本,能接受权益市场波动,可承受单季度10%以上回撤。

$恒生前海成长先锋混合C$ 适合风险承受较高的投资者,可将其作为成长类资产配置,占个人基金组合的10%-15%,避免单一基金过度集中风险。建议采用定投(如每月定投)或分批买入,降低建仓成本,应对短期波动。重点关注基金季报披露的持仓结构(是否契合赛道逻辑)、规模变化(避免流动性风险)及基金经理变动情况。

#17连阳!A股日成交达3.6万亿元创历史新高##暖阳创作计划##新增20万颗卫星申请!商业航天要爆了?##GEO概念连续走强 AI应用领涨市场##2025超额关键词##金价站上4600美元!贵金属还能上车吗?##现货突破14万元大关!锂价进入上涨周期?##港股大模型概念狂飙 A股AIGC和算力股活跃##基金投资策略##沪指16连阳突破4100点!上涨空间还有多少?##商业航天持续火爆:2026或迎火箭发射大年##2026我的新年投资计划##存储概念迎烈火烹油!英伟达新方案引爆##2025年 你的投资战绩如何?##晒晒我的2025投资战绩!##13连阳!沪指再刷十年新高##2026年 你最看好哪些投资赛道?#