临近年底,司令结合着今年的投资总结,正在思考明年的布局策略。看到一组数据,感觉被啪啪打脸了,今年折腾了几波的恒生科技,居然没有跑赢红利资产。

Wind统计显示,截至11月30日,恒生科技R(HSTECHT.HI)近一年上涨29.86%,港股通高股息(全)CNY(H20915.CSI)上涨34.15%。

两只指数累计涨幅虽然相差不多,但由于港股通红利ETF(513530)的标的指数港股通高股息(CNY)波动相对小、持有体验好,司令不仅稳稳拿住了,今年还享受了这只ETF多次现金分红。

喜欢港股红利的老饕,估计对它都不陌生,成立于2022年4月,是A股首只投资港股通高股息指数的QDII产品。从今年5月起港股通红利ETF(513530)及其联接基金(A类018387/C类018388)将基金收益分配原则修改为每月可评估分红,上个月刚实施了年内第六次红利派发。

十月以来科技题材震荡下跌,投资者对稳定回报的需求不断增强,由于红利产品兼具“类债券”属性,成了应对市场波动和不确定性的一种较理想选择。最近,司令眼瞅着港股通红利ETF(513530)规模和份额又创新高,最新基金规模来到32.34亿元!

从指数编制特点看,港股通高股息(CNY)从港股通范围内,选取出30只流动性好、连续分红、股息率高的港股上市企业,且采用股息率加权,能同时体现“连续分红”和“股息率较高”因子特征。行业上,主要覆盖于银行、煤炭、石油石化、非银金融,成分股以央国企为主。

司令整理历史数据时发现,2015-2024十年牛熊穿越期间,港股科技搭配红利资产的核心优势:有望通过资产间的低相关性,在降低整体波动的同时,兼顾长期成长潜力与短期现金流回报,从而实现在不同市场环境下的适应性配置。

展开来看,有三个明显优势:

1)长期具备稳健的复合回报能力。得益于红利资产的低波动特点,十年间按上图1:1等比例配置的哑铃策略仅有3年出现下跌,且组合跌幅控制得较好。

2)降低单一风险,组合胜率更高。科技与红利表现,更多呈现负相关或低相关性,组合波动显著低于单一资产。

3)适应市场风格轮动,捕捉不同阶段机会。哑铃策略也可以动态调整比例,比如年末行情震荡不明朗时,调整为红利主导的防御组合往往更稳健。

因此,明年的港股布局上,司令打算继续坚守“港股通高股息+恒生科技”式哑铃策略!

一方面,港股上市公司的低估值属性可以带来更高股息率,相较于全球主要股指,主流的港股指数估值也较低,比如港股通高股息(CNY)市盈率仅为7.78倍。此外,AH股溢价依然存在,港股的估值折价或使得红利策略具有一定的安全边际。另一方面,随着人工智能硬件及应用的进一步落地,受益于AI周期的科技题材,或仍是明年港股行情主线之一。

Wind数据显示,截至今年12月5日,港股通高股息(CNY)股息率(近12个月)为6.44%,领先一众A股与港股主流红利类指数。友情同步下:每年12月第二个星期五的下一个交易日,是港股通高股息(CNY)的样本和权重调整实施时间,指数股息率或有望进一步抬高。

接着来说A股布局计划!

市场对明年宏观经济仍存在诸多分歧,依然存在各种不明朗。比如,通胀水平能否回升、地产能否止跌回稳、出口韧性能否持续、经济政策何时加码……

以AI为代表的科技主线还能走多远,司令心里也没底,不过上表数据既然验证了“哑铃策略”的长期优势,司令同样打算配置一只能覆盖A股全市场的红利指数,与科技成长类指数搭配!

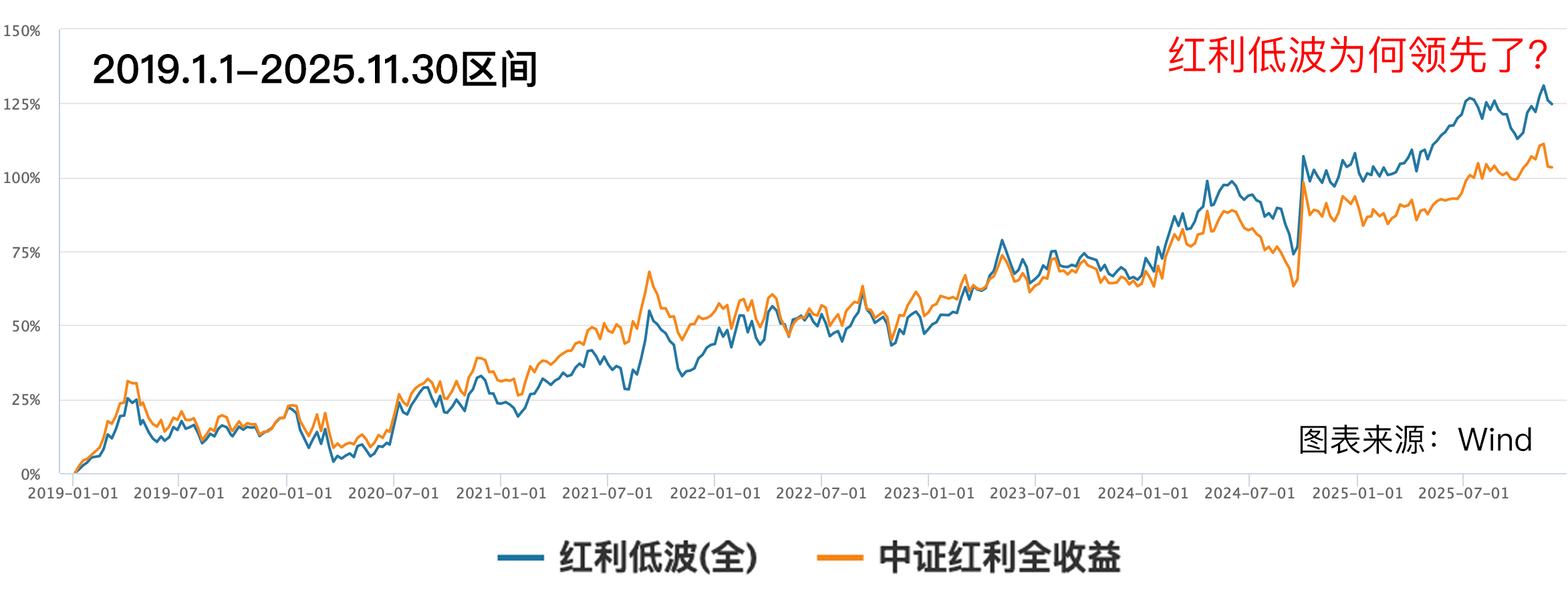

司令比较纠结选“中证红利”还是“红利低波”?单从股息率(近12个月)角度(截至今年12月5日),中证红利为4.39%,红利低波为4.16%,两者比较接近。

那么指数过往表现如何?从下图数据来看,2020年-2021年红利低波相对落后,但2024年至今却明显反超中证红利!Wind统计显示,2024.1.1-2025.11.30区间,红利低波(全)上涨34.75%,中证红利全收益上涨23.98%。红利低波领先约11个百分点,揭示了什么信号呢?

从指数编制特点来看,高股息因子叠加低波动因子,使得红利低波策略的防御属性或更为凸显。

还有一大明显差异,那就是银行在红利低波中的高占比!以申万一级行业为例,截至11月30日,银行在红利低波中占比49.65%,明显高于中证红利(占比24.38%)。

近期,上市银行中期分红陆续落地,不仅数量相比去年增加,分红时间也普遍早于去年。12月中旬将迎来又一轮银行中期分红高峰,除了工商银行、农业银行、建设银行、中国银行,还有多家股份行、城商行也将加入分红行列。

司令觉得派息时间前移,体现了银行板块“现金奶牛”地位,或将进一步吸引保险、社保等长钱资金,推动红利价值加速兑现。眼下,就是不错的红利低波配置窗口!

跟踪产品上,今年7月份红利低波ETF(512890)规模突破200亿元,11月份又一举成为A股市场首只超过250亿元的红利低波主题ETF。年底震荡行情下,持续吸引追求稳定的投资者关注,产品规模进一步攀升。

顺带提一下,场外的华泰柏瑞中证红利低波ETF联接Y(022951),去年年底被纳入个人养老金基金范畴,截至今年三季度末,一跃成为市场首只规模超2亿元的指数基金Y份额产品,在全部指数Y产品中规模第一。

规模快速增长背后,或是红利低波产品长期能够较好匹配养老投资者需求。此外,购买个人养老金基金,还能享受个人所得税优惠,每人每年最高抵扣额度为12,000元,长期来看能省下不少成本。

总之,2026年的红利投资,需要更加精细的筛选方法。还需要注意的是,哑铃配置不是机械的50/50分割,而是基于风险溢价变化的动态调整!

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。

@天天基金创作者中心 #创作扶持计划# #12月基金投资策略# #低估补涨号启航# #2025即将收官 明年怎么投?# $华泰柏瑞中证红利低波ETF联接Y(OTCFUND|022951)$ $华泰柏瑞中证红利低波ETF联接C(OTCFUND|007467)$ $华泰柏瑞中证港股通科技ETF发起式联接A(OTCFUND|024739)$ $摩根标普港股通低波红利指数A(OTCFUND|005051)$ $南方红利低波50ETF联接A(OTCFUND|008163)$ $华泰柏瑞中证红利低波ETF联接A(OTCFUND|007466)$ $易方达中证银行ETF联接(LOF)C(OTCFUND|009860)$