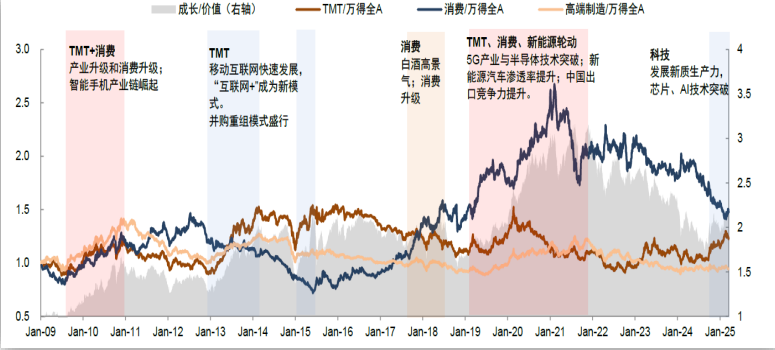

这两天看到一张图,说的是从2009年到现在的这16年的时间里,每轮牛市都基本会建立在成长股相对万得全A超额大幅领先的基础上。

我们看成长/价值的超额,以及TMT、高端制造等行业相对全A的超额,除了2017年白马蓝筹的牛市缺席之外,其余没有缺席过任何一场牛市。

这有很多原因。

第一,成长股有行情和宽松的流动性以及较低的利率脱不开关系。

2009年之后的这10来年是全球央行整体大宽松的时间,流动性总体充裕,利率也比较低。

我们知道成长股的价值主要依赖未来盈利和现金流的折现,而折现率通常与市场利率挂钩。

利率降低,折现率也低,未来现金流的现值就会提高,股价就能涨。

而且低利率还能为创新药等比较依赖融资的成长行业提供一个更友好的融资环境,对行业是整体的利好。

第二,既然是牛市,那市场情绪肯定和熊市时对风险的极端厌恶大不一样,在牛市乐观的赚钱氛围下,大家更愿意找弹性高、锐度强的品种,不会太关心企业的估值和基本面,也对盈利能力更宽容。

之前我开玩笑说,不同的市场环境,大家的估值口径是不一样的。

牛市大家用PS给估值,不看利润,只要有收入就值得为未来的梦想埋单。

当市场走弱,风险偏好降低,大家会保守一点用PE估值,要看企业的利润了。

当到了市场底部,要么不买,就算买人们也会更保守地考虑PB估值,找那些破净股票建仓。

现在显然是牛市,市场对估值的容忍度明显宽容了许多,这是成长股拔估值的重要原因。

第三,每轮大牛市都建立在宏大产业叙事的基础上。

2000年是互联网。

2007年是资源类成长股,是“中国需求拉动大宗商品超级周期”。

2015年牛市是“互联网+”,是“大众创业、万众创新”。

2020年牛市是新能源车、光伏、半导体,叙事是“全球流动性宽松+能源革命+芯片自主可控”。

然后是今年,“AI+”从DeepSeek点燃的国产算力逻辑、到宇树、智元等带来的机器人预期以及中国创新药向全球出海授权...

有故事、有情绪、有资金,也就有了牛市,以及成长股的超额。

而除了这些理由之外,A股成长股(尤其是科技方向)还有一个特点,就是与经济周期弱相关,这在国内经济弱复苏的环境下,就显得更重要。

去年分享干货的成长风格基金经理,今年已经赚翻了

还记得去年年底最后一个礼拜,我给大家分享过一段路演《听了一场科技投资的路演,收获满满!》,当时汇安基金的邹唯和单柏霖对A股科技股的投资逻辑,做了非常详细的介绍。

还记得去年听路演的时候,我们对今年的行情普遍还比较谨慎。

然后当时,这两位就旗帜鲜明地看好科技成长板块。

并直言宏观迷茫期最有确定性的就是产业趋势,尤其在弱复苏的环境下,很多科技股因为处于产业早期,体量还没有达到顺周期的强度,业绩与股价对宏观的反映相对脱敏,所以就更有了几分做多的理由。

在汇安,主动基金分两类,一种是邹唯这样10年以上基金管理经验的资深老将,牛熊切换经历得够多,股票和商业模式研究得也多了,有能力做全市场选股。

买他的基金,你的预期应该是对标沪深300等全市场的宽基指数。

而单柏霖,还处于基金管理生涯的早期,他的能力圈主要围绕科技成长展开,追求的是战胜细分行业的高弹性,买他的基金预期应该是科技成长的主题基金,在组合里作为搏取弹性的卫星仓位。

事实上,今年单柏霖的业绩相当惊艳。

他的汇安成长优选A,今年以来的涨幅有117.49%,已经翻倍,如果看近一年的时间,正好从去年同期的市场低点涨到了现在的高点,涨幅达到了惊人的169%。(数据来源:Wind;截至:2025/9/1)

果然,在市场情绪比较低迷的窗口,还愿意分享干货,他们的运气就不会太差。

产业趋势+景气度+算法辅助,遇强更强的牛市选手

既然定位于成长风格的基金,那单柏霖也属于牛市选手。

像今年这种市场大市比较强势的话,他的基金一般会更强。

单柏霖的方法论,用一句话概括就是“产业趋势定方向,景气度定买卖”。

第一步梳理产业发展的趋势,找到有希望诞生0-1,1-n的大级别产业周期机会,最喜欢去里面把握从1-n,渗透率大幅提升的机会。

一般情况下,这种渗透率提升的机会,产业的景气度都不差,也是最有可能业绩和估值双击的。

单柏霖倾向于深度研究,一旦发现板块处于景气底部,板块下跌末期,会在左侧加仓捕捉反弹的机会。

在具体标的选择上,会动态评估个股的胜率(产业发展和公司质地)和赔率(估值和业绩),最终形成一套可以量化的,逻辑严谨缜密的选股规则,为此单柏霖还自建了一个“投资支持系统”,监控估值、仓位调整、趋势、风险预警等多个模块。

如果某个环节的选股有瑕疵,比如个股触发调整阈值,或者检测到赛道整体贝塔衰减,就会优先考虑调仓以锁定收益,最终保证组合的相对稳健。

其实,这套产业趋势+景气度+算法辅助的交易策略,能套用在很多成长型行业里。

单柏霖是2017年入行的,从2019年开始这几轮大的产业趋势基本都经历了,不管你是AI、半导体、创新药还是上一轮的5G、新能源、高端制造,不管是景气高点还是景气低点,成长股投资基本绕不开这套系统。

何时建仓,何时加仓,何时该撤退,他运用得已经比较熟悉了,所以严格来说,单柏霖的能力圈也从早些年的TMT,逐步向整体泛成长赛道做出了拓展。

而9月1日开始,单柏霖正在发行一只新基金,汇安成长领航(A:024717;C:024718)。

新基金的业绩基准是“中证800成长*60%+港股通*20%+中债*20%”,既明确了成长风格的定位,也纳入了港股通的投资范围,毕竟目前在香港也有一批具备稀缺性的成长型资产等待着挖掘。

那边的定价逻辑和A股不太一样,趁基金规模更小的时候更快适应港股的节奏,还是挺重要的。

对汇安成长领航的运作,单柏霖会在聚焦科技成长主线的同时,将投资范围动态延伸到消费/医药等成长方向,尤其会考虑新消费等与科技板块相关性较低的资产对冲组合风险。

在新基金的起步阶段,他会优先考虑胜率和夏普,宁愿牺牲一部分收益,也要把净值先稳住,等有一部分安全垫做积累,再考虑弹性和锐度。

一旦遇到市场调整,也会优先减持高波赛道,做好行业再平衡。

新基金先求稳再求胜,这方面大家没有异议。

配置盘才能把握住机会

说实话,当去年年底单柏霖接受大家路演,对今年的市场表达乐观的时候,真没多少人能想到今年A股和港股,能在内部基本面偏弱,外部面临关税冲击的市场环境下,走出这么炸裂的大行情,这8个月感觉像做了一场梦。

站在去年悲观的市场氛围里,我们想象不到DeepSeek、宇树机器人、创新药们带来的产业创新。

只能说市场是未知的,任何刻舟求剑的逻辑只能做参考,没法指导大家的投资。

宏观对投资有一定指导作用,流动性的充裕和利率的下降,能为市场的向上带来必要的辅助。

但市场的绝对回报,依然要建立在产业端的创新、公司盈利的增长以及良好的股东回报上。

基金经理的任务是把握这样的机会,投资者的任务是根据自己的风险偏好,在品种和仓位上做好分散。

坦率说现在的位置已经不算低了,但利好确实还在不断释放。

8月26日科创板龙头上半年利润同比扭亏、国务院发布深入实施“人工智能+”行动意见,里面也重点提到了到2027年,新一代智能终端、智能体等应用普及率超70%,智能经济核心产业规模快速增长的目标。

单柏霖评价,这是“算力-模型-场景”全链条纳入国家统筹的,相当于给AI半导体锁定了持续的订单,也刻画了至少到2030年的市场主线。

再考虑到DS已经明确对国产芯片的明确扶植,这两年AI+方向的景气度和业绩兑现,AI板块业绩和估值的正循环可能会继续,只不过一轮宏大的产业趋势,中间的波动往往并不小。

想要在波动中把握这些机会,也只有配置盘才能做到,不然后面涨也难受跌也难受,很容易被甩下车。

以上。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。