#2026我的投资菜单#在当前复杂的市场环境下,构建一个能够平衡成长与防御、兼顾短期反弹与长期价值的投资组合至关重要。

2026年跨年投资处于一个特殊的政策窗口期。中央经济工作会议明确提出"坚持改革攻坚,增强高质量发展动力活力",并强调"深入整治'内卷式'竞争",这直接利好光伏等长期处于价格战中的行业。从资金面看,跨年期间险资"开门红"布局、机构调仓与零售资金活跃共同作用,为市场提供了充足流动性。历史数据显示,2005-2023年间,沪深300指数在跨年期间平均涨幅达23%,而2026年1月上旬市场已呈现"震荡蓄力→主线突围→量能攀升"的阶段性行情,为跨年配置提供了良好时点。

从历史规律看,A股跨年期间常呈现"价值搭台、成长唱戏"的风格切换特征。光伏作为高成长赛道,与自由现金流资产作为价值型防御配置,恰好符合这一规律。近期市场资金流向也印证了这一趋势:2026年1月16日至23日,光伏概念板块主力资金净流入超150亿元,而自由现金流资产在市场波动中保持稳健,展现出"防御+成长"的均衡配置优势。

根据现代投资组合理论,资产配置的核心在于通过相关性较低的资产组合实现风险分散。光伏ETF与自由现金流ETF恰好具备这一特点:前者聚焦新能源高成长赛道,后者覆盖消费、科技等多行业优质现金流资产,两者历史相关性较低,能够有效降低组合波动性。同时,两者均为ETF联接基金,管理费与销售服务费结构一致,长期持有成本可控,适合构建核心-卫星投资组合。

光伏ETF与自由现金流ETF的投资特性分析

(一) 光伏ETF的投资特性与价值分析

1. 行业基本面与政策环境

光伏行业正处于周期性底部与政策拐点的交汇处。2025年Q2光伏板块经营性现金流同比增长122%,环比由负转正,组件、逆变器环节改善尤为明显。然而,主产业链(硅料、硅片、电池片、组件)各环节归母净利润仍为负,但硅料、电池片环节同比改善明显,硅料亏损年内显著收窄。2025年12月硅料价格从3.5万元/吨回升至5.36万元/吨,组件价格从低点0.6元/W反弹至0.8-0.9元/W,行业景气度明显回升。

政策层面,"430"政策推动抢装潮需求激增,"531"新政则标志着补贴退出,但行业已进入平价上网时代。同时,欧盟《净零工业法案》要求2026年光伏组件本土制造比例提升,但中国企业已积极布局中东、东南亚等多元化市场,有效对冲单一市场风险。

2. 银华中证光伏ETF发起式联接C(012929)基金特性

银华中证光伏ETF发起式联接C成立于2022年4月20日,基金经理为马君,截至2025年9月30日基金规模约12.30亿元,管理费0.5%/年,托管费0.1%/年,销售服务费0.25%/年,总费率0.85%/年。该基金通过投资目标ETF(中证光伏产业ETF)实现对中证光伏产业指数的紧密跟踪,投资于目标ETF的比例不低于基金资产净值的90%。

历史表现方面,该基金近一月净值增长率为11.11%,近三月为13.70%,近半年为13.41%,近一年为15.07%,成立以来累计收益率为-28.69%。虽然长期表现不佳,但近期反弹显著,表明行业已处于底部反转阶段。

风险特征方面,该基金近一年标准差达27.47%,最大历史回撤高达68.88%,夏普比率0.49,显示其高波动、高风险特性,适合风险承受能力强的投资者。其跟踪误差为2.53%(高于同类平均2.09%),表明在极端市场环境下可能存在一定偏离。

(二) 自由现金流ETF的投资特性与价值分析

1. 国证自由现金流指数编制方法与成分股特征

国证自由现金流指数由国证指数公司编制,选取A股中经营效率高、稳定可持续、自由现金流充沛的公司。该指数的核心筛选标准是"自由现金流率",即(经营活动现金流净额-资本开支)/企业价值,剔除金融地产类企业,聚焦实体经济。

成分股行业分布均衡,前三大行业为家用电器(11.7%)、石油石化(10.4%)、电力设备(9.4%),其中消费类占比30%,科技类占比20%,大类制造板块占比重大,周期行业配置较低。该指数覆盖各市值分档企业,中小盘占比达83%,形成"大盘龙头带着中小盘优质企业"的组合,兼顾稳定性与成长性。

2. 银华国证自由现金流ETF联接C(024571)基金特性

银华国证自由现金流ETF联接C成立于2025年7月8日,基金经理为王帅,截至2026年1月规模约2.85亿份(按单位净值1.1元计算,资产规模约3.135亿元)。管理费0.5%/年,托管费0.1%/年,销售服务费0.25%/年,总费率0.85%/年,与光伏ETF持平。

该基金近半年净值增长率为11.40%,近一月为7.70%,近三月为11.55%,最大回撤为-5.31%,显示其稳健防御特性。其跟踪误差控制在日均跟踪偏离度绝对值≤0.35%,年跟踪误差≤4%,实际运行中近一月跟踪误差为0.98%,处于行业中等水平。

3. 历史表现与投资价值

国证自由现金流指数自2012年12月31日基日以来,累计收益率达358.93%,年化收益率13.45%,显著高于同期沪深300指数的57.04%和3.81%年化收益率。从长期表现看,该指数展现出强大的韧性:近1年、近3年、近5年、近10年多个周期均实现正收益,2020-2024年期间收益率分别为9.11%、43.81%、1.53%、21.87%、28.07%。

该指数在熊市中表现出色,如2021-2022年A股持续下跌期间,国证自由现金流指数仍保持正收益,展现出强大的防御能力;而在牛市中也能够跟上市场步伐,如2025年沪深300指数上涨24.80%,而该指数同期涨幅达28.07%。其核心优势在于编制方法科学合理,将自由现金流因子和质量因子强强联合,剔除现金流不稳定和确定性低的行业,按季度调仓的频率高于一般指数,能够快速捕捉市场变化。

从长期投资价值看,这一组合具有以下优势:

(1) 光伏ETF:行业处于周期性底部,政策环境改善,供需格局有望逐步修复,长期成长逻辑明确。中证光伏产业指数估值已处于历史底部,下行空间有限,上行潜力较大。

(2) 自由现金流ETF:在低利率环境下,自由现金流资产成为险资等长线资金的重要配置方向,流动性溢价提升。国证自由现金流指数近三年年化收益率达23%,显著高于沪深300指数的3.81%,且在市场波动中表现出色,是理想的防御型资产。

(3) 组合特性:两只基金相关性较低,能够有效分散风险;管理费结构一致,长期持有成本可控;一只聚焦成长赛道,一只注重价值防御,形成互补优势。

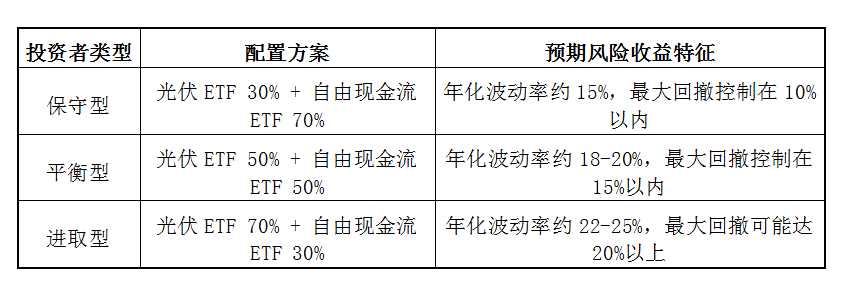

银华中证光伏ETF发起式联接C与银华国证自由现金流ETF联接C的组合是我跨年投资的理想选择,能够平衡成长与防御、风险与收益,为投资者提供稳健的投资回报。投资者应根据自身风险偏好选择合适的配置比例,并建立科学的再平衡策略,以应对跨年期间可能出现的市场波动和政策变化。@银华基金

$银华中证光伏ETF发起式联接C(OTCFUND|012929)$

$银华国证自由现金流ETF联接C(OTCFUND|024571)$