#开年投资顺##春节AI大战!千问发动30亿奶茶功势##八部门重磅方案!中药产业迎五年机遇期##黄金白银再现深V!贵金属后市到底怎么看?##2025超额关键词##暖阳创作计划#春节将至,2026马年A股市场正处于“节前震荡蓄力、节后有望冲高”的关键窗口,结合近四年春节后市场规律、当下资金流向及政策导向,核心投资思路围绕“主线聚焦、攻守兼备、节奏为王”展开;面对近期上证指数、深证成指反复震荡(2月以来涨跌交替,成交额波动明显)的格局,防御策略核心是“锚定安全边际、控制仓位风险、规避盲目跟风”,兼顾短期节日催化与长期产业趋势,具体可分为以下两大板块,兼顾实操性与逻辑性。

一、马年春节投资核心思路(节前布局+节后发力)

马年投资的核心逻辑的是“依托春节效应、紧扣产业变革、捕捉政策红利”,复盘2023-2025年春节后行情,科技成长主线贯穿始终,消费板块偶现脉冲行情,结合2026年春节AI全民普及、超长假期消费复苏等新变量,形成“核心+卫星+补涨”的三维布局思路,兼顾弹性与确定性。

(一)核心主线:科技成长(确定性最高,把握产业变革机遇)

2026年春节最大变量是四大互联网巨头合计砸下45亿元,将红包大战升级为AI入口之争,最终实现8亿用户参与、AI渗透率飙升至68%,这场全民级AI教育直接点燃了科技板块的市场预期,叠加历史规律(近四年节后5个交易日,科技成长板块上涨概率高达80%),成为马年投资的核心抓手。

具体布局方向分为两大细分:一是AI产业链,重点关注算力硬件(800G/1.6T光模块、服务器/存储,订单排期已至2027年,国产算力需求爆发)与应用端(AI传媒、游戏、办公软件,率先兑现业绩),北向资金开年已净买入超300亿元,节前重点加仓电子、通信等相关赛道,资金合力明显;二是人形机器人,2026春晚机器人亮相引爆市场话题,叠加行业技术突破与产业化加速,核心零部件(电机、减速器、传感器)需求持续释放,机构节前已持续加仓,节后有望实现估值与业绩双升,春节期间相关话题全网累计讨论量超50亿次,市场情绪充分预热。

(二)卫星主线:消费复苏(低位防御+业绩弹性,依托节日催化)

9天超长春节假期有效激活消费市场,文旅部数据显示,春节旅游人次预计达5亿、收入3200亿元,同比增长34.5%;年夜饭预订增47%,预制菜订单翻倍,海南离岛免税预订量涨62%,消费复苏具备明确的业绩支撑,同时兼具防御属性,适合作为仓位打底。

布局重点聚焦业绩确定性强、估值合理的龙头标的,具体方向包括:高端白酒(礼赠需求旺盛,北向资金节前加仓食品饮料超50亿)、预制菜(家庭消费升级,节日需求集中释放)、免税/文旅(出行热潮带动,复苏趋势明确)、影视院线(春节档预售同比涨35%,短期弹性可观),避开纯概念炒作,优先选择2025年报预增标的。

(三)补涨主线:政策红利(春耕+新质生产力,把握节后政策窗口)

2026年是“十五五”规划开局之年,春节后将进入政策密集落地期,政策红利板块具备明确的补涨机会,且确定性较高。重点关注两大方向:一是农林牧渔,中央一号文件聚焦“三农”,春耕备耕带动种子、农机需求,节后上涨概率高达90%;二是新质生产力相关赛道(半导体设备、高端制造),政策持续加码,叠加国产替代趋势,险资已落地2200亿元布局相关高股息板块,政策与资金双重支撑。

二、市场震荡下的防御策略(守住安全边际,规避波动风险)

近期A股市场呈现明显震荡格局(2月2日上证指数单日下跌2.48%,2月3日反弹1.29%,涨跌交替频繁),成交额波动较大,震荡行情的核心风险的是“追高套牢、仓位过重、业绩爆雷”,防御策略核心是“控仓位、选标的、定纪律”,具体可落地为以下4点,兼顾防守与灵活调整空间。

(一)仓位控制:采用“核心+卫星”配置,拒绝满仓操作

震荡市场中,仓位是最好的防御武器,建议采用“打底+弹性+灵活”的仓位结构,平衡风险与收益:40%仓位布局消费、高股息标的(如高端白酒、高股息港股通ETF)作为核心打底,锁定安全边际,对冲市场波动;20%-30%仓位配置AI、机器人等科技赛道,博取节后弹性收益;剩余30%-40%资金留作灵活调整,避开节后高成本入场,同时应对突发波动,节前整体仓位控制在60%-70%为宜,不盲目满仓博弈。

(二)标的筛选:锚定“三优”标准,规避风险标的

震荡行情中,标的筛选的核心是“确定性”,优先选择“2025年报预增+低估值+机构重仓”的标的,避开三大类风险标的:一是前期涨幅过大、无业绩支撑的纯概念股(震荡期回调风险极高);二是年报业绩预亏、存在爆雷风险的个股(春节后进入年报披露密集期,需重点规避);三是流动性不足的小众标的(震荡期易出现“卖不出”的流动性风险)。重点跟踪北向资金与险资共同加仓的标的,资金合力下上涨确定性更高,同时降低单一赛道配置比例,避免集中风险。

(三)操作纪律:分批建仓+止盈止损,拒绝盲目跟风

震荡市场中,情绪化操作是最大的陷阱,需建立明确的操作纪律,避免追涨杀跌:一是分批建仓,对于看好的标的,分2-3批入场,不一次性梭哈,既降低入场成本,也规避短期波动风险;二是设定止盈止损线,止盈线建议设定在15%-20%(结合标的弹性调整),止损线设定在8%-10%,达到线位坚决执行,不抱有侥幸心理;三是拒绝跟风操作,春节期间市场消息繁杂,不盲目追逐短期热点(如单一消息刺激的概念股),坚守自身布局逻辑,避免被市场情绪带偏。

(四)大类资产对冲:配置防御性工具,分散整体风险

除了股票仓位的优化,可搭配少量防御性资产,构建攻守兼备的资产组合,进一步对冲市场震荡风险:一是黄金ETF,地缘冲突、美联储降息周期及通胀韧性构成三重支撑,全球央行2025年购金量创历史次高,2026年或延续趋势,是震荡期的“避险神器”;二是新能源REITs,具备稳定分红(历史派息率超6%)与资产增值潜力,底层资产利用率高,现金流稳健,可作为固定收益补充;三是全天候策略基金,通过股债、商品等多资产动态配置,历史最大回撤控制在5%以内,能有效平滑组合波动。

三、马年投资核心提醒(兼顾理性与灵活)

1. 把握时间窗口

节前资金已开始布局,节后首周-两周是行情脉冲期,建议节前完成核心仓位配置,节后根据市场情绪与政策落地情况,调整卫星仓位比例,锁定部分收益;

2. 匹配风险偏好

科技赛道弹性大但波动高,适合风险承受能力较强的投资者;消费、黄金、高股息标的波动小,适合风险承受能力较弱的投资者(如稳健型、保守型),不盲目追逐高收益而忽视风险;

3.坚守长期逻辑

震荡行情中,短期波动是正常现象,避免因单日涨跌过度调整仓位,重点关注产业趋势与公司基本面,对于AI、人形机器人等长期赛道,可逢回调适度加仓,不频繁交易;

马年春节投资,核心是“借春节效应找机会,靠防御策略守本金”:以科技成长抓弹性,以消费复苏筑底线,以政策红利补收益;面对市场震荡,用仓位控制对冲风险,用纪律约束规避陷阱,在波动中把握结构性机遇,方能在马年实现稳健盈利,收获属于自己的“新春投资红包”。

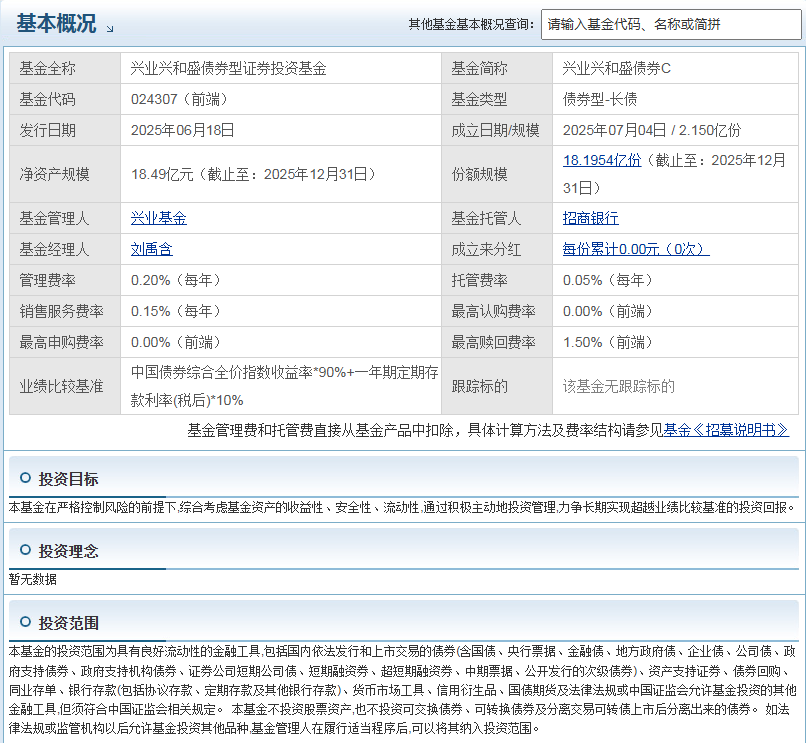

骑牛看熊认为兴业兴和盛债券 C (024307) 核心投资优势如下:

1. 风险可控,波动极低

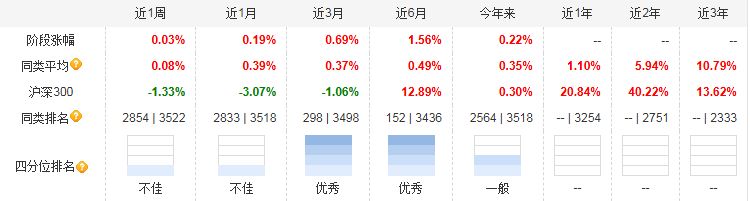

属于中低风险纯债基金,不投资股票、可转换债券及分离交易可转债,主要投向中高评级信用债、利率债等稳健品种,投资组合中债券资产占比不低于 80%,且每日需保留不低于 5% 的现金或一年内到期政府债券增强流动性。从业绩表现看,近 1 个月波动仅 0.19%,近 3 个月波动 0.69%,上市以来最大回撤极低,净值走势平稳,持有体验扎实。

2.成本亲民,操作灵活

作为 C 类份额,无申购费,年综合费率仅 0.45%(含 0.20% 管理费、0.05% 托管费、0.20% 销售服务费)。赎回规则友好,持有超过 7 天赎回费率为 0,适合短期资金灵活进出,既能避免手续费损耗,也能根据市场行情及时调整配置,尤其适配春节等假期前后的资金调度需求。

3.业绩稳健,超额收益可期

基金以 “严控风险、兼顾收益” 为目标,通过灵活的久期策略和精选高评级债券增厚收益,成立以来大幅跑赢 “中国债券综合全价指数收益率 * 90%+ 一年期定期存款利率 (税后)*10%” 的业绩比较基准。短期表现亮眼,近6个月涨幅 1.56%,近 12 个月涨幅 1.83%,在同类纯债基金中表现突出,甚至优于不少理财产品。

4.机构背书,管理规范

由兴业基金管理有限公司担任管理人,招商银行股份有限公司托管,双重机构加持,资金安全性和管理规范性有保障。基金经理刘禹含负责管理,依托基金公司投研能力,在信用债精选、久期调整上具备专业优势,进一步提升收益稳定性。

二、投资逻辑

1.市场环境适配,债市具备 “避风港” 属性

当前全球资产波动剧烈,股票、黄金等品种大起大落,而中国债市表现出极强韧性,10 年期国债收益率回落至 1.81% 下方,国债期货全线上涨,波动率显著低于其他资产。叠加央行持续净投放流动性,为债市提供充足资金支撑,机构普遍判断春节前债市将维持震荡偏强态势,这类纯债基金更易获得稳健收益。

2.风险收益平衡,适配震荡行情

当前市场不确定性较高,权益类资产投资难度加大,而该基金不涉足高风险领域,专注于债券资产的稳健增值,既能规避市场震荡风险,又能实现超越活期、定期存款的收益,是震荡行情下 “保本金、稳增值” 的优质选择。

3.产品特性适配短期资金需求

低费率、高灵活的特点,完美匹配中短期闲置资金(7 天及以上)的配置需求,既能实现资金的稳健增值,又能保证资金流动性,避免资金闲置损耗,尤其适合投资者临时闲置资金的 “过渡性配置”。

4.业绩稳定性凸显,持有性价比高

基金净值波动极小,近 29 个交易日中仅 1 天出现小幅回调,多数时间保持正收益,净值屡创新高,持有体验好。对于追求 “稳稳的幸福”、厌恶账户大幅波动的投资者,无需频繁盯盘,入手后可安心持有,性价比突出。

三、适合参与的投资者群体

结合基金中低风险、高灵活、稳收益的特性,以下几类投资者最适配:

1.风险偏好低,追求稳健增值者

不接受股票、混合型基金的高波动,核心需求是 “保住本金、实现稳健增值”,优先考虑资金安全性,这类基金的低波动、稳收益特性完全契合其需求。

2.短期闲置资金持有者

手中有 1-3 年以内不会动用的闲置资金(如春节奖金、备用金),既想避免资金闲置,又不愿承担高风险,且可能随时需要赎回,基金 7 天免赎回费、高流动性的特点可完美匹配。

3.资产配置 “防御型” 需求者

已配置股票、股票型基金等权益类资产,需要搭配纯债基金平衡组合风险,降低整体波动,实现 “攻防兼备”,该基金可作为组合中的 “防御底仓”。

4.新手投资者或保守型人群

$兴业兴和盛债券C$ 刚接触基金投资,缺乏投资经验,不愿承担试错成本;或退休人员、临近退休人群,需要稳定的资产增值补充现金流,该基金风险低、操作简单,是这类人群的适配选择。

#基金投资策略##我的日常操作打卡##有色金属集体反弹!上车机会来了马?##消费板块逆势走强!投资机会如何把握?##段永平提前加仓!茅台股价重回1500元##中央一号文件发布 有哪些重点?##煤炭石油板块活跃 行情逻辑是什么?##4200点久攻不下 盘整十日何去何从?##煤飞色舞!资源机会来了?##美股存储概念股大涨:供应或持续短缺#