现在是牛市吗?

是的!

牛市一定要买科技吗?

不一定!

在当下的利率时代下,长期的自由现金流方向的投资价值很好!

一、利率环境与现金流估值的底层逻辑

2025 年全球主要经济体呈现 “分化降息” 特征:美联储维持联邦基金利率4.25%-4.5% 高位,但市场预期年内可能降息两次;中国则连续三个月保持 LPR 不变(1 年期 3.0%,5 年期以上 3.5%)。根据 DCF 模型,低利率直接降低折现率,使得企业未来自由现金流的现值提升。

尽管名义利率存在差异,但全球通胀预期下降(IMF 预测 2025 年全球通胀率降至 4.3%),实际利率(名义利率 - 通胀率)呈下行趋势。低实际利率环境下,现金流稳定的资产更具吸引力,尤其对于险资等追求长期收益的机构投资者而言,高股息、现金牛企业成为替代债券的优质选择。

二、经济周期与行业现金流的结构性机会

2025 年全球经济处于第五次康波周期萧条期末段,朱格拉周期(设备投资周期)进入早期上升阶段,基钦周期(库存周期)从去库存转向补库存。在经济弱复苏背景下,现金流稳定的行业(如消费、公用事业)能有效对冲需求波动。

中国经济从 “规模扩张” 转向 “质量提升”,企业资本开支策略发生根本转变。2019-2024 年,A 股非金融企业自由现金流规模增长 120%,但行业分化加剧:消费服务、基础设施服务等轻资产行业现金流稳定性突出,而化工、航运等重资产行业仍受周期波动影响。

三、政策支持与资金偏好的共振

中国 “新国九条” 明确鼓励上市公司通过提高分红、回购等方式回馈股东,高自由现金流企业成为政策重点支持对象。

2025 年 A 股市场呈现 “流动性驱动” 向 “盈利驱动” 转型特征,沪指冲刺 3700 点过程中,资金加速向现金流质量高的标的集中。

四、投资策略与标的筛选框架

个股筛选:质量与估值的平衡

现金流质量:连续 5 年经营活动现金流净额为正,净利润现金含量(经营现金流 / 净利润)>100%,如迈瑞医疗近 5 年现金流覆盖率均超 120%。

估值安全边际:自由现金流收益率(FCF / 市值)> 无风险利率,例如中证全指自由现金流指数当前股息率 3.8%,显著高于 10 年期国债收益率 2.8%。

-----------------------------------------------------------------------------------

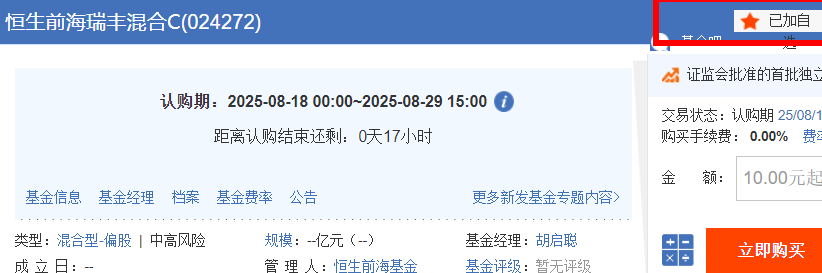

恒生前海瑞丰混合 C(024272)作为一只聚焦高自由现金流(FCF)的主动管理型基金,展现出独特的配置价值。

自由现金流(FCF)是企业支付所有必要成本后剩余的现金,直接反映盈利质量与抗风险能力。该基金通过筛选 连续 5 年经营现金流净额为正、净利润现金含量 > 100%的企业,构建 “现金牛” 组合。

聚焦消费必需品(如伊利股份)、公用事业(长江电力)等需求刚性强、资本开支低的领域,近 5 年现金流覆盖率均超 120%。

精选科技龙头(如微软、宁德时代)等现金流改善明确的赛道。

基金通过FCF 收益率 > 无风险利率(当前 10 年期国债收益率 2.8%)和市盈率分位数 < 30%双重标准,筛选被低估的优质标的。

回溯 2015 年以来的数据,高现金流策略在市场下跌时表现突出:

2018 年熊市中,国证自由现金流指数跌幅(-19.2%)显著小于沪深 300(-25.3%);

2022 年美联储激进加息期间,该指数最大回撤(-18.7%)仅为创业板指(-35.3%)的一半。

基金经理的投研能力

拟任基金经理胡启聪拥有 6 年投研经验,其管理的消费升级混合基金在 2020 年实现 40.85% 收益(同期沪深 300+27.21%),体现出对现金流质量的敏锐捕捉能力。她的投资框架强调现金流质量 + 盈利稳定性。

C 类份额:无申购费,持有超 7 天免赎回费,销售服务费 0.4%/ 年,适合中短期配置;

长期持有优势:若持有 3 年以上,综合费率(管理费 1.2%+ 托管费 0.2%)低于同类主动基金平均水平(1.5%-1.8%)。

资产组合对冲:与债券基金(如 10 年期国债 ETF)搭配,可降低组合久期风险,同时提升收益弹性;

行业轮动替代:在科技、新能源等成长板块估值过高时,高现金流资产可作为 “安全垫” 平滑波动。

在 “低利率 + 弱复苏 + 政策引导” 的三重背景下,恒生前海瑞丰混合 C(024272)凭借对自由现金流的深度挖掘,成为穿越周期的优质工具。

其核心优势在于抗跌性突出(近 10 年仅 2 年跌幅小于大盘)、长期收益稳健(年化超 22%),且与主流资产相关性低(与沪深 300 相关系数 0.65),能有效优化组合风险收益比。

对于追求稳健回报、规避波动的投资者,可将其纳入核心配置;

对于高风险偏好者,可作为对冲工具动态调整。

正如巴菲特所言:“真正的投资智慧在于把握穿越周期的本质规律”,自由现金流正是这一规律的核心载体。