#达人收息方法论#

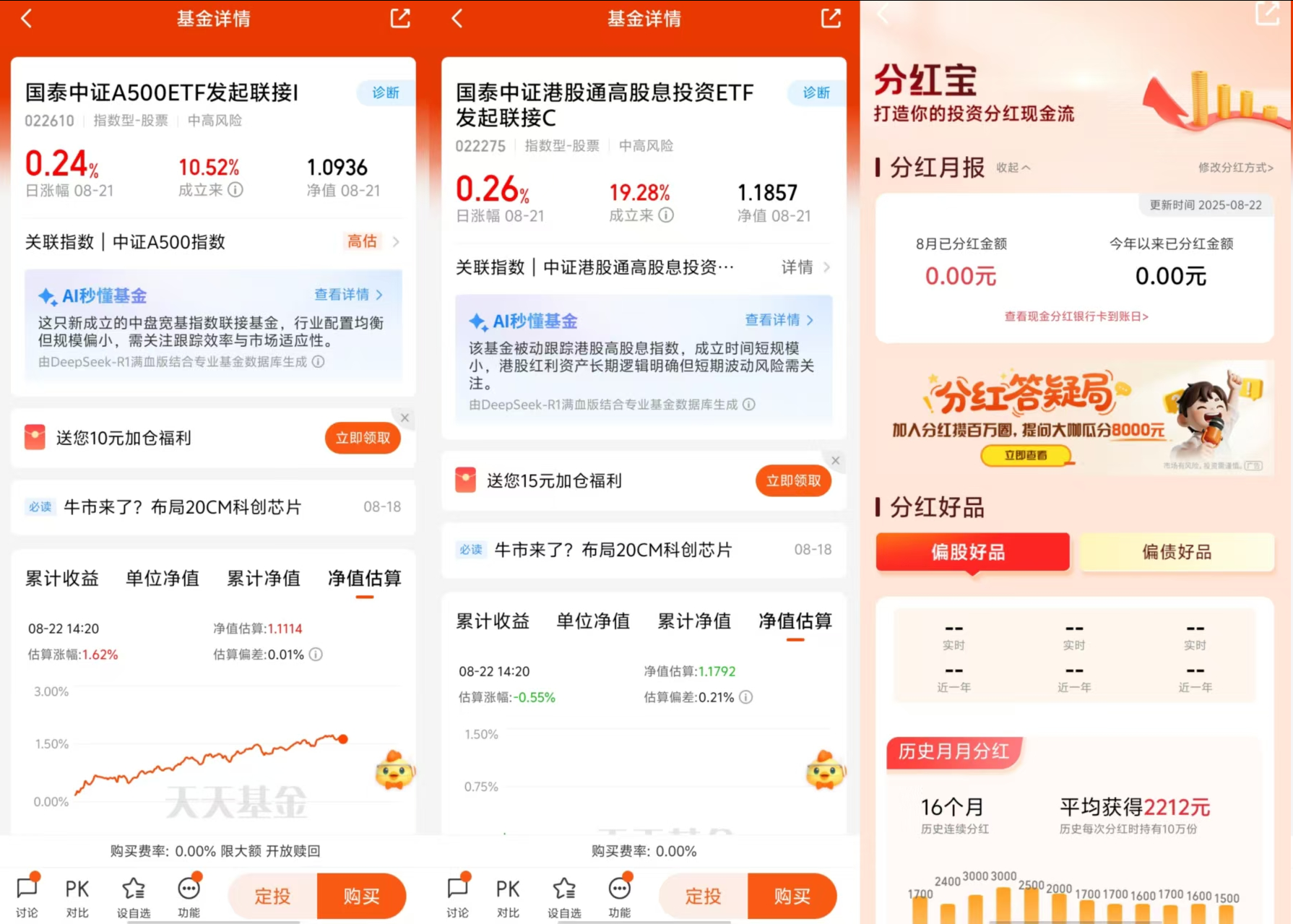

在当前全球降息潮涌、优质资产稀缺的复杂经济形势下,高股息资产凭借其稳定分红和防御属性,成为追求稳健收益投资者的"避险神器" 。作为一只聚焦港股通高股息优质标的的ETF联接基金,国泰中证港股通高股息投资ETF发起联接C(022275)凭借其独特的投资逻辑、稳定的分红机制和合理的费率结构,成为布局分红产品的优质选择。

一、为何选择国泰中证港股通高股息投资ETF发起联接C?

1. 跟踪优质高股息指数,筛选标准严格

国泰中证港股通高股息投资ETF发起联接C紧密跟踪中证港股通高股息投资指数,该指数从符合港股通条件的香港上市公司中,选取流动性好、连续分红且股息率高的30只优质股票。相比同类指数,其筛选标准更为严格:

连续分红要求:成分股需满足过去三年连续分红条件,确保分红的可持续性;

股利支付率合理:要求股利支付率三年均值和过去一年均大于0且小于1,避免"分红毁灭机"陷阱;

股息率加权:按过去三年平均股息率由高到低排名,前30只股票作为样本;

中证港股通高股息投资指数近12个月股息率达5.8%,6月末更是高达7.75%,远超A股同类红利指数。同时,该指数在近4个自然年度(2021-2024年)的最大回撤小于恒生指数,展现出较强的防御属性,适合震荡市中的稳健投资。

2. 成分股优势显著,行业分布合理

该指数前十大权重股占比约46.26%,行业分布以金融(35.85%)、工业(21.93%)和能源(21.87%)为主,这些行业在港股市场中通常具备较高的股息回报率和分红稳定性 。代表成分股包括中远海控、兖煤澳大利亚、中国石油股份等港股通内的分红龙头,这些公司多为内地企业,在港股的估值明显低于A股同类公司,形成了"高股息+低估值"的双重吸引力 。

以中远海控为例,作为航运龙头,其2024年分红比例达50%,自由现金流激增,股息率和股价同步提升;中国石油等能源股则因资源属性具备较强的分红能力。这些成分股不仅提供稳定的分红,还具备一定的股价增值潜力,形成了"股息收益+股价增值"的双轨驱动模式。

3. 分红机制透明稳定,频率较高

该基金采用"超额收益+可分配利润"双触发分红模式:当基金净值增长率超过业绩比较基准,或基金可供分配利润为正时,即可启动分红 。2025年已实施三次分红,频率稳定 ,为投资者提供持续现金流。

作为ETF联接基金,其分红机制与目标ETF(159331)保持一致,且支持红利再投资方式,将分红金额按除息后的基金净值自动转换为新基金份额,避免申购费用并实现复利增长 。

4. 费率结构合理,管理成本低

该基金的管理费为0.5%/年,托管费为0.1%/年,综合费率0.6%,虽略高于部分同类产品(如天弘同类产品综合费率仅0.2%),但在同类指数基金中仍属中等偏低水平 。低费率结构有助于提升投资者的实际收益,减少管理成本对分红的侵蚀。

二、分红收息小妙招及原因分析

1. 现金分红 vs 红利再投资:如何选择?

国泰中证港股通高股息投资ETF发起联接C基金支持两种分红方式:现金分红和红利再投资。选择何种方式取决于个人的投资目标和资金需求:

现金分红适用场景:

1)需要定期现金流补充生活开支

2)投资组合中已有足够的高股息资产

3)希望通过分红降低持仓成本

4)适合短期持有者(持有期≤1年)

红利再投资适用场景:

1)长期持有(持有期>1年),追求复利增长

2)希望减少交易频率和手续费

3)投资组合中高股息资产占比不足

4)适合长期投资者追求稳健增值

值得注意的是,通过港股通投资的基金分红需缴纳20%-28%的红利税 ,而通过QDII渠道投资的红利税仅为10%。虽然国泰中证港股通高股息投资ETF发起联接C基金通过港股通投资,但内地个人投资者从基金分配中取得的收入,暂不征收个人所得税和企业所得税 ,这为红利再投资提供了税务优势。

2. 定投与分红再投资的组合策略

对于国泰中证港股通高股息投资ETF发起联接C基金,定投结合红利再投资是一种高效的收息策略:

定投优势:

1)平滑市场波动,降低择时风险

2)适合长期持有,无需频繁操作

3)该基金支持定投,且申购费为0%

红利再投资优势:

1)避免现金分红对净值的直接影响

2)复利效应显著,长期收益更高

3)无需额外支付申购费用

建议操作:每月固定日期定投该基金,同时将分红方式设置为红利再投资,形成"定投+再投资"的复利增长模式。若每月定投1000元,同时获得0.23元/10份的分红(2025年7月分红方案),长期复利效应将显著提升实际收益。

3. 分批布局策略,降低波动风险

考虑到该基金规模较小(0.09亿元) ,以及港股市场波动性相对较高,采用分批布局策略可有效降低投资风险:

1)分批建仓:将投资资金分为3-6个月逐步投入,避免一次性建仓的市场风险

2)关注市场时点:在港股市场出现回调时适当加仓,摊薄成本

3)定期再平衡:每季度或半年对投资组合进行一次再平衡,保持高股息资产的合理比例

该基金2025年上半年收益率达10.96%,跑赢业绩比较基准,取得2.14%的超额收益,表明其在市场波动中仍能提供稳定回报。分批布局策略可帮助投资者更好地把握市场波动机会,实现更优的收益风险比。

三、布局高股息分红产品的投资逻辑与当前市场环境契合点

1. 低利率环境下的"债券替代"逻辑

当前全球降息预期升温,中国LPR处于历史低位(1年期3.0%,5年期以上3.5%) ,银行存款利率持续走低。在此背景下,高股息资产因其稳定的股息回报,成为债券的优质替代品 :

1)股息率优势:中证港股通高股息投资指数股息率高达7.73%,远高于当前债券收益率

2)风险收益特征:高股息资产在低利率环境下具有抗跌属性,波动率低于成长型资产

3)复利效应:通过红利再投资,可实现股息的复利增长,提升长期收益

2. 港股估值优势与AH溢价效应

港股市场整体估值处于历史低位,恒生指数PE仅7.9倍,处于3年滚动均值-1.7倍标准差的位置,风险溢价率约为8.4%,处于86.9%的七年分位数水平 。同时,恒生AH股溢价指数当前为124-125,表明A股相对H股存在约24%-25%的溢价 ,港股通标的(如中证港股通高股息指数成分股)估值更具吸引力。

中证港股通高股息投资指数的成分股多为港股通内低估值蓝筹,如银行、能源等传统行业,这些行业在港股市场的估值明显低于A股同类公司,形成了"高股息+低估值"的双重优势 。特别是在当前经济不确定性增加的背景下,这些行业的防御属性更为突出。

3. 政策支持与市场流动性改善

政策层面,中国证监会近期发布多项支持香港资本市场的措施,包括放宽沪深港通下股票ETF合资格产品范围、将REITs纳入沪深港通、支持人民币股票交易柜台纳入港股通等,这些政策有望进一步提升港股市场的流动性和吸引力 。

市场流动性方面,港股通扩容及人民币柜台政策的实施,降低了交易成本,提升了成分股流动性,减少基金调仓摩擦 。同时,中证港股通高股息投资指数的成分股多为流动性较好的蓝筹股,日均成交金额不低于5000万港元,有助于基金的稳定运作。

4. 经济周期与高股息资产的防御性

在经济周期波动加剧的环境下,高股息资产因其稳定的现金流和分红能力,展现出较强的防御性 。中证港股通高股息投资指数在近4个自然年度(2021-2024年)的最大回撤均小于恒生指数,表明其在市场下跌时能提供更好的保护 。

从行业分布看,该指数聚焦于金融、工业、能源等传统高分红行业,这些行业在经济下行周期中通常表现出较强的韧性。特别是在当前全球经济不确定性增加的背景下,高股息资产的防御性价值更为凸显。

总体而言,国泰中证港股通高股息投资ETF发起联接C基金是一个值得长期关注的分红收息工具。通过合理的投资策略和风险控制,投资者可以在享受稳定分红收益的同时,把握港股市场估值修复的机会,实现资产的稳健增值。

展望未来,随着全球降息预期的进一步明朗和港股通机制的不断完善,高股息资产的投资价值有望进一步凸显。投资者应密切关注市场动态和政策变化,适时调整投资策略,以最大化分红收息的长期收益。@国泰基金

$国泰中证A500ETF发起联接I(OTCFUND|022610)$

$国泰中证港股通高股息投资ETF发起联接C(OTCFUND|022275)$