#大盘高位震荡如何投资#$太平量化选股混合C(OTCFUND|021885)$当前A股市场处于高位震荡格局,中证全指PE-TTM分位数达92%,处于历史高位,但市场风格轮动频繁,小盘股(中证500、中证1000)反弹力度强于大盘(沪深300、上证50),而科技股(如创业板指)表现疲软。在此背景下,震荡市投资策略应注重均衡配置、控制风险波动,量化投资凭借其纪律性、分散性和数据依赖特性,在震荡市中具有独特优势。

一、高位震荡市场特征与成因

A股市场当前处于高位震荡格局,主要宽基指数量能指标有所收缩。截至2025年12月24日,中证全指单日振幅1.09%,成交量与成交额较高,但整体估值处于历史高位,PE-TTM分位数达92%。从风格来看,市场呈现明显的轮动特征,前期价值风格强势,近期成长风格反弹,红利价值收跌。申万31个一级行业指数上周平均涨跌幅2.42%,上涨行业27个,下跌行业4个,其中通信(8.70%)、电子(6.04%)涨幅最大,煤炭(-0.50%)、银行(-0.59%)、石油石化(-0.73%)跌幅最大。

市场高位震荡的成因主要源于三方面:首先,政策面因素。央行货币政策委员会2025年第四季度例会强调继续实施适度宽松的货币政策,加大逆周期和跨周期调节力度,保持流动性充裕。这为市场提供了流动性支撑,但同时也加剧了市场波动,使得不同风格板块表现分化。其次,宏观经济因素。消费对股市的溢出效应明显,消费信心与预期是短期波动的核心驱动 。当前我国经济运行总体平稳,但仍面临供强需弱矛盾突出等问题和挑战,这导致投资者对市场未来走势存在分歧。最后,国际环境因素。美联储降息预期推动全球风险资产反弹,但地缘政治等不确定性仍存,使得A股市场波动率有所下降但方向不明。

二、震荡市投资策略

在高位震荡市场环境下,各类投资策略的适用性存在显著差异。根据市场数据和机构研究,均衡策略在震荡市中表现较好,波动率仅为市场一半多。例如,风格轮动投顾策略在2025年12月22-26日期间收涨1.49%,今年以来成绩16.56%,显示出较强的适应性。

定投策略在震荡市中需要动态调整。研究显示,在震荡市场中,投资者可以采取”上涨时减少投入,下跌时增加投入”的策略,以降低平均成本 。例如,假设每月基础定投为1000元,在前期市场上涨时,每月减少100元投入;在后期市场下跌时,每月增加100元投入,这样可以在后面上涨时有更低的成本作支撑,最终使收益规模得到明显扩大。

量化投资策略在震荡市中具有独特优势。历史数据显示,量化对冲基金在震荡市中表现稳健,如2015年案例中,十只量化对冲基金平均收益率为-1.44%,远优于普通股票型基金(-40.62%)和偏股混合型基金(-28.52%) 。2025年12月,随着市场交易情绪提振,资金面表现持续改善,基本面驱动或成后市主要交易方向。中长线持续看好”红利+科技”配置主线,这为量化策略提供了明确的方向。

三、量化投资的基本原理、优势与局限性

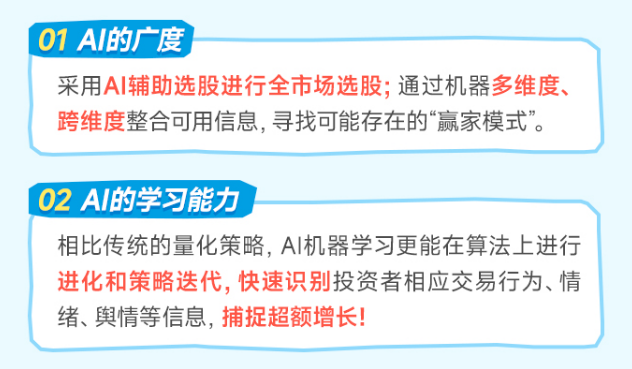

量化投资是一种基于数学模型和算法的系统化投资方法,其理论基础是市场的非有效性或弱有效性。量化投资本质是定性投资的数量化实践,通过建立能够全面反映投资者投资理念、投资思想和投资经验的量化投资模型,使用大量历史数据来验证模型的成功率、收益率,最终固化在模型中,实现不带主观情绪的市场判断和操作指令。

量化投资的核心优势主要体现在三个方面:首先,纪律性。量化模型一旦完成,原来看不到、摸不着的投资理念、投资经验甚至投资直觉均固化在模型中,避免了人为情绪干扰。其次,广泛性。量化投资对基本面、技术面、事件类和情绪舆情信息等四类信息进行分析,通过完善的逻辑、分析和验证,找出分析对象背后隐藏的可以指导投资的有用信息。最后,数据依赖性。量化投资通过大数据和机器学习方法挖掘市场的无效定价,如LSTM神经网络模型能够有效控制误差波动,泛化能力很强。

在震荡市中,量化投资的优势更为突出。例如,2025年12月市场隐含波动率快速回落,但PCR比值显示市场方向不明 ,此时量化投资能够通过纪律性操作规避情绪干扰,捕捉短期波动机会。

四、Wind偏股混合型基金指数增强策略解析

Wind偏股混合型基金指数(代码:885001.WI)是由万得信息技术股份有限公司发布的,截至2022年7月11日,指数成份基金数量为3042只 。该指数采用等权重方式对成分基金进行计算,与中证指数公司发布的偏股基金指数(代码:930950.CSI)相比,具有显著差异。中证偏股基金指数采用份额加权机制,规模越大的基金权重越高;而Wind偏股混合型基金指数则更接近”随机选择一只基金”所获得的收益,反映全市场主动权益基金经理的平均表现。

从历史表现来看,Wind偏股混合型基金指数表现优于中证偏股基金指数。自2004年1月1日至2022年7月11日,Wind偏股混合型基金指数年化回报率超14%,夏普比率0.72,远高于同期沪深300指数 。然而,该指数的最大回撤也超过了30%,显示高收益伴随高波动。2025年7月数据显示,主动偏股优选等权基金指数(剔除规模在2亿元以下的基金)表现远强于Wind偏股混合型指数,同期涨幅差距达6.93个百分点,这表明小基金在主动管理中表现可能不如大基金稳定。

Wind偏股混合型基金指数增强策略的核心是通过量化模型在Wind偏股混合型基金指数的基础上获取超额收益。这种策略通常采用多因子模型,综合考虑基本面因子、动量因子以及大数据因子等,对个股的投资价值进行综合评分,精选具有较高投资价值的上市公司构建投资组合。

五、太平量化选股基金投资策略

太平量化选股混合A(代码:021884)成立于2024年10月29日 ,采用Wind偏股混合型基金指数增强策略,以中证全指指数收益率90%+银行活期存款利率(税后)10%作为业绩比较基准。

投资策略与特点

该基金采用量化投资策略,通过多因子alpha模型、风险控制模型和交易成本模型选择股票。策略在2024年8月底进行了调整,从偏股混合型基金指数增强策略转为微盘股日频等权指数增强策略。这一调整旨在更好地适应市场变化,捕捉微盘股的投资机会。

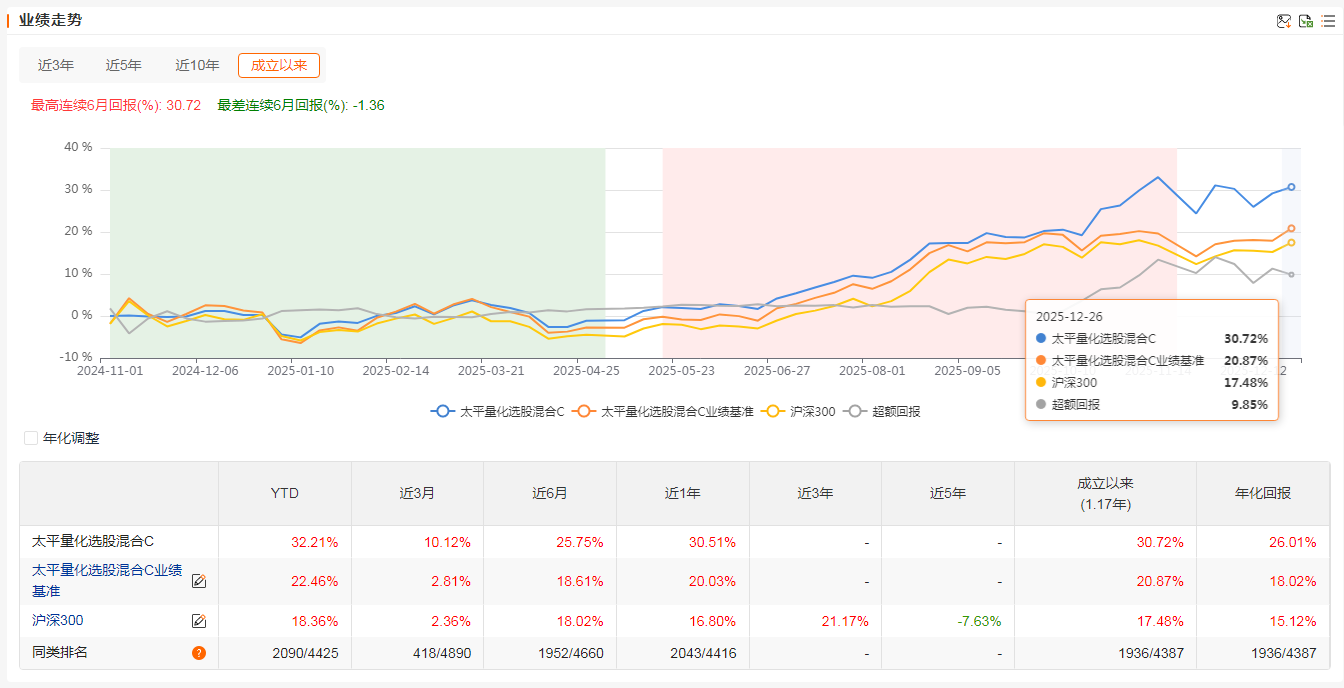

业绩表现

截至2025年12月25日,基金成立以来收益为30.72%,今年以来收益为30.51%,近一月收益为2.22%,近一年收益为31.39%。基金在震荡市场中表现出色,归因于其灵活的策略调整和量化模型的精准性。

基金经理与团队

基金经理张子权拥有英国莱斯特大学理学硕士学位,具备9年证券从业经验。他自2021年加入太平基金管理有限公司,负责量化投资研究工作。张子权的任职期内收益为29.98%。

量化模型优势

多因子alpha模型:运用超过7000个股票因子,从基本面、行情、技术面、分析师预期、交易行为等多维度筛选个股

风险控制模型:严格控制行业、市值、市值方差等风险因子,避免单一板块暴跌冲击

交易成本模型:考虑市场冲击效应,减少交易对业绩的负面影响

策略调整及时性

从"基金指数增强"转向"微盘股增强"的策略调整,精准踩中市场节奏,显示出团队对市场的敏锐度

在"924"行情后A股风格转变的背景下,及时调整策略以适应震荡上涨的市场

持仓特点

分散度高:前十大重仓股合计占比仅4.97%,有效分散风险

行业均衡:主要分布在制造业(52.13%)、批发和零售业(5.86%)、水利环境和公共设施管理业(5.08%)等领域

微盘股聚焦:调整策略后,重点布局微盘股,利用其在震荡市中的高弹性特点

从持仓结构来看,截至2025年9月30日,太平量化选股混合A的股票仓位为79.46%,银行存款为20.45%。行业分布上,制造业占比高达52.13%,批发和零售业、水利环境公共设施管理业、信息技术服务业等占比相对较低。十大重仓股均为小市值公司,如冠中生态(0.61%)、日辰股份(0.50%)、鸿铭股份(0.49%)等,且近期贡献率为负,表明这些重仓股表现不佳。

从风险指标来看,太平量化选股混合A的净值增长率标准差为0.89%,低于业绩比较基准的1.17%,显示其风险控制能力较强。然而,基金规模仅为0.69亿元,远低于Wind偏股混合型基金指数的平均规模,这可能导致其在Wind偏股混合型基金指数增强策略执行上面临流动性限制。

从因子有效性来看,2025年12月券商金股推荐的选股因子中,总市值、单季度超预期幅度、SUR表现较好,而EPTTM、预期股息率、BP表现较差。这表明市场风格可能已转向大盘股和高质量成长股,而太平量化选股混合A重仓小市值公司且制造业占比过高,可能与其因子选择滞后有关。

综合来看,太平量化选股基金的投资策略有效性存在以下特点:一方面,其采用Wind偏股混合型基金指数增强策略,理论上可通过多因子模型获取Alpha收益 ;另一方面,当前持仓结构与市场风格存在偏差,小市值因子表现疲软,制造业集中度过高,可能导致近期表现承压。

六、震荡市中量化投资策略的优化建议

针对当前高位震荡的市场环境,量化投资策略需要进行相应优化。首先,因子选择应更加多元化,避免过度依赖单一因子。例如,可增加低估值、高股息等防御性因子的权重,以应对市场高估值带来的回调风险。其次,行业配置应更加均衡,减少单一行业的集中度。例如,可参考2025年12月券商金股推荐的行业配置,适当增加消费、科技等板块的权重,减少制造业的占比。最后,风险控制应更加严格,在高估值环境下控制整体仓位,采用动态调整策略应对市场波动。

展望未来,随着市场交易情绪提振,资金面表现持续改善,基本面驱动或将成为后市主要交易方向。在当前市场环境下,震荡市投资策略应注重均衡配置、控制风险波动,量化投资凭借其纪律性、分散性和数据依赖特性,可以为投资者提供较为稳健的投资选择,中长线持续看好”红利+科技”配置主线,这为量化策略提供了明确的方向。

太平量化选股混合C(021885)作为一款策略灵活、风险控制良好的量化基金,在当前震荡市中展现出较强的适应性和收益能力。其多因子模型、及时的策略调整和均衡的行业配置,使其在板块轮动加快的市场环境中能够稳定获取超额收益。