#底仓资产大PK# 2025年黄金市场走出史诗级牛市,国际现货黄金年内涨幅超70%,屡次刷新历史纪录,国内黄金价格亦同步走高,黄金凭借保值、避险、低相关性的核心特质,成为全球资产配置的首选标的,也成为普通投资者构建组合时不可或缺的底仓资产。$前海开源黄金ETF联接C$作为紧密跟踪国内黄金价格的优质工具,凭借低费率、申赎灵活、跟踪精准的优势,成为投资者布局黄金底仓的便捷选择,完美契合当前市场下的稳健配置需求。

黄金能在2025年脱颖而出,成为资产配置首选,核心源于多重底层逻辑的共振,且这一逻辑在2026年仍持续生效。其一,全球央行购金潮形成结构性长期支撑,2025年全球央行净购金超1000吨,中国央行连续十余个月增持黄金储备,各国以黄金优化外汇储备结构、降低美元依赖的趋势不可逆,央行购金的非价格弹性为金价筑起坚实“安全垫”。其二,全球货币宽松周期开启,美联储2025年三次降息,2026年降息预期仍在,实际利率下行大幅降低持有黄金的机会成本,叠加美元指数年内贬值约10%,以美元计价的黄金性价比显著提升。其三,地缘政治风险多点开花,全球冲突与贸易不确定性持续推升避险需求,黄金作为无主权信用风险的终极避险资产,成为资金的首要选择。其四,黄金与股、债等传统资产的低相关性特质,使其能有效对冲组合波动,在2025年市场结构性震荡中,这种风险对冲能力被投资者高度认可,成为配置中不可或缺的“稳定器”。

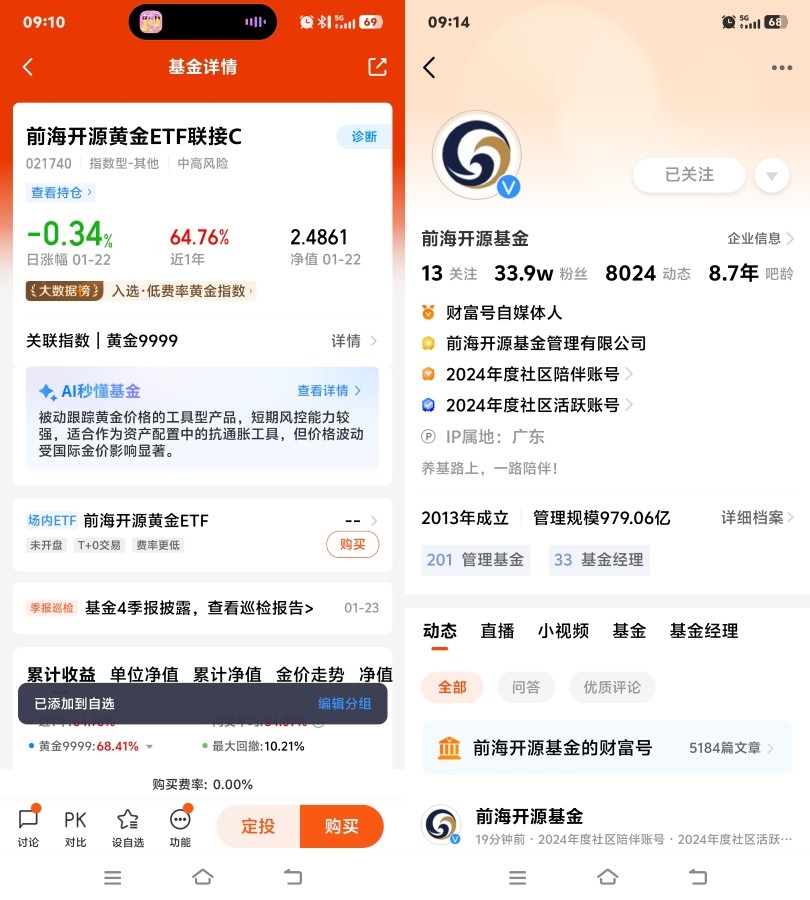

从产品本身来看,$前海开源黄金ETF联接C$是适配黄金底仓配置的优质工具,核心优势体现在定位、费率、运作等多个维度。该基金为黄金ETF联接基金,核心投资于前海开源黄金ETF,紧密跟踪上海黄金交易所Au99.99现货实盘合约价格,力争日均跟踪偏离度绝对值不超过0.35%、年跟踪误差不超过4%,能精准复刻黄金价格的波动收益,让投资者纯粹分享黄金市场的红利,相较于实物黄金的保管成本、黄金期货的高杠杆风险,该基金更契合普通投资者的底仓配置需求。

在费率方面,前海开源黄金ETF联接C展现出亲民特质,作为C类份额,其不收取申购费,持有期限超7天即可免除赎回费,年管理费0.5%、托管费0.1%、销售服务费0.35%,综合费率在同类黄金ETF联接基金中处于低位,大幅降低了中长期持有的成本损耗,契合底仓资产长期配置的需求。同时,基金设置1元起购的低门槛,每日开放申赎,资金到账效率高,既适合大额资金作为底仓长期布局,也适合小额资金灵活调整,完美匹配闲钱打理与资产配置的双重需求。从运作表现来看,该基金虽偶有小幅跟踪偏离,但整体能紧跟黄金价格走势,2025年随黄金大牛市实现显著收益,成为投资者把握黄金行情的高效工具。

结合2026年开年的市场行情,黄金价格虽在历史高位出现阶段性震荡,但中长期支撑逻辑未发生根本性改变,其底仓配置价值依旧凸显。当前全球央行购金趋势仍在延续,超九成受访央行计划未来12个月继续增持黄金;美联储降息预期未减,美元信用体系的结构性矛盾持续,去美元化进程深化;地缘政治风险与全球经济的不确定性,仍将为黄金的避险需求提供支撑。在此背景下,黄金作为资产组合的“压舱石”,其对冲风险、保值增值的功能仍不可替代,而前海开源黄金ETF联接C则成为普通投资者配置黄金底仓的优选。

我会将黄金纳入底仓配置,前海开源黄金ETF联接C凭借精准的跟踪效果、低廉的交易成本、灵活的申赎机制,解决了普通投资者参与黄金投资的诸多痛点。无需纠结黄金价格的短期波动,通过该基金将黄金作为底仓纳入资产组合,既能借助黄金的特质优化组合结构,分散股债市场的波动风险,又能长期分享黄金在货币体系重构、央行购金潮下的价值红利。

综上,2025年黄金的亮眼表现印证了其作为核心配置资产的价值,2026年在多重利好支撑下,黄金的底仓配置地位依旧稳固。$前海开源黄金ETF联接C$以低门槛、低费率、高适配的特质,成为普通投资者布局黄金底仓的优质工具,在资产配置多元化的趋势下,这款基金能帮助投资者轻松把握黄金投资机遇,让黄金的避险与保值价值,成为资产组合穿越市场周期的坚实支撑。

#晒收益#