近来,上证指数刷新了十年新高,市场情绪却显得颇有些复杂。有人扼腕叹息“满仓踏空”,有人无奈调侃“我在XX躲牛市”……

红与绿的对比,热与冷的体感,成为了当下基民圈子里最真实的共鸣。

今天不想只谈行情的涨跌,更想和大家聊聊:

当指数与账户分化,我们该如何读懂市场的语言?

又该如何在变化的浪潮中,守住投资的锚点?

01 当指数新高≠账户新高

——愈演愈烈的分化与底层逻辑的变迁

近来身边不断有好友向笔者抱怨,自己的持仓是大盘上涨岿然不动,大盘调整溃不成军。

这种两头挨揍的感受,本质是市场生态的重构。这一轮大涨中,以往我们所熟悉的龙头搭台、补涨跟进的轮动节奏并未出现。取而代之的,是强者更强、主线持续聚焦的结构。

数据无声,却道尽真相。9月初,上证综指已经刷新了10年新高,但大多数行业仅触及2020-2021年的阶段性高点,只有银行、电子、通信、有色金属、家用电器、食品饮料等少数行业超越了2015年水平。这意味着,指数新高的大旗是由少数行业扛起,而非雨露均沾。

来源:Wind,统计截至2025.9.1。指数历史走势不预示未来表现,不代表基金产品收益。

为何会出现如此情形?追本溯源:

其一,当下的基本面呈现高度景气集聚态势,在此情形下,资金出于对确定性的追求,自然而然地流向最具想象空间的人工智能相关领域;

其二,量化投资策略的规模持续扩大,这类策略具有显著的马太效应,当某只个股表现优异时,量化资金会迅速跟进加仓,从而进一步助推其股价攀升;

其三,被动资金借助各类ETF产品大规模入市,无论是宽基ETF还是行业ETF,均将大量资金集中于指数成分股,致使非成分股面临被冷落甚至边缘化。

这些变化同时指向一个真相,即市场的效率在提升,但容错率在下降。过往那种任意买入便能依靠普涨行情获利的时代已经一去不复返,如今如果投资方向出现偏差,即便大盘指数节节高升,个人账户也可能并无明显起色。

由此可见,当前行情带给我们的重要启示在于,市场早已告别了全域性、普惠式的行情。

当以前靠运气能赚到的钱,现在必须靠认知才能守住,以前靠跟风能赶上的行情,现在必须靠判断才能踩准,把握投资方向、优化资产配置,比以往任何时候都更为关键。

02 当炒股不如买指数基金

——不是妥协,而是对市场规律的洞察

“现在炒股不如买指数基金”,这句话最近常被提起,有人觉得是能力不够的退而求其次,但其实,这是对市场规律的洞察,也是对自身边界的坦诚接纳。

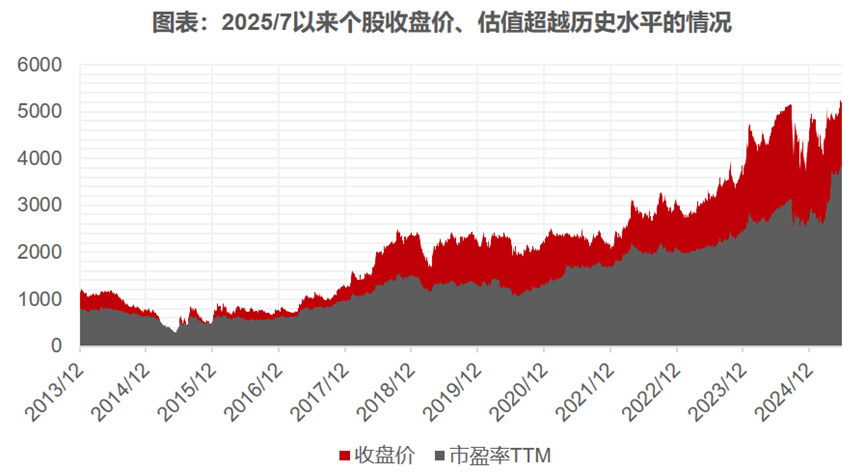

先看一组扎心的数据:2025年7月以来,虽有超4000只个股创了2024年新高,但能突破2020-2021年高点的只有2000只,能越过2015年高点的不足1000只(剔除上市不满半年个股,数据来源Wind,截至8月22日)。换句话说,近一半的个股,或许连前几年的半山腰都没摸到。

注:剔除上市不满半年的股票;估值参考区间为2015/1/1-2025/8/22;数据来源:Wind

再看草根调研的实际收益:8月至今,科创50、创业板指均上涨超30%,能跑赢这个涨幅的个人投资者凤毛麟角;就连看似“滞涨”的沪深300,今年以来近15%的涨幅,也让不少自行选股交易的策略难以超越。

这并不是偶然,它背后折射的是市场成熟度的提升,是信息效率的增强,也是机构之间博弈的激烈。当聪明钱越来越多,想要持续做出超额收益,变得更为艰难。

而指数基金,尤其是宽基产品,凭借其低费率、高透明、分散化的特征,正逐渐成为普通人参与市场、分享经济增长的更优选择。

巴菲特那句“通过定期投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者”,在这样一个结构撕裂、有效性提升的市场中,尤其值得深思。

指数基金不承诺奇迹,只提供市场的平均回报(即beta收益),但它也是一种守护。它以更低的成本、更透明的机制,帮持有人尽力避开个股的雷暴、情绪的漩涡,留在赛场之内,不下牌桌。

就像植物不求一日之长,但求每日扎根。缓慢、但持续地生长,本身就是一种强大的力量。

如果看好某个方向,但又缺乏深入研究,那么选择一只投资该方向的指数基金,或许比盲目下注更接近理性。它让投资者把有限的精力,用于真正值得投入的地方:理解大趋势,认识自己,并保持耐心。

03 当下应该如何应对

——持仓或许各异,但哲学仍然相通

不同的持仓状态,自然需要不同的操作。但比操作更重要的,是背后的原则与哲学。

已盈利者,可以考虑适度止盈与再平衡。详见《写在新高之后:盈利的持仓何时考虑止盈?又该如何止盈?》

止盈不代表对行情的看空,而是对波动的尊重、对自身风险承受能力的回归。投资的本质,不是在最高点退出,而是在管理风险与寻找获得感之间寻找适合自己的平衡点。懂得收手与懂得出手,来自同一种智慧。

更值得探讨的,或许是眼下最焦虑的两类人:一类是空仓或轻仓的投资者,另一类是满仓却“踏空”的人。

对于空仓和轻仓的投资者,不妨先厘清两个关键问题:是否必须此刻入场?还是仍然希望等待回调时机?

无论未来市场走势如何演绎,坚守投资纪律、做到知行合一,才是长期制胜的关键。毕竟,个人永远只能赚到认知范围内的收益。当然,始终需要重视的是,对市场保持敬畏的核心,仍然在于永不空仓、永不满仓。

如果确认权益资产配置不足,也无需过度焦虑。周期演绎向来曲折前行,市场从不缺机会。

可采用分步建仓策略:

例如将权益仓位资金分为五份,先选估值合理的宽基ETF与量价趋势良好的主线科技类ETF逢跌各投一份建底仓,之后每周观察,回调加仓2份,震荡加仓1份,直至达到合理仓位。(以上仅供示例引用,不构成具体投资建议)

满仓却踏空者,请回归投资最初的理由:资产质地如何?逻辑是否改变?有没有更好的选择?

如果一切依旧,那么你需要的是耐心,而不是慌忙切换。资产没有轮动到,不代表它不好,资本市场长期是称重机,你持有的资产若有内在光芒,时间自会为其定价。

更不必与他人比较。每个人的花期不同,决策的背景、承受的波动、资产的节奏,皆非表面可见。盲目对比,只是在别人的节奏中迷失自己的路,引发无意义的焦虑。

如果你的判断是短期缺乏催化,也可以考虑将部分仓位调整为指数产品或者中高波固收+产品,以更平稳的姿态应对市场变化。

在当前3800点的关口,改良版的杠铃策略依然适用:

进攻端聚焦主线动能(如科创AI、创业板指)以及相对“安全垫”逻辑(如券商、农业、石化),防御端坚守红利策略(如自由现金流、红利质量)。

这不仅是一种配置,更是一种东方哲学般的平衡。进取与守成,动态调和、方得从容。

市场的潮汐总在更迭,热点与风向时时流转,但有一条规律从未改变:

每个人最终赚到的,都是自己认知范围内的钱;超出认知的盈利,往往会凭实力还回去。

正因如此,在行情来到波动的阶段,更需要守住独立思考的清醒。不被旁人的欢呼裹挟,也不被短暂的恐慌左右,不随意打破自己的持仓原则,也不轻易偏离预设的风险框架。

这份“不盲从、不越界”,才是能在投资路上走得长远的根本。

毕竟,投资的最深哲学不在于如何支配财富,而在于如何不被财富所裹挟。在市场的低谷与高处之间,愿我们始终能够心怀清醒,步履从容。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证5G通信主题ETF联接A(OTCFUND|008086)$

$华夏中证5G通信主题ETF联接C(OTCFUND|008087)$

$华夏中证5G通信主题ETF联接D(OTCFUND|023765)$

$华夏人工智能ETF联接A(OTCFUND|008585)$

$华夏人工智能ETF联接C(OTCFUND|008586)$

$华夏恒生科技ETF发起式联接(QDII)A(OTCFUND|013402)$

$华夏恒生科技ETF发起式联接(QDII)C(OTCFUND|013403)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏恒生生物科技ETF发起式联接(QDII)A(OTCFUND|016970)$

#指数操盘手集结令#

#美联储降息25基点!政策重点转向#

#高盛称A股“慢牛”格局稳固#