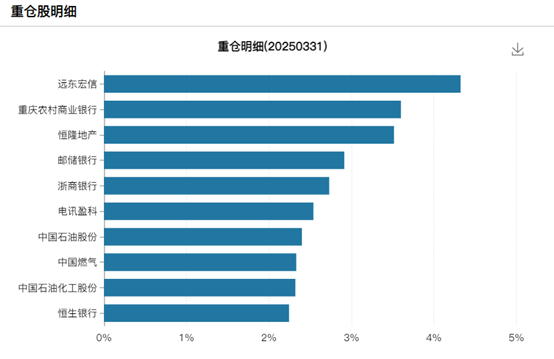

在全球央行开启新一轮宽松周期的背景下,货币环境的改善正为资本市场注入流动性,资产价格中枢存在上移动能。在此趋势中,兼具低估值特征与稳定现金流回报的红利资产,正展现出独特的配置价值。以$摩根标普港股通低波红利指数A$ (005051)为例,该基金持仓标的平均股息率突破5%水平,其成分股不仅具备持续分红能力,更隐含着股价修复带来的潜在资本利得空间,这种"股息收益+估值提升"的双重驱动机制,恰与经典投资理论中的"戴维斯双击"效应形成共振。

当前市场环境下,红利资产的配置逻辑主要体现为两大维度:从宏观流动性视角观察,全球主要经济体货币政策转向宽松,无风险利率下行直接抬升高股息资产的相对吸引力。当资金成本降低时,能够提供稳定现金回报的权益资产,其估值修复空间将随之打开。历史经验表明,在类似宽松周期中,公用事业、金融等传统高分红板块往往率先获得估值重塑机会。

从资产配置角度审视,红利策略天然具备的风险分散特性更具战略意义。在成长股与价值股风格轮动加剧的市场中,红利资产与科技、消费等成长板块的相关性长期处于低位,这种低波动属性使其成为优化组合风险收益比的有效工具。对于追求稳健收益的投资者而言,红利资产既能在市场震荡期提供防御垫,又能分享经济企稳后的估值修复红利。

在具体布局策略上,建议采取阶梯式建仓思路。当前港股市场红利指数估值仍处于历史中位下方,通过分批次介入可有效平滑短期波动影响。在工具选择层面,长期资金可关注$摩根标普港股通低波红利指数A$ (005051),其管理费率优势适合作为底仓配置;而对于交易型投资者,摩根标普港股通低波红利指数C(005052)提供的零申购费率和灵活赎回机制,则更契合波段操作需求。投资者可根据自身资金属性与投资目标,选择适配的基金份额类别,在控制成本的同时把握红利资产的配置窗口。#假期将至,持币or持基?#