随着近期市场回暖,许多朋友的基金纷纷开始回本甚至盈利。那么问题来了,基金回本要卖掉吗?

偏股型基金整体业绩呈现周期性波动

决定股票市场长期增长趋势的根本动力源于企业盈利增长,同时受经济周期、宏观环境、市场情绪等多方面因素影响,市场也会呈现周期性波动。

我们结合沪深300指数的市盈率(一种估值指标)来看,可以更容易看出这种波动规律:

在市场低位时,往往是估值较低(便宜)区域,而在市场高位时,往往是估值高位(贵),因此在市场估值低位适当加仓,而市场估值高位适当减仓是一种理性的做法。

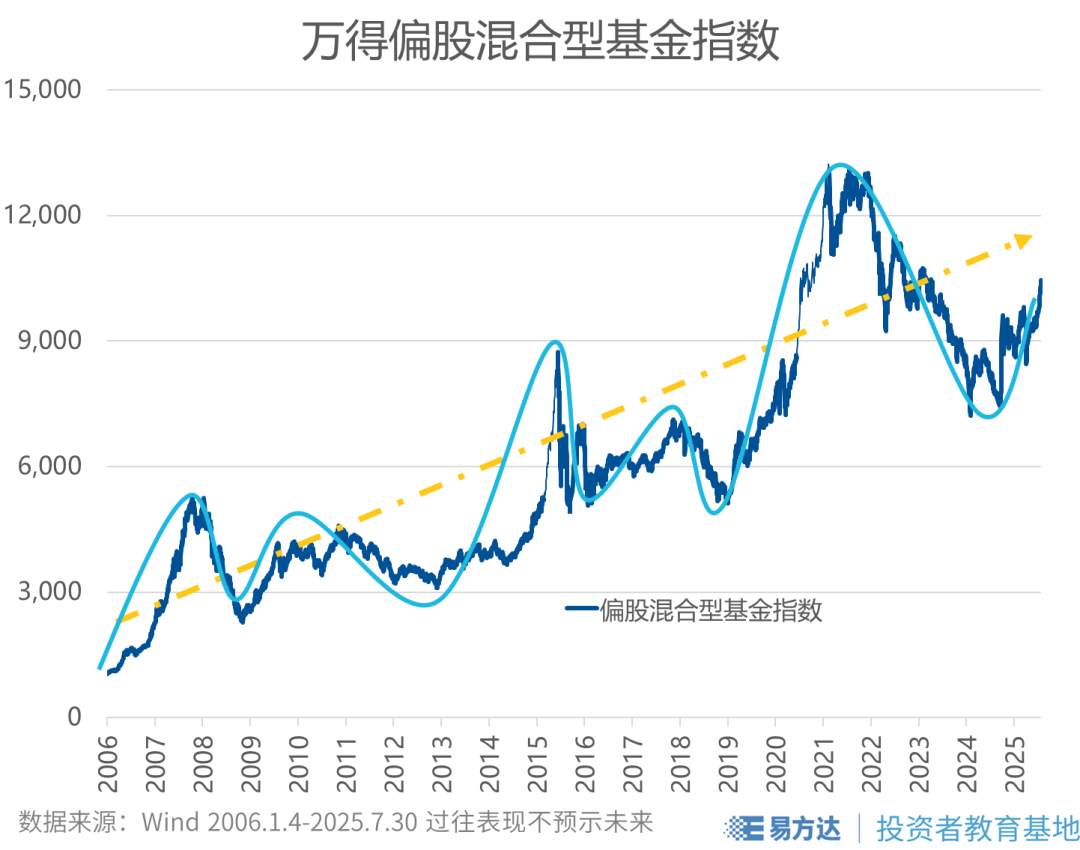

主要根植于股票市场的偏股型基金也呈现出近似的业绩走势规律。以万得偏股混合型基金指数为例,偏股型基金长期整体业绩呈现方向向上、周期波动的特征:

具体而言

1、长期来看,方向斜向上,形成约为6-9%年化增长的中枢(黄色虚线所示)

2、围绕中枢上下周期摆动(蓝色实线所示)

综上,基金的收益随市场波动,但是从长期历史数据来看,整体收益是向上的。这样,对于绩效长期优秀的基金而言,适合作为“底仓”配置长期持有。

该什么时候卖基金?

回到问题本身,手上的基金回本了该卖吗?

假设你能精准择时,基金回本后永远不会再涨了,“回本即卖”、开始空仓或是正确的选择。

但是,大量的证据证明,实现精准短期择时的概率并不高。不仅如此,“出盈保亏”,首先“处置”(卖掉)回本的基金,也很可能会过早“拔掉鲜花”。

理性的长期投资,不可奢望总能“低点进、高点出”,在满仓All-in(全部买入)和空仓之间精准切换:

投资不是非黑即白的二元对立,聪明的投资者往往需要学会用整体性、组合配置的思路布下自己的棋子,并在变化的市场中战术性调整配置结构,才有望把握住“长期长赢”的钥匙。

举个例子

我们可以构建一个股债平衡组合,由偏股混合基金指数代表股票资产,由中证全债指数代表债券资产,初始权重为5:5。

股票市场上涨后,股票资产的占比提升,达到设定的阈值,可以“卖掉”部分股票资产,完成“再平衡”,恢复到初始的5:5配置结构:

上涨:偏股混合基金指数比例突破55%时;

下跌:偏股混合基金指数比例跌破45%时。

均对组合进行再平衡调整,恢复五五开比例,通过自2011年开始数据回测,可以发现,适时再平衡的股债平衡型组合,可以有效提升组合表现:

指数表现不代表具体产品表现 ,不构成投资建议。

这一过程表现出的投资智慧是:投资不是赌单一资产,也不是买入后“死扛”,而是在大类资产配置的框架下,适时开展战术性结构调整,下跌多买入,上涨适量卖出,有助于获得更好的投资效果。

暂时浮亏后实现回本,可不是投资的最终目标

当基金账户的收益回归“原点”,我们不妨清醒自问:

+是否完成了既定的投资目标?

+资产配置是否合理?

+当前仓位是否需要调整平衡?

真正的投资胜利,不在于某只基金是否回本,而在于通过系统化、科学化的资产配置—例如,股债搭配与动态的再平衡策略,长期实现子女教育、安居养老、品质生活等投资目标。

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本资料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资须谨慎。

$易方达创业板ETF联接C(OTCFUND|004744)$

$易方达创业板ETF联接A(OTCFUND|110026)$

$易方达上证科创50联接A(OTCFUND|011608)$

$易方达上证科创50联接C(OTCFUND|011609)$

$易方达机器人ETF联接A(OTCFUND|020972)$

$易方达中证人工智能主题ETF联接A(OTCFUND|012733)$

$易方达中证人工智能主题ETF联接C(OTCFUND|012734)$

#美联储降息25基点!政策重点转向##机器人迎新催化:马斯克将开专题会#