现在当然是牛市,这没有疑问。

但牛市不意味着所有人都能赚到钱。

这几天跟朋友们聊市场,踏空者其实比比皆是。

我做了几组数据,从2024年10月8日盘中最高点到8月20日收盘,申万一级行业指数的涨跌幅是这样的——

这波行情主要发生在通信、综合、电子、机械、计算机等行业,而作为对比,煤炭、食品饮料等其他传统行业距离10月8日盘中的高点还有相当的距离。

再看下面这张图,A股港股主流宽基指数的涨幅是这样的——

市值更小的北证50和中证2000收获颇丰,港股也有一定收益,而代表A股权重的中证A50,中证A500、沪深300,却还有一定的努力空间。

从今年A股不同市值分布的涨跌幅中位数来看,也有类似的体感。

今年是牛市不假,但没赚太多钱的肯定也大有人在。

有朋友问,“全面牛”还有没有可能?

答:应该不太可能,且不说撬动5000多只股票要多少流动性,就说底层本身国民经济的底层行业本身也呈现结构化的特点。

地产行业从业者、白酒的经销商和芯片、AI行业从业者,现在的体感能一样吗?那又怎么可能奢求股价有一样的表现呢?

所以不管是从底层经济,还是从投资者的风险偏好来看,“结构牛”才符合目前A股生态的现实。

那在目前“结构牛”的市场生态下,咱们普通投资者又该如何面对呢?或者最直接的问题,该怎么避免满仓踏空呢?

普通人的牛市生存指南

第一,赚得少的朋友,不用眼红。

牛市的典型特征是秀收益,大家每天看群看评论区,赚大钱的人比比皆是,一天天的心态难免失衡。

但其实没必要,幸福是养自己的心而不是养别人的眼。

同样的涨10%,如果是熊市你会觉得真好,不仅没亏还能赚;而在牛市你会觉得,别人都翻倍了,我怎么才10%,可10%难道不好吗?

我们说要绝对收益思维(赚钱就好)而不要相对收益(比别人赚得多才好),就是这个道理。

第二,尽量选择一个能跟上市场大势的标的。

经历多轮牛熊的投资者,他们选标的就一个目的,和自己体系要自洽。

如果你本身对自己的投资偏好还处于摸索阶段,不是特别清楚自己想要什么,那最好就去找一个能跟上市场的,比较均衡的标的。

不只是持股的均衡,也要考虑行业分布的均衡,大小市值风格的均衡等等。

据我这几年的了解,外资机构对持仓的均衡性就比较看重,公司内部一般对行业配置都有对应的中枢,不会偏离基准太多。

比如联博智选混合(A:020842;C:020843),这是去年4月市场相对低点时成立的基金,也是联博获得公募牌照后的第一只公募基金。

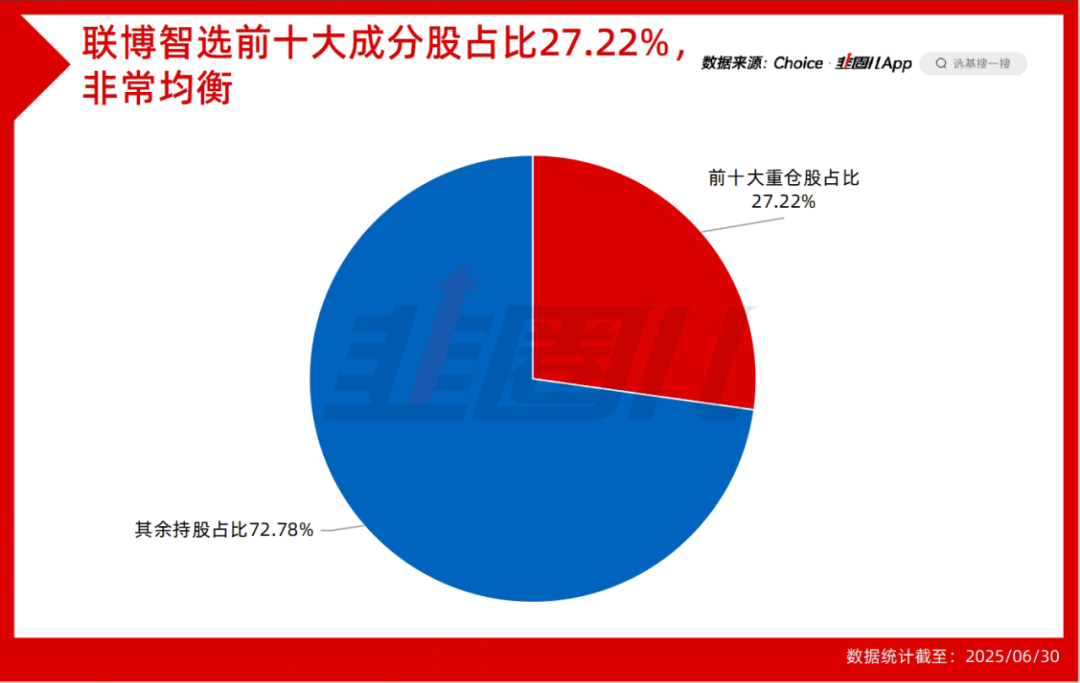

二季报数据也能看到,联博智选的前十大重仓股占比仅占27.22%,非常分散。

当时产品发行的时候我写过《市场持续反弹后进入震荡期,现在还能上车吗?》,联博的“智系列”均采用基本面量化+主动管理相结合的管理方式,基金经理朱良也是有20年A股相关投资经验的专家,对A股多少轮的周期变化,已经相当熟稔了。

从去年成立到今年8月20日,联博智选的净值做到了1.21,21%的收益已然赚到。

而从产品的走势来看,也是紧紧贴着沪深300在走。

我做了一下测算,从联博智选成立至今与沪深300的业绩相关性达到了0.98,不会偏离特别多的同时,又能有一些超额收益。

这样投资者就不用担心踩不准节奏、折腾半天还跟不上沪深300的情况发生,是一个很让人放心的标的。

选择一个均衡的标的,其实不用太焦虑

今年4月底,联博的第二只权益类公募基金,联博智远混合(A:023921;C:023922)成立。

不知道各位有没有发现,联博的两只主动权益基金成立时点都是市场的相对低位。果然,“买的位置好,赚钱少不了。”

截至8月20日,联博智远的净值达到了近1.18。相较A500、沪深300也积累了一些超额,而联博智远前十大成分股仅25.4%,比智选还要分散。

二者都是联博基本面量化的产物,只是在细分风格上有少许不同。

目前联博智选在风格上会适度更偏价值均衡一些,而联博智远则更追求价值成长均衡。

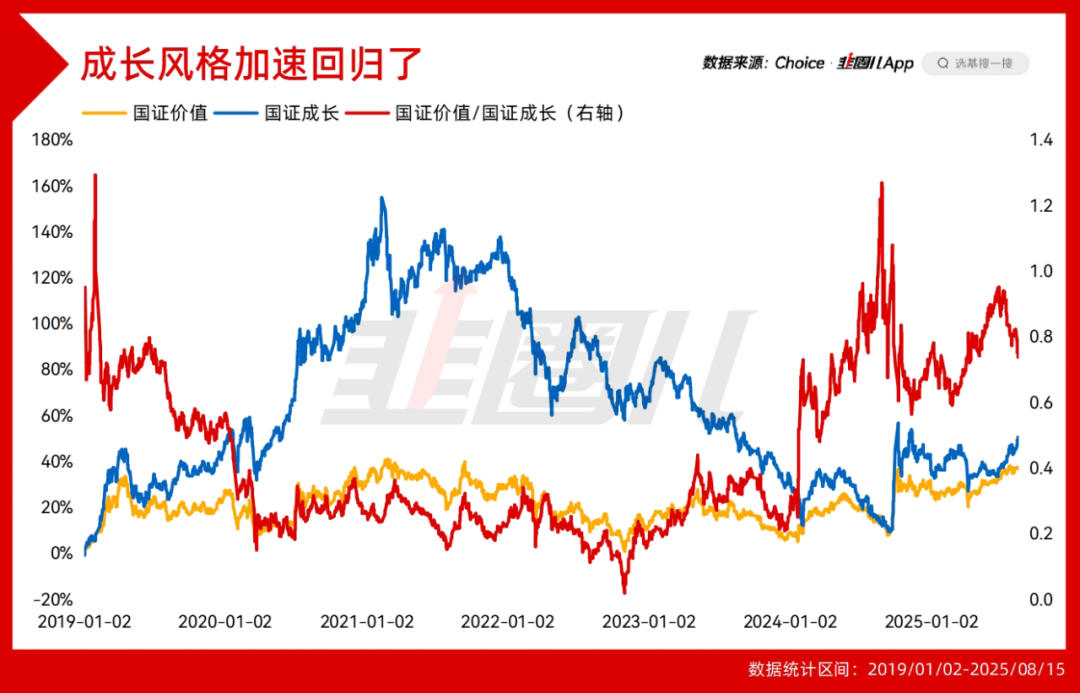

之前在文章《继去年低位布局后,联博基金再出手》中说过,联博智远在组合层面的运作思路是兼顾价值与成长,我用国证价值指数与国证成长指数做了个对比,这几年价值与成长的周期变化总体是你方唱罢我登场,近期成长相对价值的超额又有了明显的回归。

当然,值得说明的是,联博智远考虑成长,并非是押注景气度的边际变化,也不是预测到后面几个月投资者风险偏好会提升这么多,只是认可成长因子的长期有效性,并在成长因子的相对低点进行了必要的布局而已。

这里想再多说明一些的是,联博对价值和成长的配置,并不是简单的1+1=2,而是要在「联博中国A股均衡策略量化选股模型」的基础上,先筛选出高胜率的股票池,然后再配置深入的基本面研究,追求1+1>2的效果。

联博的量化基本面选股,主要考虑市场情绪、股票的估值、质量、稳定性。

第一,企业的估值要合理乃至低估,特别明显的泡沫不会参与,也会关注市场整体的情绪水位,不会在情绪极端过热的时点去追逐热门股票。

第二,企业要具备高质量特征,ROE较高,也要有自由现金流,芒格说一个股票的长期收益就是接近其ROE水平,所以高质量企业的长期收益就是会较高,这是联博所追求的。

第三,主营业务稳健的公司,这类公司的护城河比较稳健,不容易被颠覆,业绩稳定性也会更高。

追求反脆弱的组合

前段时间,塔勒布在最新采访中又一次谈到了反脆弱。

他表示,“如果我有一个投资组合,运气好时赚100万,运气不好时亏500万。这就是个脆弱的结构;如果最差是亏100万,但最好的结果可以赚500万。这才是反脆弱的。”

而“联博智系列”所渗透的理念,无论是风格、持股的均衡,还是对股票筛选的要求,无一不在追求组合的“反脆弱”性。

所以从净值的表现上看,“联博智系列”的弹性可能不如部分赛道基,但优点在于投资者不用担心牛市跟不上指数,也不用担心熊市跌得比指数多特别多,更不用担心涨多了现在究竟要不要卖。

选择一个均衡的标的,后面无论是买入持有还是逢低加仓,就不会特别焦虑了,这才是咱们普通老百姓投资理财比较舒服的节奏。

希望大家在这轮熊牛市的周期切换里,找到合适自己的方法论和标的,然后用一种舒服的姿势赚到钱。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。