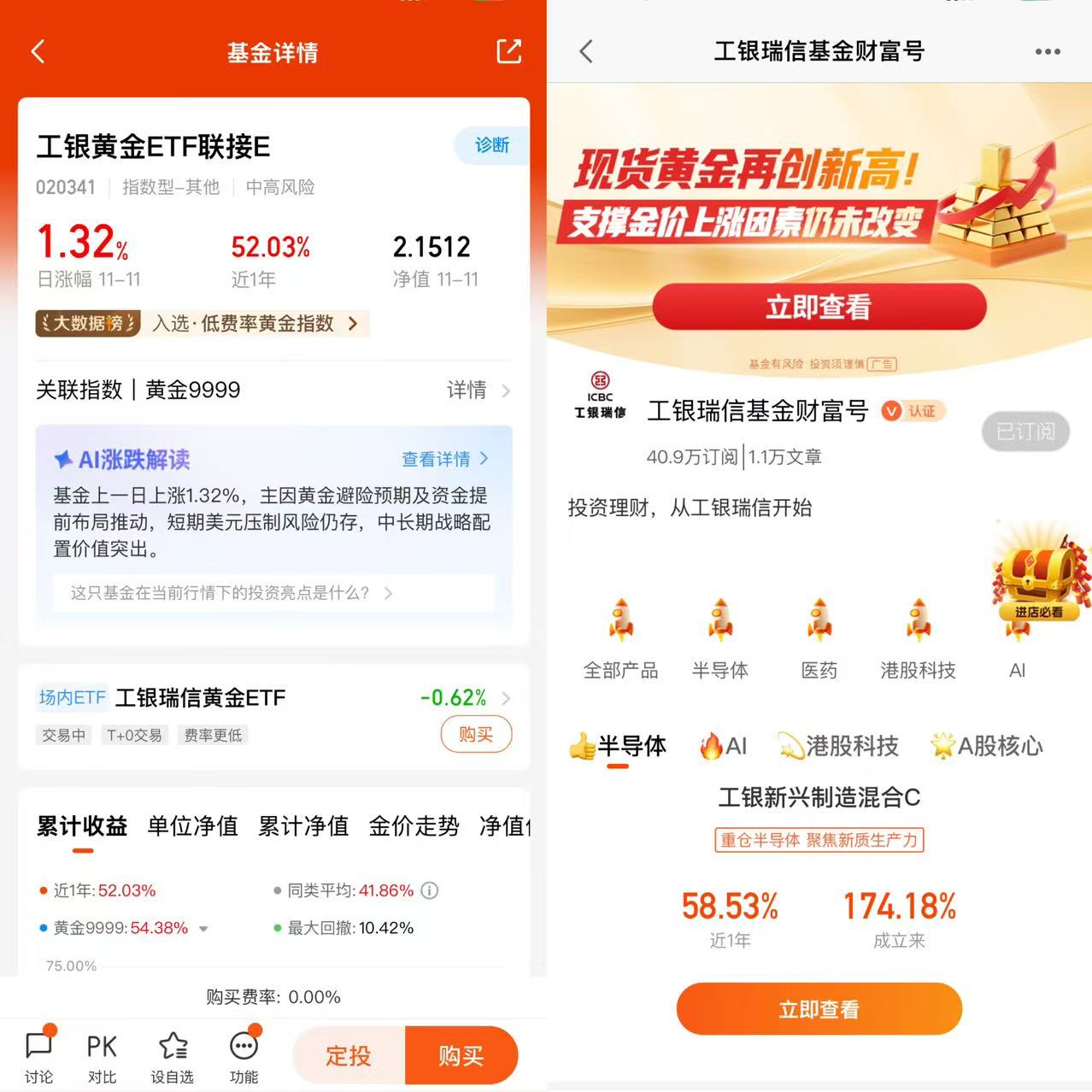

#10月你看好哪些投资赛道?#在当前美联储降息周期开启、全球央行持续购金、美元信用弱化及国内通胀温和回升的经济环境下,黄金的避险属性、抗通胀功能及资产分散价值进一步凸显。通过工银黄金ETF联接E基金(020341)布局黄金资产,是兼顾低成本、高流动性、精准跟踪的优质选择,用于对冲尾部风险与通胀风险,同时捕捉黄金周期的长期红利。

一、当前经济环境下黄金的配置逻辑

1. 避险需求:地缘冲突与市场波动的“安全垫”

当前全球地缘政治冲突(如中东局势、俄乌战争)持续发酵,叠加美股等风险资产的阶段性调整(如2025年以来纳斯达克指数波动幅度超15%),市场对“尾部风险”的担忧升温。黄金作为“无信用风险资产”,在地缘危机或市场恐慌时往往呈现逆势上涨的特征(如2024年巴以冲突期间,国际金价1个月内上涨8%)。工银黄金ETF联接E通过跟踪上海黄金交易所AU9999现货价格,能及时传递黄金的避险属性,帮助投资者对冲组合中的尾部风险。

2. 抗通胀功能:实际利率下行周期的“保值工具”

国内10月CPI同比上涨0.2%(环比上涨0.2%),核心CPI(扣除食品和能源)同比上涨1.2%,涨幅连续6个月扩大,显示通胀温和回升。而黄金作为“实物资产”,其价格与实际利率(名义利率-通胀率)呈反向变动关系:当实际利率下行(如美联储降息、国内货币政策宽松)时,持有黄金的机会成本降低,资金会流向黄金以对冲通胀。例如,2024年全球央行购金潮(超1000吨)的核心逻辑之一,就是各国央行通过增加黄金储备来抵御通胀风险。

3. 长期配置价值:美元信用弱化与央行购金的“支撑力”

美元作为全球储备货币的地位正在逐步弱化(如2025年美元指数较年初下跌5%),而黄金作为“非主权资产”,其价值不受单一国家信用影响。此外,全球央行持续购金(2024年超1000吨)的行为,进一步强化了黄金的“储备资产”属性。工银黄金ETF联接E跟踪的AU9999现货价格,直接反映国内黄金市场的供需关系,而国内央行连续12个月增持黄金(截至2025年10月末,黄金储备达7409万盎司),也为黄金价格提供了长期支撑。

二、工银黄金ETF联接E基金的布局优势

1. 费率优势:同类最低,降低持有成本

工银黄金ETF联接E的综合费率(管理费0.15%+托管费0.05%)仅为0.2%,是同类黄金ETF联接基金中费率最低的产品之一。此外,该基金采用“0申购费+持有7天免赎回费”的规则,短期交易成本几乎为零(如10万元投资,每年可节省约800元费用)。低费率优势显著提升了投资者的实际收益,尤其适合中短期波段操作或长期配置。

2. 跟踪效果:精准复制,流动性充裕

该基金通过投资工银黄金ETF(518880)间接跟踪上海黄金交易所AU9999现货价格,历史跟踪误差控制在0.3%以内(远低于同类平均0.5%的水平),能精准复制黄金价格走势。此外,底层资产工银黄金ETF的日均成交额超2亿元,流动性充裕,赎回效率高(T+2到账),满足投资者对“灵活进出”的需求。

3. 历史表现:抗跌性与收益性兼顾

近一年来,工银黄金ETF联接E的收益率达48.37%(截至2025年11月7日),跑赢同期上证综指(约10%)及多数权益类基金。在2024年全球央行购金潮中,该基金净值增长15%,抗跌性显著(如2024年10月美股下跌期间,该基金仅下跌2%,远低于同期纳斯达克指数的8%跌幅)。历史表现证明,该基金能有效应对黄金市场的波动,为投资者带来稳定收益。

在当前经济环境下,黄金的避险、抗通胀及分散风险功能使其成为投资组合中不可或缺的资产。工银黄金ETF联接E凭借低费率、高流动性、精准跟踪的优势,是布局黄金资产的优质工具。采用定投+波段的操作策略,长期持有以分享黄金周期的红利,短期交易以捕捉市场机会。@工银瑞信基金