#10月你看好哪些投资赛道?#

打卡第9天,在当今充满变数的经济环境里,黄金作为穿越千年的“硬通货”,其价值逻辑早已超越传统范畴,成为投资者资产配置的关键“锚点”。

从全球经济格局来看,逆全球化思潮、地缘冲突和经济体增长分化,共同放大了市场的避险情绪。当投资者对纸币信用和股市波动心存疑虑时,黄金因“无主权信用风险”的属性,自然成了资金的避风港。比如全球贸易摩擦升级或地区冲突加剧时,黄金往往应声上涨,这是市场的“安全选择”。

同时,全球主要央行长期的货币宽松政策,让法币信用面临挑战。美元、欧元等货币的购买力因通胀或货币超发削弱时,黄金的“货币锚”属性就凸显出来。它的价值源于自身稀缺性和历史共识,不依赖任何国家财政状况,在信用货币公信力下降的周期里,显得尤为珍贵。

宏观数据和金融市场也与黄金走势紧密联动。以美国经济数据为例,就业、通胀、利率政策的变化直接影响黄金。若就业数据疲软,市场对美联储降息预期升温,美元走弱,以美元计价的黄金价格便会抬升。此外,黄金ETF的资金流入、全球央行的购金行为,也从供需层面支撑着金价。

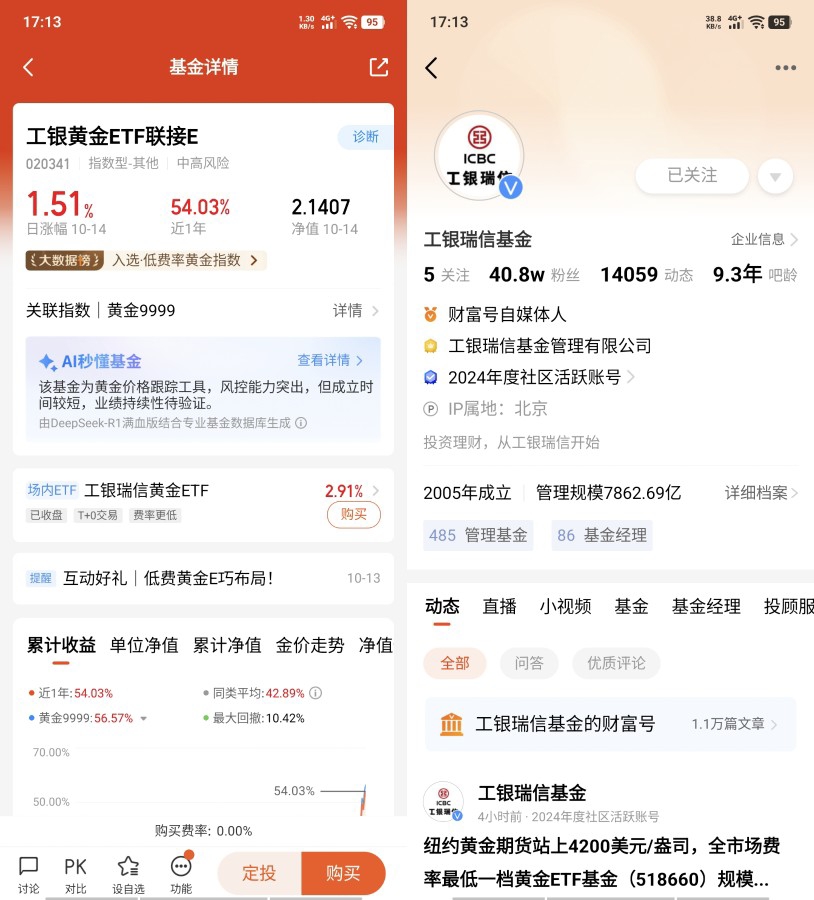

对于普通投资者,直接参与黄金期货或实物金交易有门槛高、成本高、流动性不足等问题。$工银黄金ETF联接E$ (020341)是个高效的解决方案,它紧密跟踪上海黄金交易所9999黄金现货价格,让投资者能便捷分享黄金价格上涨的红利。其费率优势也很吸引人,E份额申购费为0,持有7天及以上免赎回费,管理费与托管费合计处于同类最低档,适合短期把握行情或长期配置。

在资产配置上,黄金不应是单一的“投机标的”,而应是组合的“稳定器”。在股票、债券、大宗商品的组合中加入5%-10%的黄金,可有效降低整体波动率。股市因经济衰退预期下跌时,黄金往往逆势上涨形成对冲;通胀高企侵蚀债券收益时,黄金的抗通胀属性又能“保值”。

此外,还可挖掘黄金资产的“估值差”。A股黄金股相对美股黄金股的滞涨,可能蕴含补涨机会。交易逻辑可从单纯的业绩弹性,向市值储量比、市值产量比等维度拓展。那些拥有高黄金储量、高产量的企业,在金价上行周期中,业绩释放空间更大,估值修复潜力更值得期待。

在这个充满不确定性的时代,黄金是资产配置中不可或缺的“价值锚”。理解其多维度驱动因素,结合工银黄金ETF联接E这类工具,以及多元化的配置与交易视角,投资者有望在黄金投资中找到“确定性”收益。@工银瑞信基金