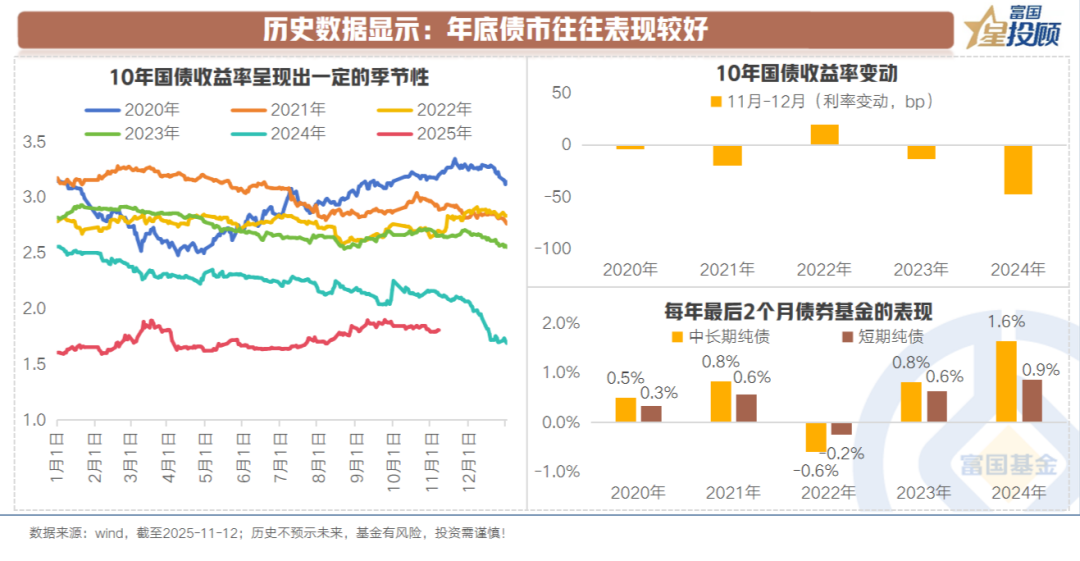

历史数据显示,债市往往在年底这段时间表现较好。

过去5年时间里(每年11月-12月),有4年债基都获得了正收益,胜率高达80%。

那么,

1)债市为何呈现出这样的特征?

2)今年又能否再度期待跨年行情?

本文聚焦于这2个问题的探讨。

(一)债市往往年底走强的2个理由

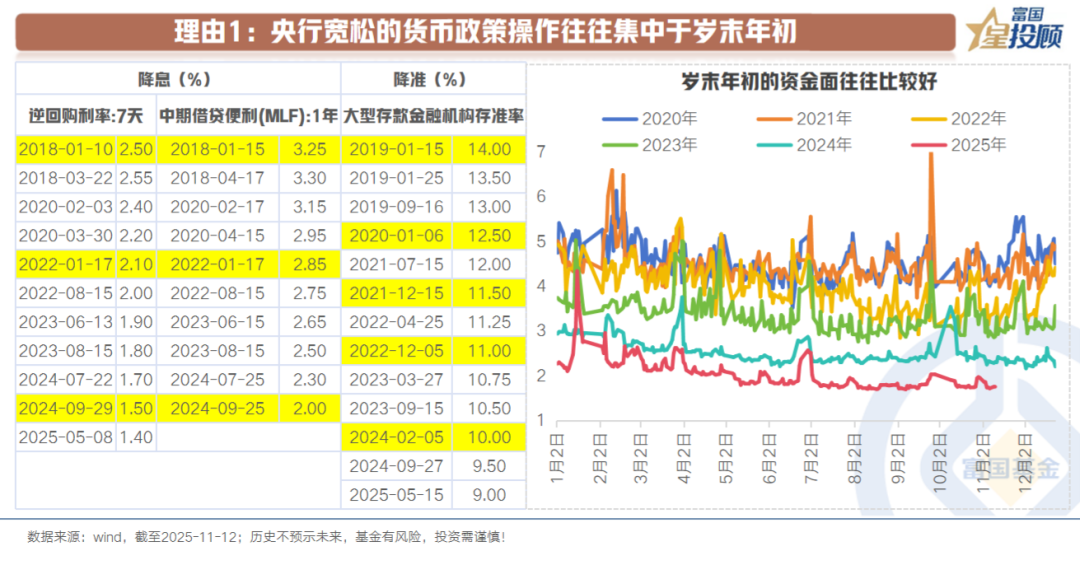

1)理由1:央行宽松的货币政策操作往往集中于岁末年初

梳理央行货币政策的时间特征,会发现:降准、降息这些宽松政策的操作时点往往集中于岁末年初。从背后原因来看,主要在于3点:

一是,为下一年度经济稳定增长提供货币金融环境支持。每个年末都是制定来年经济工作目标的时点,央行通过降准降息引导金融机构加大信贷投放,支持经济发展。

二是,季节性流动性需求增加。年末和年初是银行体系流动性需求较为集中的时期,银行需要应对跨年资金安排。

三是,外部环境配合,汇率约束小。年底往往是结汇高峰期,对人民币汇率形成支撑。

宽松的货币环境为债市提供了良好的基础。

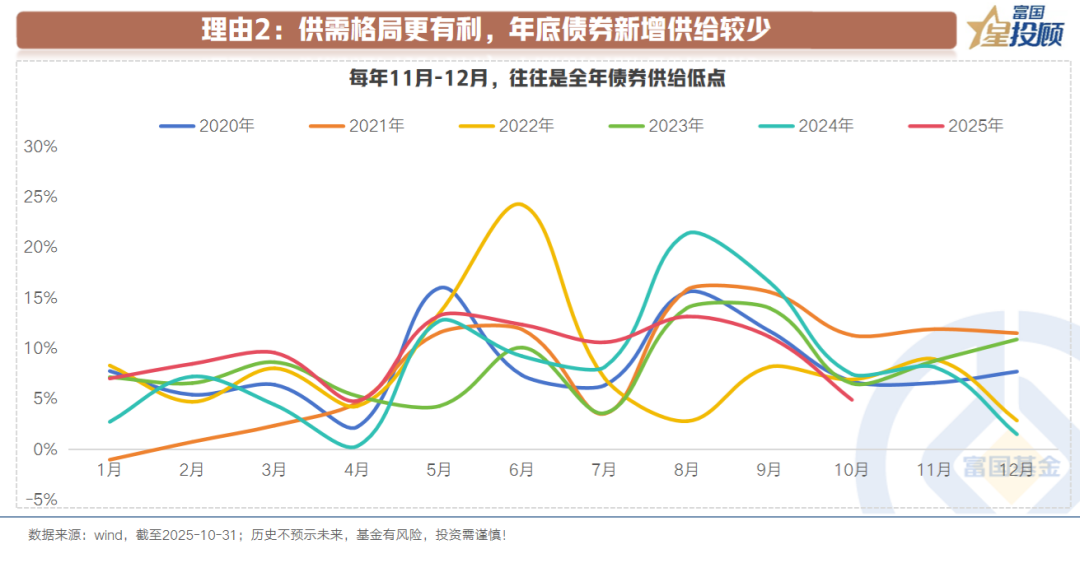

2)年末供需格局更有利

年底债券新增供给较少

根据历史数据,我国债券发行通常呈现"二三季度高、年初年末低"的特征。特别是政府债券供给,往往在8-9月达到高峰,而进入四季度后明显减少。

从背后原因来看,主要在于财政预算执行进度和稳增长政策发力要求。根据财政部安排,全国新增政府债券额度在1-10月完成90%以上的额度。对应地,稳增长政策通常在上半年发力,而四季度更多是政策效果的观察期和来年政策的酝酿期,新增债券供给相应减少。

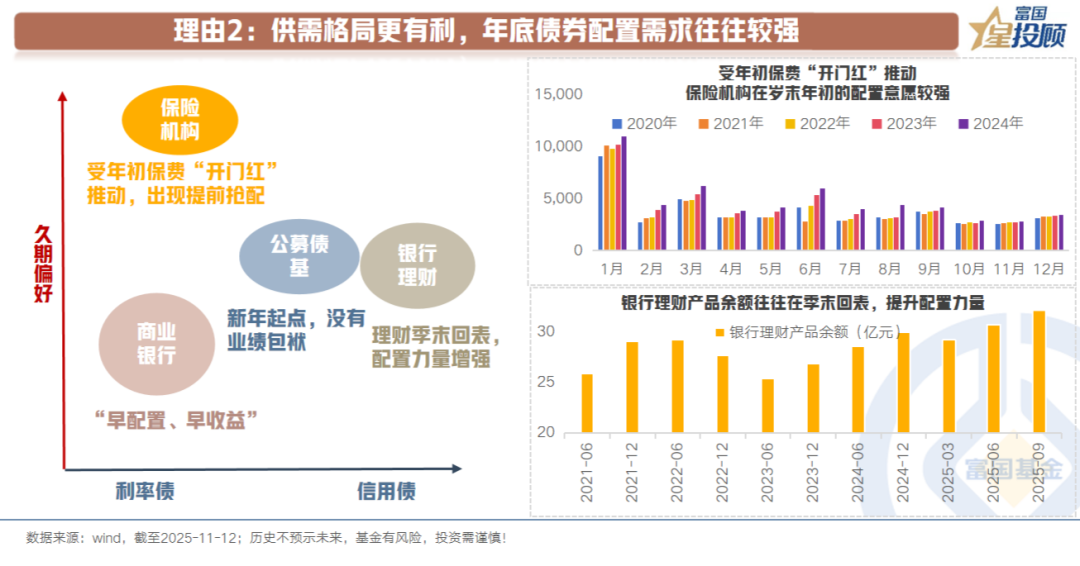

年底债券配置需求往往较强

从机构行为特征来看,年底配置意愿往往比较强。分机构来看:

保险:一季度是保险保费收入的传统旺季,这种负债端的季节性特征使得保险机构在年底需要提前配置资产,为来年的资金运用做好准备。

银行理财:银行在年末面临存款考核等压力,资金面相对紧张,但跨年后资金会重新回流,机构倾向于在年底提前布局,为来年的"开门红"行情储备资产。

商业银行:从票息收益来看,年度视角下“早配置、早收益”。

交易盘:年初迎来新的业绩考核期,交易意愿也通常较强。

(二)今年跨年行情可以期待吗?

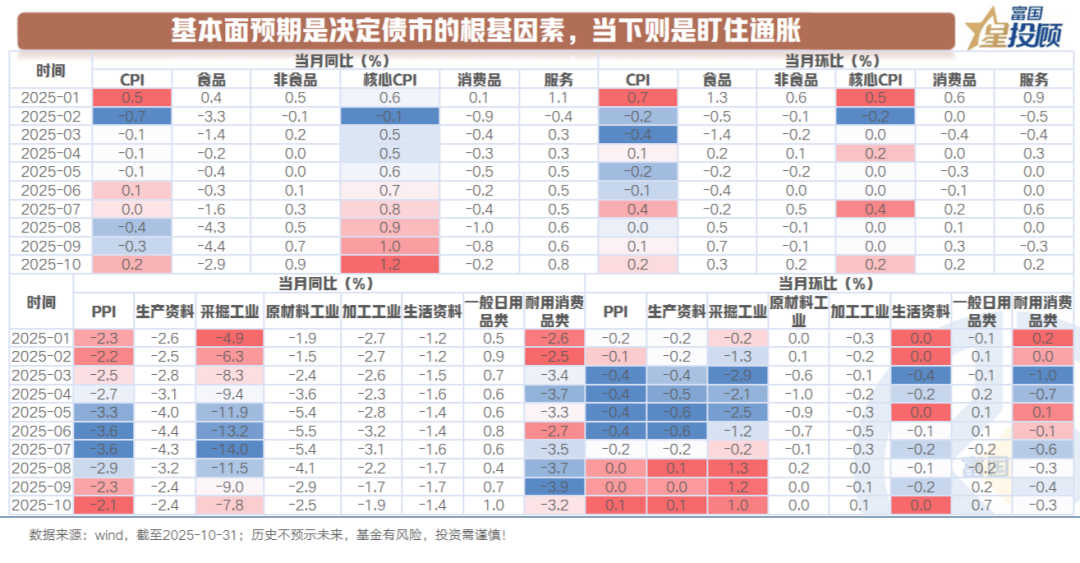

1)基本面预期是决定债市的根基因素,当下则是盯住通胀

过去5年时间里,债市在2022年底的表现并不好。核心原因在于:当时基本面预期(防疫政策和地产政策双双放开)出现了明显的改善。

因此,对于债市而言,所谓的跨年行情是建立在基本面预期相对平稳的情况下的。

聚焦于当下,基本面现实依旧支撑债市。但值得关注的变化是:10月的通胀数据出现小幅改善。主要是反内卷政策效用的显现,需求端目前还相对疲弱。后续需核心盯住通胀数据的变化。

2)如何衡量当前债市的估值?

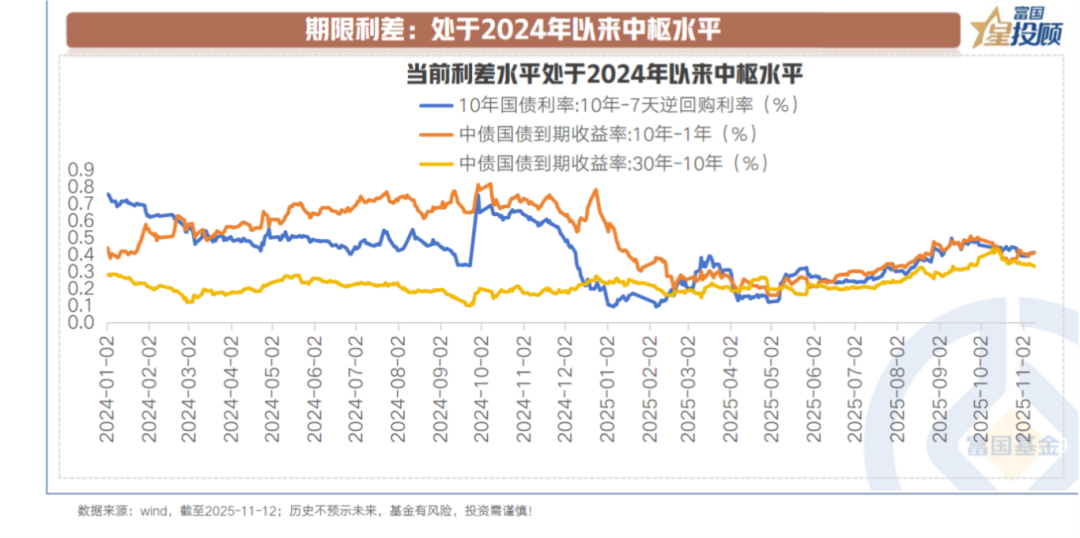

期限利差视角:处于2024年以来中枢水平

当前10年国债利率与7天逆回购利率的利差为41bp,处于2024年以来43%分位。因此,当前10年国债利率想要进一步大幅下行,需要降息预期再度打开。短期来看,可能性相对有限,需要持续观察。

当前30年国债利率与10年国债利率的利差为33bp,处于2024年以来93%分位。底层原因在于,30年国债这种长久期债券利率往往受市场风险偏好的影响大,去年9月份以来股市情绪反转,带动二者利差中枢不断上移。因此,对于这种超长久期债券而言,不可以单看利差变化,还需关注市场风险偏好变化。

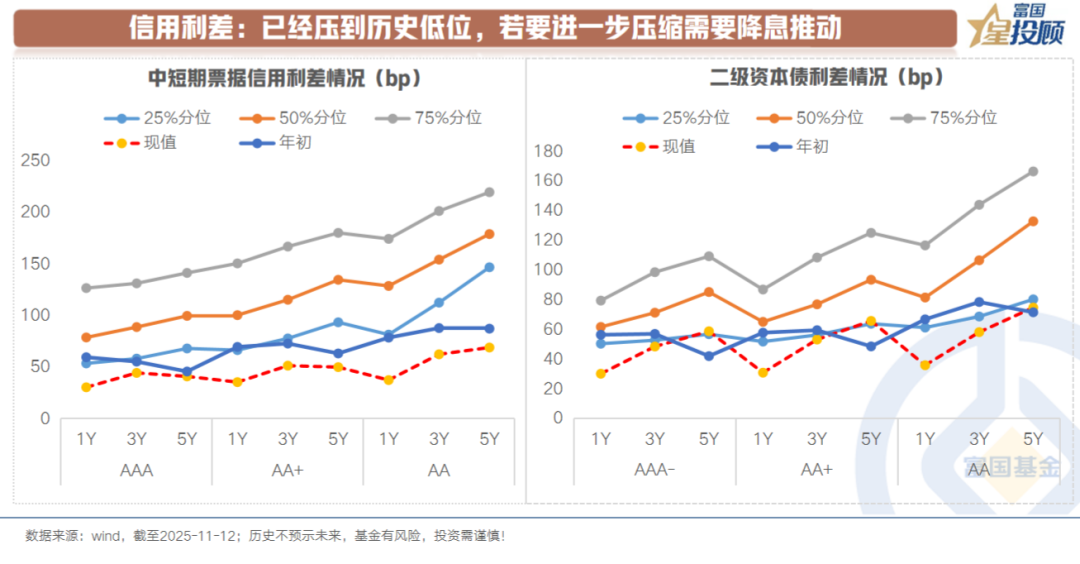

信用利差视角:处于历史低位,进一步压缩空间有限

当前各品种信用债的信用利差,相较于年初低位进一步压缩。5年低等级二级资本债小幅走阔,但仍处于较低的位置。

在基本面预期平稳的情形下,信用利差或保持窄幅波动。若想要进一步压缩,则需要利率债利率进一步下行,底层仍是回到了降息预期能否再度打开的问题。

(三)策略应对

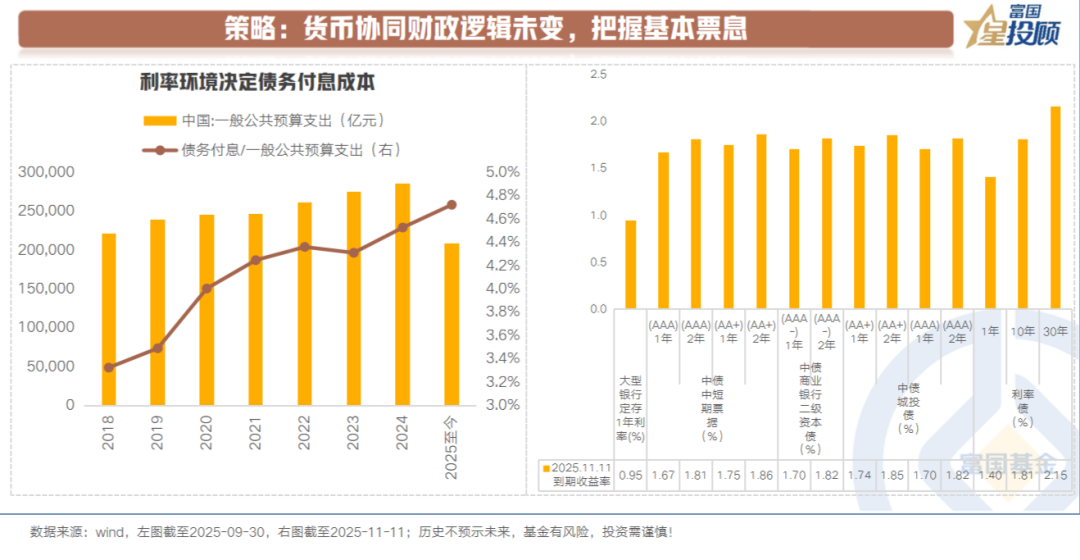

1)货币协同财政逻辑未变,把握基本票息

对于当前债市而言,无论是近期央行重启购债,还是当前基本面现实要求,货币协同财政发力的逻辑不变。底层原因则在于:利率环境决定稳增长发力成本。可以看到的是,2025年前三季度债务付息占公共预算支出比例已超去年全年。

因此,这点或决定了利率短期向上波动的幅度有限。策略上,把握基本票息。

2)波段难度提升,短期性价比减弱,等待新的机会和催化

可以看到,今年债市呈现的特点是:波动幅度相对有限,但波动频率提升。这意味着:波段策略的难度显著提升。一旦时机选择不对,资本利得是负向贡献。

但同时可以看到,利率波动点位整体呈现“上有顶下有底”的状态,本质仍是当前宏观环境对相对平稳的利率环境有诉求。

因此,沿着波动上下沿做波段的性价比相对更高。当然,仍具有不确定性。当前而言,经过前期的修复,10年国债利率从阶段性顶部回落至中枢位置。短期波段性价比减弱,或需等待新的机会和催化。

$富国全球债券(QDII)人民币A(OTCFUND|000163)$

$富国亚洲收益债券(QDII)人民币A(OTCFUND|008367)$

#投顾交流会#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。