#清明踏青聊市场#烟花三月下扬州,本来身在扬州的我自然也会去踏青,万物复苏,花开满园。我选择了一处宁静的公园,漫步在绿意盎然的小道上,欣赏着五彩斑斓的花朵,感受着春风的轻抚和阳光的温暖。这样的时光,既是对身心的放松,也是对美好生活的向往。通过这个假期,我也是让自己从投资的忙碌中抽离出来,享受生活的美好和宁静。投资只是生活的一部分,而生活还有更多值得我们去探索和体验的东西。

在投资权益类基金时,关注高收益无可厚非,但选好“底仓型”的产品,做好组合的风险管理则更为重要。对于普通投资者来说,更为科学的配置方式应该是在保证组合拥有合适底仓配置的基础上再来增厚收益,那么遇到市场剧烈震荡时,也能够多一份从容。在各大类资产中,如果优先配置一类资产作为底仓配置我会选择均衡类基金。

有效降低市场风格切换带来的风险

市场的特点是在不断变化的,每种风格都会有顺风上涨的时候,也会有表现不佳的时候。绝大部分投资者往往很难准确判断哪种风格的基金会在接下来的市场中迎来业绩的爆发,当市场风格出现切换,投资者意识到的时候为时已晚。而均衡型的基金由于分散配置各个行业,就可以弱化市场风格切换带来的风险。正所谓“东方不亮西方亮”,无论是哪种风格表现好,均衡型基金的表现都不会太差。

丰富的收益来源和有限的收益回撤

在行业间的分散配置使得均衡配置型基金的业绩来源有了更多的可能性。主题型基金的收益往往只来源于某一两个行业,基金净值基本与行业同涨同跌。而均衡型基金的收益来源于多个行业,只要市场不出现单边熊市的极端行情,就会有一部分行业在贡献正收益。这也是为什么这种类型的基金收益曲线往往会比较稳定。

很多基金投资者经常遇到的问题就是基金赚钱,但是基民不赚钱。这是因为我国的股票市场波动较大,当市场回撤达到20%,甚至30%的时候,很多投资者会因为无法承受这种大幅度的回撤而选择离场。而均衡配置型的基金,由于其有效分散了风险,所以可以把基金的回撤控制在投资者可以接受的范围内,回撤小了,投资者拿的时间也就长了,也就变相帮助投资者能够继续持有基金,直到度过市场的低谷。

不同于只专注于一两个行业或赛道的主题型基金,均衡配置型基金的历史收益是有着较强的可复制性的。

均衡配置型的基金在各个行业之间进行分散配置,并不会偏向单一赛道。因此单一行业的业绩井喷也不会带来基金净值飞跃式的上涨,基金净值受单一行业的影响较小,基金的历史收益的可复制性也就比较强。这种相对比较稳定、持续性较强的收益也能给投资者更好的投资体验。

均衡投资,其实并不是简单的平均分配。其本质上是海纳百川的更宽视野,是科学搭配的合理配置,更是波澜不惊的长期主义。选择均衡投资策略,均衡持有,用绝对收益的思维实现慢慢变富,在燥热的市场中,尽可能保留一丝清醒。

总结而言,均衡配置型的基金既有价值型的保守属性,又有成长型的进攻属性,使得其在震荡的市场中展现出了稳中有升的特性。

灵活的舞步:紧跟市场节奏

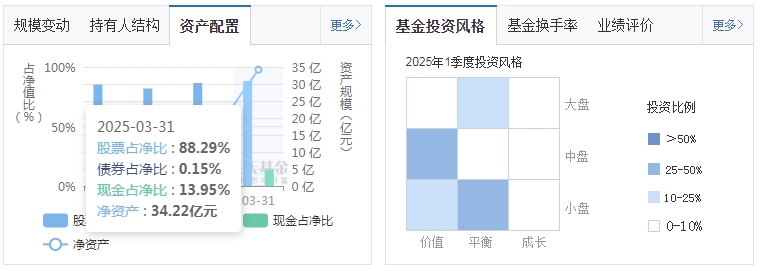

均衡型基金的魅力在于其灵活的投资策略。永赢睿信混合C基金在这一点上表现得尤为出色。它紧跟市场节奏,根据市场情况灵活调整投资组合中股票、债券等资产的比例,以实现风险和收益的平衡。

在多年的市场行情中,永赢睿信混合C基金展现出了其敏锐的市场洞察力。它及时捕捉到了内需企稳的可能性以及周期产业上市公司业绩改善的迹象,从而果断地调整了投资组合,增加了对相关股票的持仓。这一举措不仅为基金带来了可观的收益,更彰显了其灵活的投资策略和卓越的市场判断能力。

全行业配置,持仓均衡的稳健策略

永赢睿信混合C基金采取全行业配置的策略,这意味着基金经理高楠在构建投资组合时,不受特定行业的限制,而是根据市场趋势和各行业的基本面,灵活调整持仓结构。这种均衡配置的方式,有效降低了单一行业风险对基金整体表现的影响,使得基金在不同市场环境下都能保持相对稳定的收益。

同时,持仓均衡也是永赢睿信混合C基金的一大亮点。基金经理在选股时,注重股票的质地和估值,避免过度集中于某一板块或个股,从而确保了投资组合的多样性和稳健性。这种均衡持仓的策略,使得基金在面对市场波动时,能够展现出更强的抗跌性和恢复力。

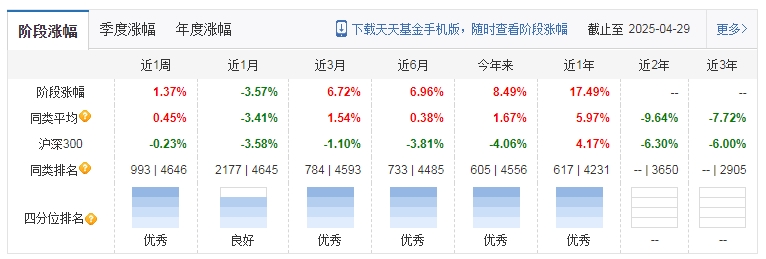

卓越的业绩:稳健前行的见证

永赢睿信混合C基金的卓越业绩,是其稳健投资风格的最好见证。自成立以来,该基金便以稳定的收益和较低的风险,赢得了投资者的广泛赞誉。截至4月29日,基金成立以来获得24.70%的收益回报,同期业绩比较基准为12.08%,获得了12.62%的超额收益表现。这一优秀的成绩,在同类基金中名列前茅,充分展现了其均衡投资策略的优越性。

从近一年的业绩表现来看,永赢睿信混合C基金同样表现出色。在2024年的市场行情中,该基金凭借稳健的投资策略和灵活的市场判断,实现了14.64%的净值增长率,远高于同类平均水平的3.38%。优秀的业绩表现不仅为投资者带来了丰厚的回报,更彰显了其作为均衡型基金的独特魅力。

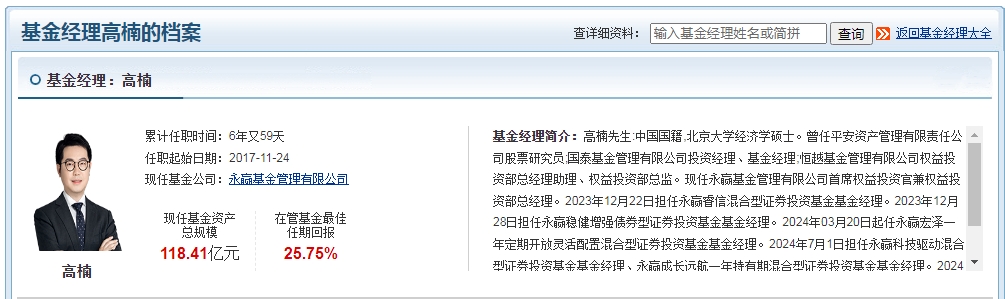

基金经理高楠:穿越牛熊的投资智者

提到永赢睿信混合C基金,就不得不提其背后的掌舵人——基金经理高楠。高楠的投资履历贯穿“牛熊”,经历了市场的风风雨雨,积累了丰富的投资经验。高楠的投资之道体现在他对市场趋势的敏锐洞察上。投资市场风云变幻,热点层出不穷,但高楠始终保持清醒的头脑,不被市场的短期波动所迷惑。他深入研究宏观经济形势、行业发展趋势以及企业基本面,力求把握市场的长期投资逻辑。正是这种对市场趋势的准确判断,使高楠能够在市场波动中保持定力,坚持自己的投资策略,为投资者带来稳健的回报。

投资市场充满不确定性,风险与收益并存。高楠深知,只有有效控制风险,才能确保投资的长期稳健。因此,他在投资组合的构建过程中,始终注重风险的分散与对冲。他通过选择不同行业、不同风格的投资标的,实现投资组合的多元化,降低单一资产或行业的风险暴露。同时,他还密切关注市场动态,及时调整投资组合的风险敞口,以应对市场的不确定性。

在风险控制方面,高楠还有一个值得称道的做法,那就是他始终坚持“逆向思维”。当市场过于乐观时,他会保持警惕,防范潜在的风险;而当市场过于悲观时,他则会看到其中的投资机会,积极布局。这种逆向思维的风险控制策略,使高楠能够在市场波动中保持冷静,有效规避风险,为投资者带来稳健的回报。

在当前复杂多变的市场环境中,配置均衡持仓的永赢睿信混合C基金无疑是投资者的不错选择。该基金不仅具备全行业配置、持仓均衡的稳健策略,更拥有经验丰富的基金经理高楠坐镇。无论是从长期业绩的稳定性来看,还是从应对市场波动的抗风险能力来看,永赢睿信混合C基金都展现出了卓越的实力和潜力。

对于投资者而言,选择永赢睿信混合C基金,不仅意味着选择了一种稳健的投资方式,更意味着选择了一位穿越牛熊的投资智者作为自己的财富伙伴。我相信,永赢睿信混合C将继续坚持均衡投资策略,紧跟市场节奏,为投资者带来更加丰厚的回报。@永赢基金