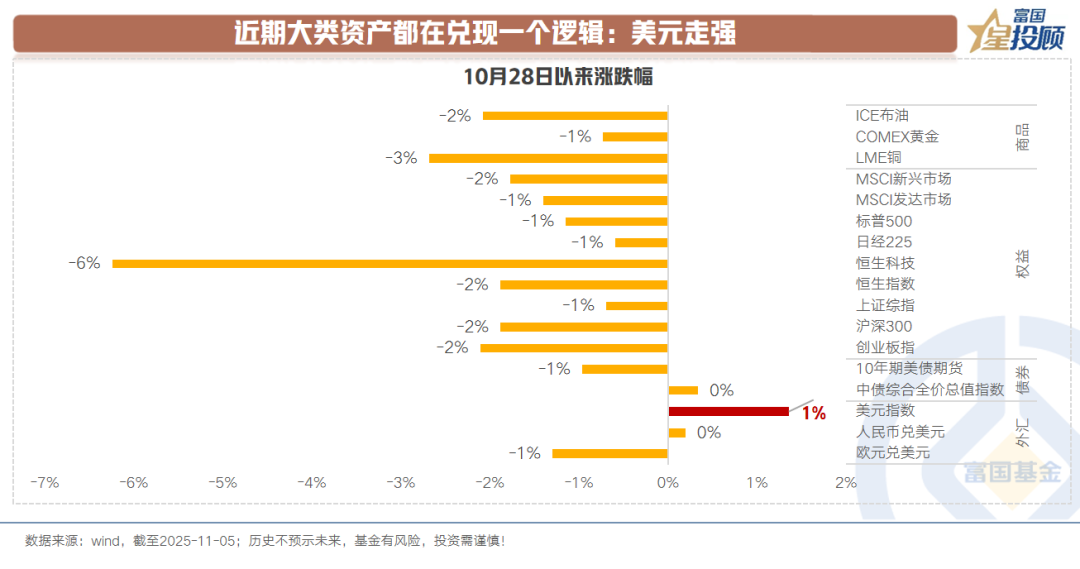

近期全球大类资产表现为:权益市场跌、美债跌、黄金跌、大宗商品跌,这些现象都在兑现一个逻辑:美元指数走强、美元流动性紧张。

那么,

1)美元指数为何走强?

2)美元流动性为何紧张?

3)当下应该规避风险还是择机加仓?

本文聚焦于这3个问题的探讨。

(一)美元指数走强的2个原因

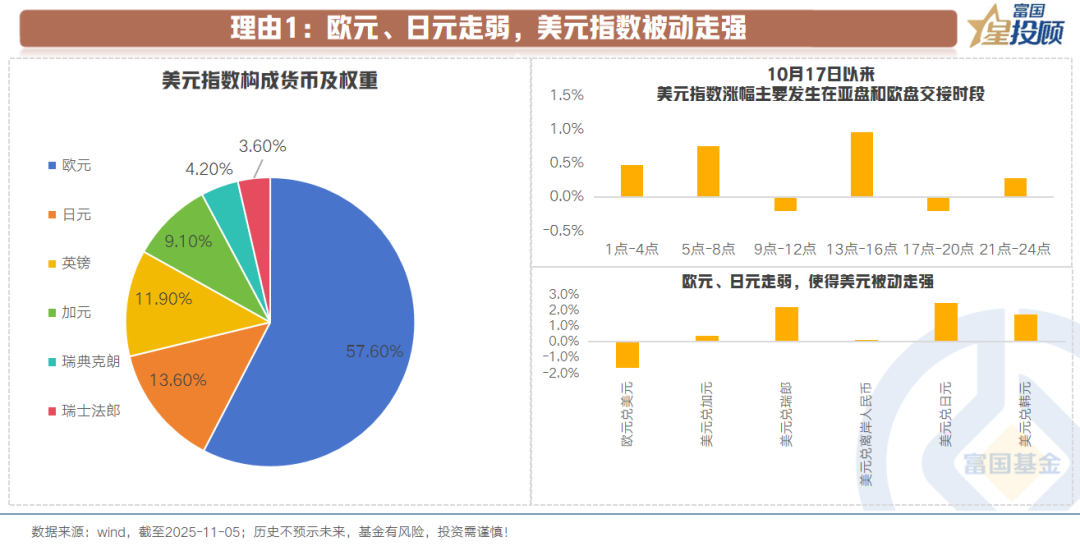

1)欧元、日元走弱,美元指数被动走强

众所周知,美元指数是衡量美元相对于一篮子主要货币综合价值的指数,用于反映美元在全球外汇市场中的强弱程度。美元指数由以下6种主要货币构成:欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加元(9.10%)、瑞典克朗(4.2%)、瑞士法郎(3.6%)。

更通俗的讲,美元指数走强往往是2种情形:一是,美元指数主动增强。二是,主要构成货币走弱,美元指数被动走强。

聚焦于当下,可以看到的是:这段时间欧元、日元均在走弱,底层原因则是欧洲、日本各自的宏观经济都很疲弱,不得不通过放宽本币贬值的容忍度应对。此外,这些区域还伴随着政局动荡。

美元指数的交易特征也与之呼应。美元指数自98上涨至100以上,绝大部分涨幅发生在亚盘和欧盘交接时间段。

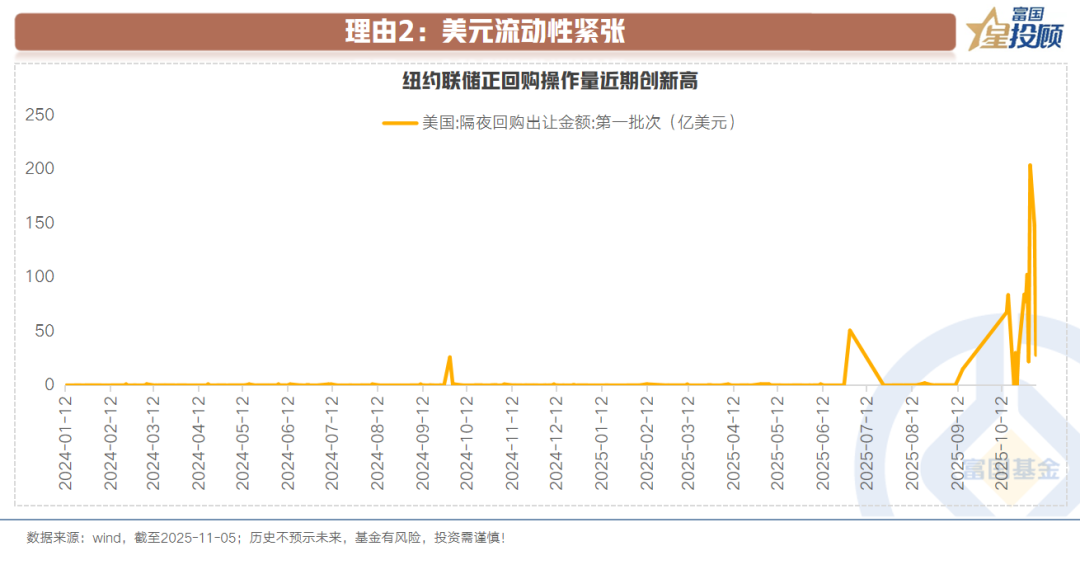

2)美元流动性紧张

从美联储的动作来看,10月下旬纽约联储正回购操作量超过500亿美元(即美联储从一级交易商处购买证券,向市场提供短期流动性),11月3日、11月4作量再度接近200亿美元。

这些操作背后体现了:美元市场“缺钱”,美元流动性紧张。

(二)美元流动性为何紧张?

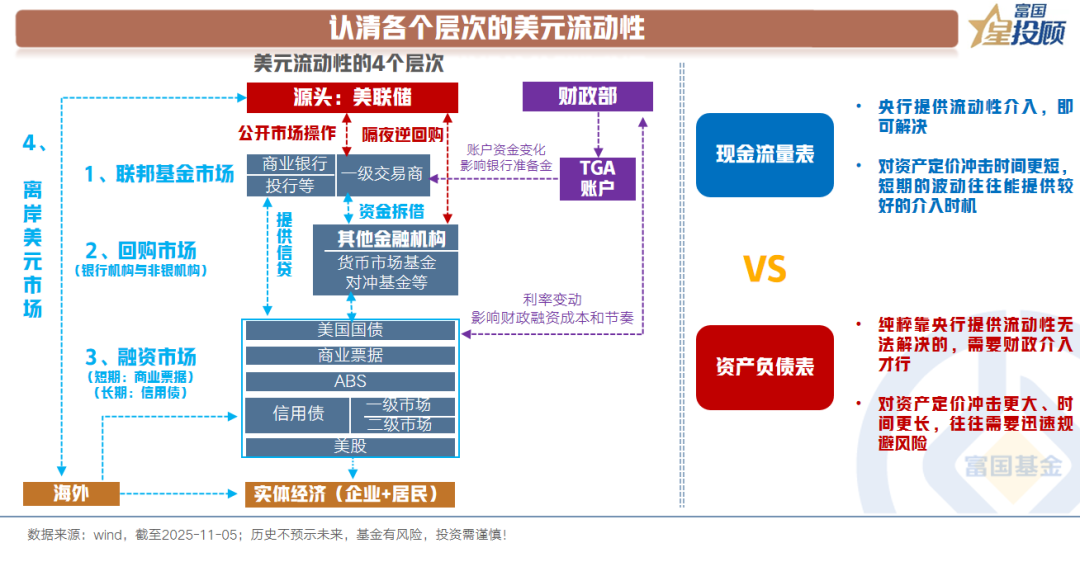

1)认清各个层次的美元流动性

当我们在聊美元流动性的时候,到底在聊什么?

对于美元流动性而言,一般可以分为4个层次:一是,联邦基金市场。交易主体涵盖各类存款机构,直接反映银行体系流动性。二是,回购市场。以证券为抵押的短期融资市场,具有高杠杆特性。交易主体更多元,包括货币基金、商业银行、对冲基金、一级交易商等。三是,融资市场。涵盖政府、企业、个人融资,短期融资以商业票据融资为主,中长期融资以信用债为主,受市场供需和自上而下流动性传导影响。四是,离岸美元市场。

而从流动性紧张更深层次的原因来看,往往可以分为两类:

一是,现金流量表问题。主要与资产价格波动和投资杠杆相关,美联储提供流动性介入,往往能较快解决。譬如硅谷银行事件。对于投资而言,短期的波动或能提供较好的介入时机。

二是,资产负债表问题,是更严重的问题。主要是实体经济出了问题,通过债务和投资不断传导,譬如次贷危机。这种情形纯靠美联储提供流动性难以解决,需要通过财政手段解决经济问题,方可慢慢化解。对于投资而言,对资产定价冲击更大、时间更长,短期往往需要迅速规避风险。

2)当前或更多聚焦于现金流量表问题

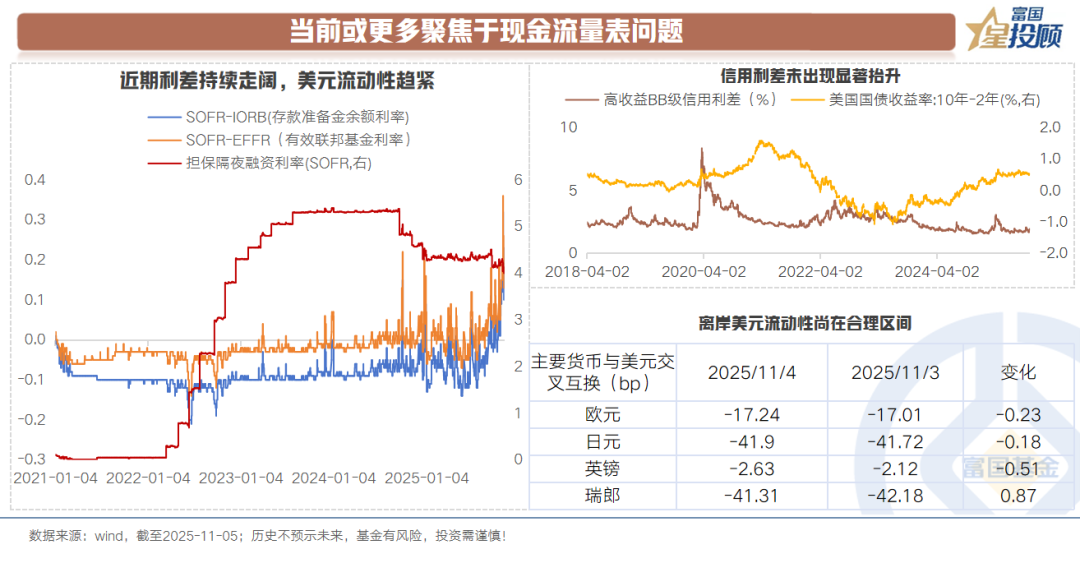

当前从指标来看,流动性紧张更多局限在回购市场。从具体的一些指标来看:

10月31日美国担保隔夜融资利率SOFR攀升至4.22%的高位,最新的11月5日数据回落至4%,但依旧高于3.9%的准备金余额利率,也高于3.87%有效联邦基金利率。

高收益债的信用利差尚未显著抬升。

主要货币与美元交叉互换基差小幅走阔,但整体水平尚处合理区间。

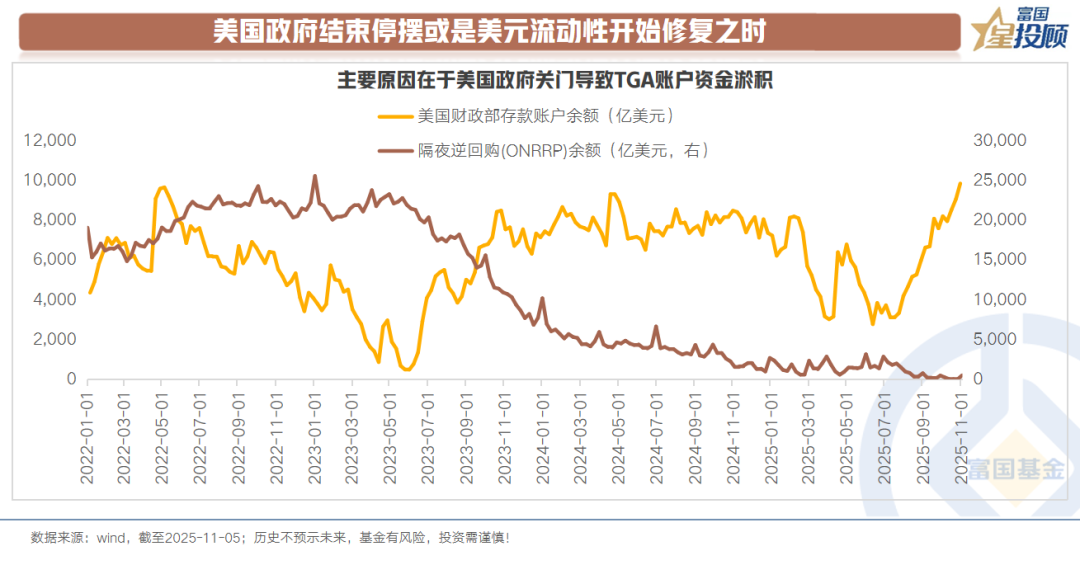

3)美国政府结束停摆或是美元流动性开始修复之时

从直接原因来看,美国政府停摆是重要的推手。逻辑很简单,政府停摆使得财政支出停滞,但美国财政部还在继续发行美债。“只收钱不花钱”的情形,使得TGA(美国财政部存款)账户规模从停摆前的8100亿美元升至接近1万亿美元,造成了金融市场的抽水效应。

因此,当美国政府结束停摆时,流动性或将得到修复。

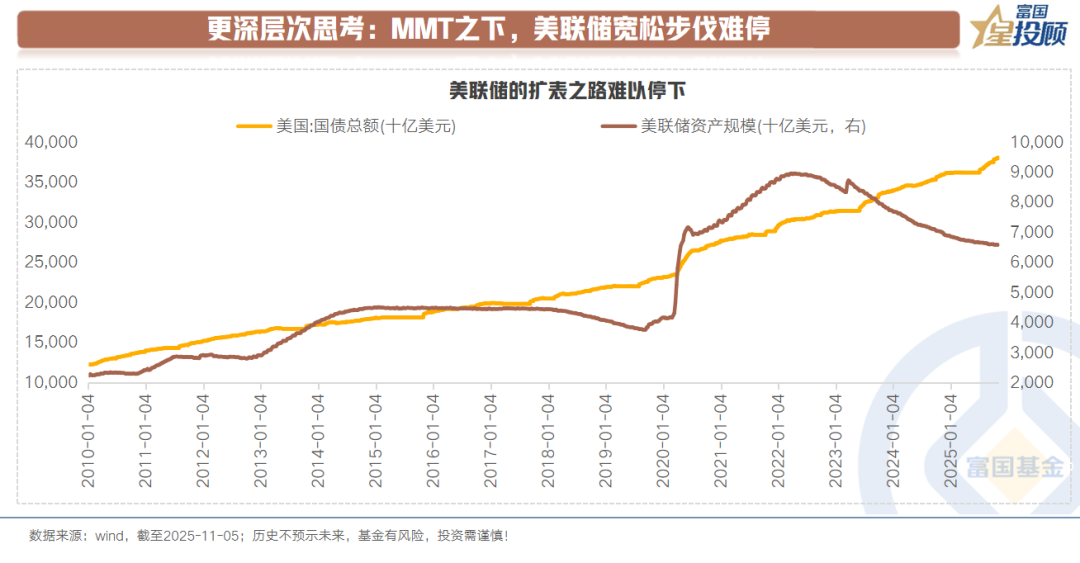

4)更深层次思考:MMT之下,美联储宽松步伐难停

表面原因是美国政府停摆中断了流动性,深层次原因则在于美国财政需要源源不断的流动性,根本性原因则是西方国家现代货币理论(MMT)的实践。

MMT理论期待的是:通过财政与货币的协调,实现充分就业,并最大化经济产出。但在当下已经遇到了三大挑战:

一是,对于通胀风险的低估。MMT主张通过税收和财政紧缩来应对通胀,但现实表明当通胀来临时,政治阻力使得政策难以执行。

二是,对于贸易自由化的过度乐观。MMT对供给端冲击(如能源短缺、供应链断裂)的应对能力存在空白,当供给冲击与货币超发叠加时,政策会陷入困境。

三是,对于一国财政纪律的过度自信。MMT认为主权国家不会因本币债务违约,但当政府债务利率高于经济增长率时,债务将像雪球般积累,最终挤压其他财政支出。

潘多拉魔盒一旦被打开,便难以停下,美国财政正在倒逼美联储开启扩表之路。

(三)短期关注三类资产的修复机会

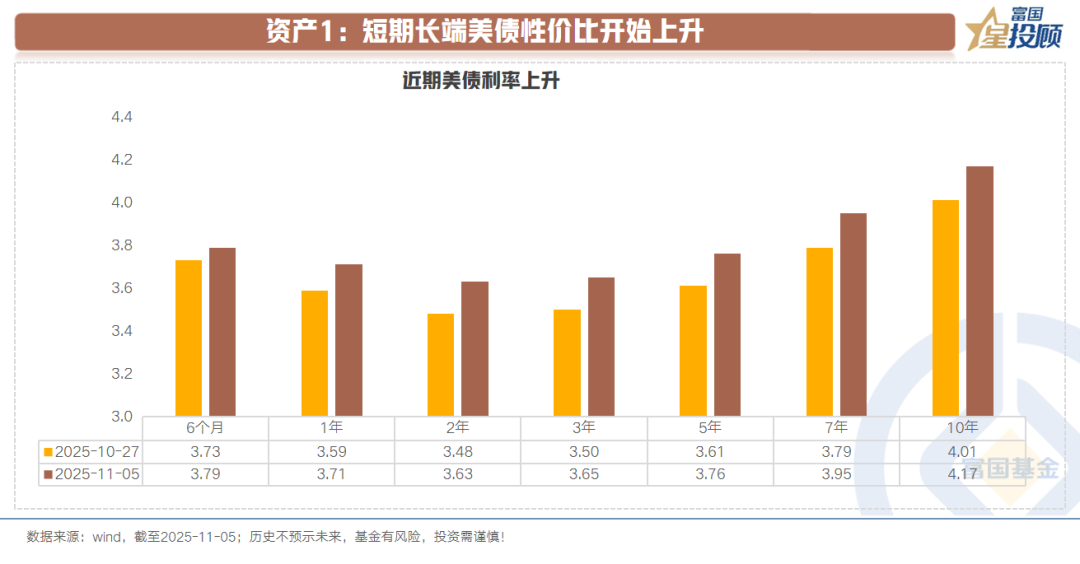

1)短期长端美债性价比开始上升

美元流动性紧张叠加美联储主席鲍威尔在10月议息会议上的鹰派发言,使得10年期美债利率自4.01%回升至4.17%。短期性价比有所回升,适度关注短期的波段机会。中期依旧取决于美联储独立性和美国通胀的变化情况。

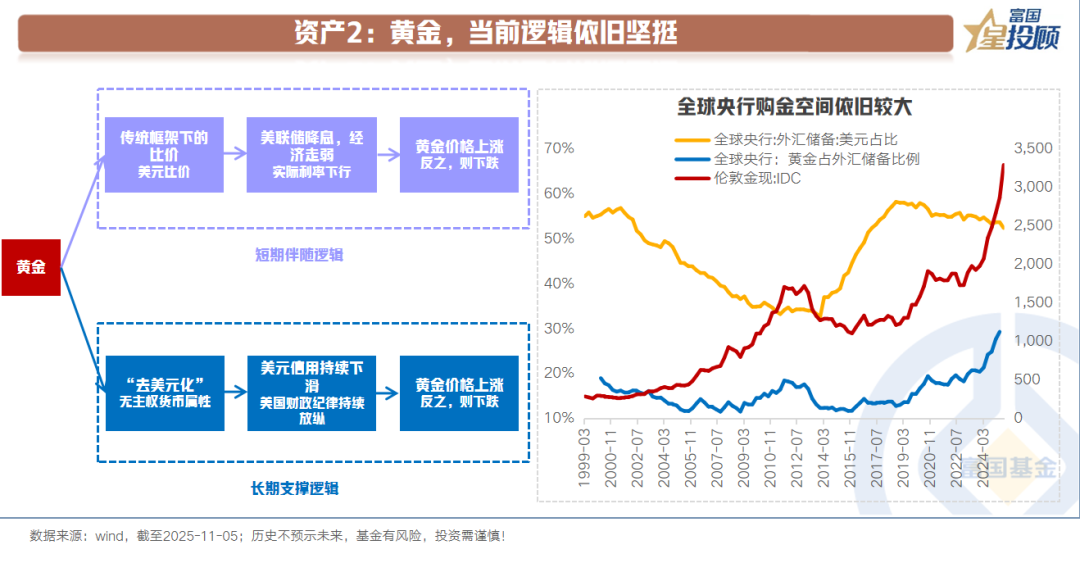

2)资产2:黄金,长期逻辑依旧坚挺

黄金,当下显然是站在美元对立面的资产。近期美元指数走强、美元流动性紧张叠加前期上涨太快,黄金出现调整。

无论是美国财政窘境或将倒逼美联储宽松,还是在美国财政重拾纪律和信用前,“去美元化”交易或将持续,黄金当前的逻辑依旧坚挺。中期则取决于估值与美元信用的重拾情况。

3)资产3:港股,全球权益估值洼地

港股市场对于美元流动性相对敏感,近期港股也出现了一定的调整。

放眼全球,港股市场的整体估值和部分优势行业的估值,均具有显著的性价比。短期关注港股市场的修复机会。

$富国亚洲收益债券(QDII)人民币C(OTCFUND|019709)$

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

#4000点 到底要不要止盈?##投顾交流会##A股低开高走!国际资本看好中国资产#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。