如果要用一个词来形容2025年的基金市场,那毋庸置疑会是“ETF大年”!

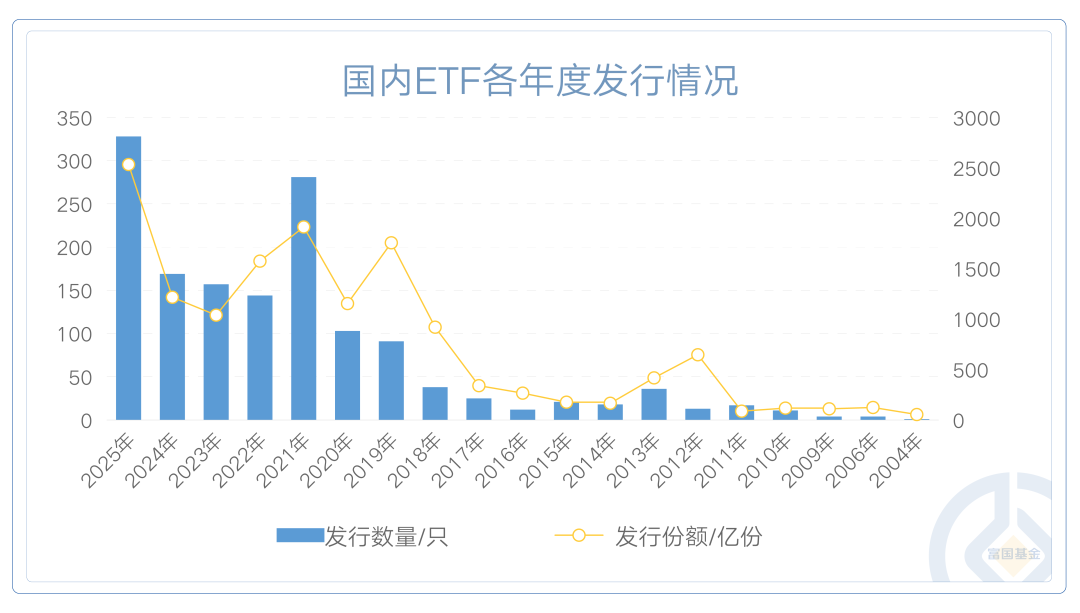

数据不会骗人:截至11月19日,今年新成立的ETF规模已经突破2500亿元,新发行ETF数量多达328只,双双创下历史新高!

这意味着什么?平均下来,几乎每天都有一只新的ETF诞生。那么,这巨额的资金,到底流向了哪些地方?又有哪些投资新风口正在形成?今天,我们就带你一起扒一扒!

数据来源:Wind、各基金成立公告,截至2025-11-19;历史情况不预示未来,也不构成投资动作或建议,不代表对基金业绩表现的保证。

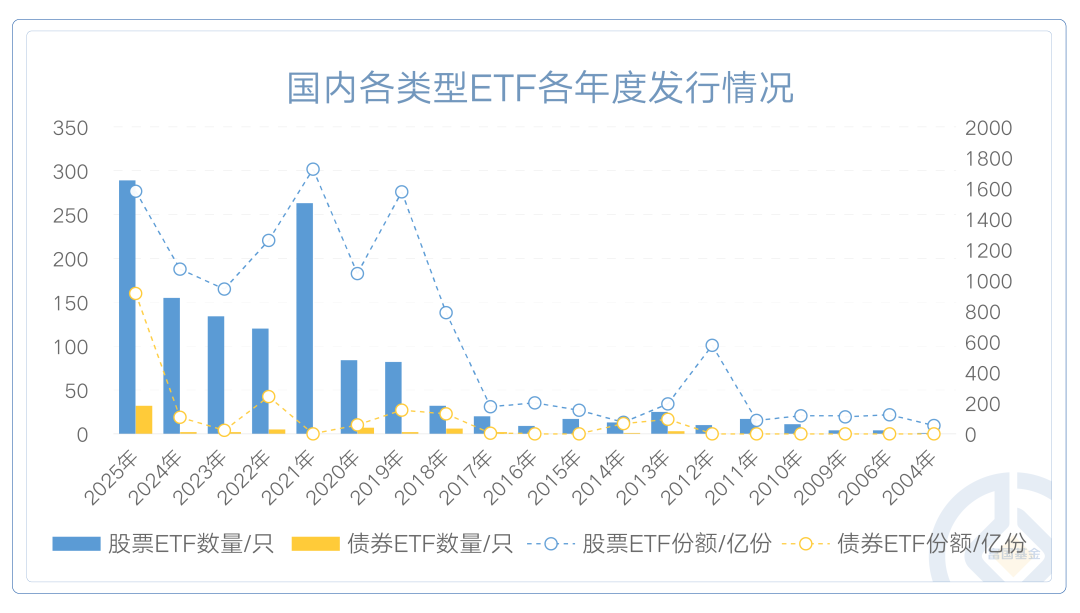

近年来,国内ETF行业的发展呈现:1)产品创新不断涌现;2)规模持续突破;3)类型愈加丰富的特点。除了规模扩容之外,从ETF产品类型变迁的角度来看,2025年也是债券ETF的“大年”。

数据来源:Wind、各基金成立公告,截至2025-11-19;历史情况不预示未来,也不构成投资动作或建议,不代表对基金业绩表现的保证。

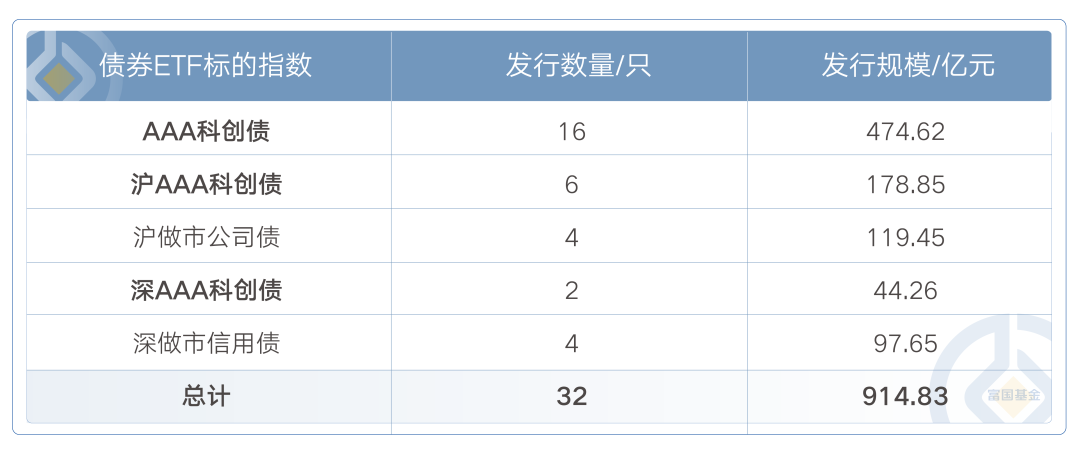

如果说过去的ETF市场是由股票ETF“独占鳌头”,那么在2025年,债券ETF也迎来了属于它的“高光时刻”:32只新发债券ETF的首发规模高达914.83亿元,在总规模中占比超过36%,一改往年“股票ETF一家独大、债券ETF默默无闻”的格局。

在这场债券ETF的盛宴中,科创债ETF成为最亮眼的星。24只科创债ETF合计募集规模近700亿元,在债券ETF总规模中占比高达76%。

其中,跟踪AAA科创债指数(932160.CSI)的ETF以474.62亿元的首发规模“”,俨然成为稳健型投资者的“新宠”。其中,咱家的科创债ETF富国(159200)也在其列,为债券投资提供了灵活、便捷、低成本的新时代新选择。

数据来源:Wind、各基金成立公告,截至2025-11-19;历史情况不预示未来,也不构成投资动作或建议,不代表对基金业绩表现的保证

为什么债券ETF今年这么“香”?一方面,投资者对中低风险投资品种的需求依然“在线”;而另一方面,在低利率环境中,传统债券投资的票面利息及交易利得的空间很难有大幅提升。而债券ETF,恰恰在此时展现出了它的独特魅力。投资效率高,但同时又成本低廉,省钱就是赚“收益”。

科创债ETF更是有助于解决投资者的“选择困难症”:既想要债券的稳健底色,又不愿错过科技创新的时代机遇;找准当下投资者在求稳与求进之间的平衡点,提供了一个“鱼与熊掌兼得”的优质选项——用相对较低的风险,去参与成长性较高的领域。

与此同时,虽然债券ETF风头正劲,但股票ETF依然以1580.76亿元的发行规模、289只的发行数量稳坐“头把交椅”。不过,仔细观察就会发现,股票ETF的发行格局也在发生深刻的变化——从过去的“广撒网”进入“精耕作”时代。

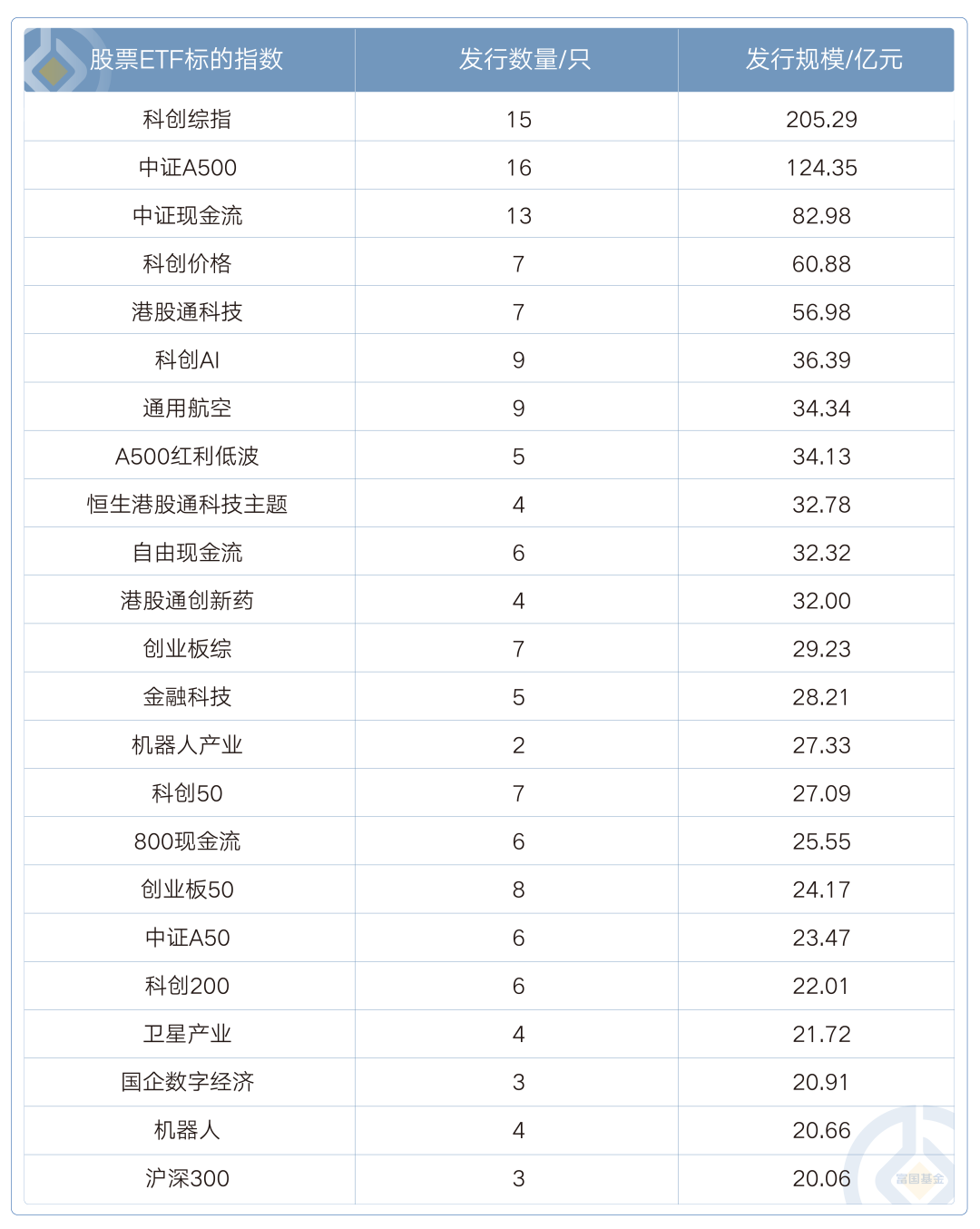

我们拉出了2025年内首发规模超过20亿元的股票ETF标的指数,来看看今年资金都在布局哪些权益ETF!

数据来源:Wind、各基金成立公告,截至2025-11-19;历史情况不预示未来,也不构成投资动作或建议,不代表对基金业绩表现的保证。

从具体品种来看,成长型宽基成“顶流”。科创综指ETF、中证A500ETF分别以22只、16只新发ETF,贡献了266.17亿元、124.35亿元的首发规模,以代表中国新经济力量的成长性,稳坐C位担当。此外,创业板综、科创50、创业板50、中证A50、科创200也有34挂钩ETF发行,规模近126亿元,双创题材、A股龙头的魅力在2025年市场上行阶段的弹性和进攻锐度,“含金量”还在上升!

另外,科技板块方面,也有细分赛道受资金争相布局。看看这些关键词:AI、机器人、港股通科技、创新药、卫星产业、通用航空……这不是科幻片目录,而是今年权益ETF真实布局的赛道!这意味着,只要你看好某个前沿方向,几乎都能找到相对应的投资工具。ETF已经帮我们把未来的投资地图,画得越来越精细了。

最后,“家里有余粮,心里不发慌”,现金流ETF的故事,在今年徐徐展开。跟踪中证现金流、自由现金流、800现金流等指数的29只ETF,共同贡献了167.71亿元的新发规模。现金流ETF的走红,标志着我们的投资者正变得越来越成熟,更聚焦于财务健康、赚钱能力强、有真实盈利质量的公司,深度关注企业的内在价值。市场上行期,这些优质公司能受益于经济复苏,分享市场上涨的红利;而在波动期,成分股因现金流充沛而更具韧性,不失为组合中可靠的“压舱石”。

当然,截至目前ETF的年内发行数据是一个历史数据,我们并不应该期待由它来精准刻画投资机会;但透过资金的布局,我们能够把握其中“模糊的正确”,即当前市场上,ETF的投资大势。

趋势一:投资工具进入“精准化时代”

从宽基到行业,再到细分主题和策略类ETF,ETF正在变得越来越精细化。投资者不再满足于“大而全”的布局,而是希望通过更精准的工具来表达自己的投资观点。

趋势二:从“博收益”到“巧配置”

债券ETF的爆发和自由现金流的走红,清晰地表明投资者的心态正在发生变化,从单纯追求高收益,转向注重资产配置和风险控制。

趋势三:紧跟“国之所需”

无论是科创债还是双创题材火热“吸金”,资金流向的核心脉络是非常清晰的:紧紧围绕国家科技创新和产业升级的战略方向。这种“顺大势”的投资思路,或许也会让大家的ETF更加事半功倍。

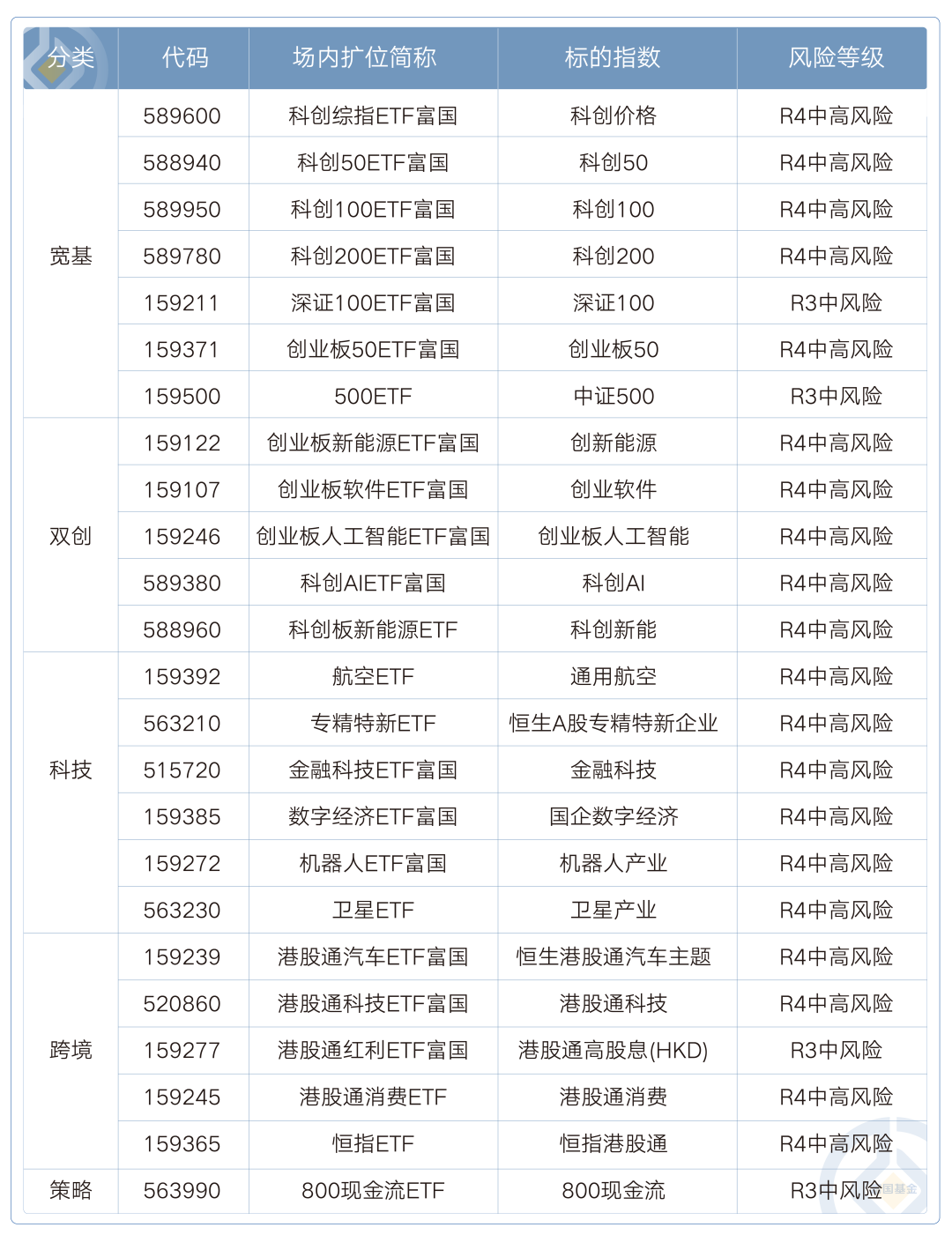

作为国内ETF事业的深度参与者,咱家在今年的ETF大发展中也敏锐地把握住了市场机遇,布局了一系列多元、精细的ETF投资工具,请客官们查收啦!

$富国上证科创板综合价格ETF联接C(OTCFUND|023738)$

$富国上证科创板新能源ETF发起式联接C(OTCFUND|023852)$

$富国国证通用航空产业ETF发起式联接C(OTCFUND|024689)$

$富国中证港股通科技ETF发起式联接C(OTCFUND|025367)$

$富国恒生红利ETF联接C(OTCFUND|019261)$

$富国中证800自由现金流ETF联接C(OTCFUND|024762)$

#沪指跌破3900点关口! 如何应对?##今年买基金赚了多少钱?#

风险提示:基金有风险,投资须谨慎。本产品由富国基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。请投资者关注指数基金投资风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等特有风险。部分基金主要投资于科创板、创业板股票,将承担科创板、创业板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险。请详细阅读产品法律文件,根据自身风险承受能力审慎决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。