#算力为基,终端致胜#临近年末科技板块虽经历短期回调,但长期向好趋势不改,2026年科技投资机会仍然丰富。

一、科技板块年末市场状况与布局机会

1. 年末市场回调原因与性质

2025年12月科技板块出现明显调整,主要受交易性行为驱动而非基本面恶化。高盛分析指出,这主要是由于前三季度市场表现较好,机构和个人投资者存在止盈需求,同时机构为布局2026年需要进行调仓换股操作。从历史经验看,每年四季度市场波动较大,尤其在前期涨幅较大的情况下,出现震荡是正常现象。

数据显示,2025年A股和H股分别录得16%和29%的年度回报,显著超越市场预期。公募基金三季报数据显示,截至2025年三季度末,科技板块持仓较为集中,其中电子行业持仓占比达25%,创历史新高。但高盛认为,尽管持仓集中度高,但算力等细分领域在未来两年仍有望保持高景气,2026年相关公司的估值泡沫化并不明显,业绩确定性相对较强。

2. 年末布局机会分析

当前科技板块估值已回落至相对合理区间,为2026年布局提供了良好时机。以恒生科技指数为例,截至2025年12月16日,其市盈率(PE-TTM)约为23.13倍,处于近5年40%以下的历史分位水平,显著低于纳斯达克、科创50等主要科技指数。这种"低估值+高成长"的错配属性,或是吸引中长期资金持续流入的关键原因。

从资金流向看,尽管部分机构存在调仓需求,但北向资金对科技板块整体仍保持净流入态势。尤其是对AI算力、半导体设备等细分领域,资金关注度持续提升。同时,美联储12月降息(年内累计降息75个基点)为科技成长类资产提供了分母端的估值支撑 ,外部不确定性因素逐步缓和。

3. 政策与产业趋势支持

国内政策对科技板块的支持力度持续增强,多地出台AI产业专项政策。例如,北京经济技术开发区出台《关于加快打造AI原生产业创新高地的若干政策》,每年发放1亿元"算力券"支持企业购买算力服务;杭州市发布《人工智能全产业链高质量发展行动计划》,到2026年底力争集聚人工智能企业超3000家。这些政策为科技板块提供了明确的产业支持与资金保障。

从产业趋势看,2025年科技产业经历了从"概念"到"业绩"的投资逻辑转变。AI的广泛采用在未来十年内,预计可通过成本节约、生产力提升和新的收入机会,推动企业盈利每年增长3%。同时,人形机器人核心部件国产化率已超70%,固态电池技术突破明显,这些都为2026年科技板块提供了新的增长点。

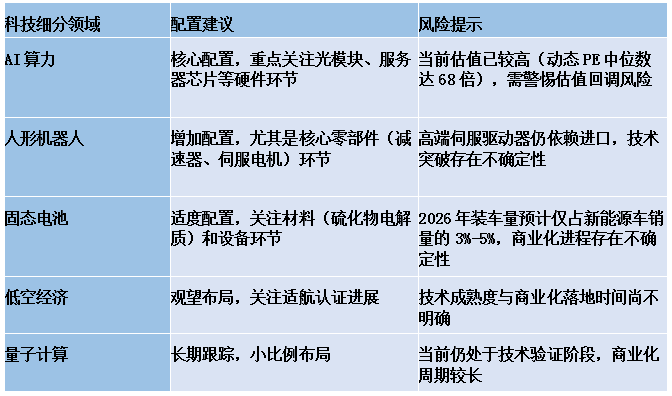

二、2026年科技细分领域潜在爆发点

1. AI应用端:从"卖铲子"到"用铲子"

2026年AI投资将从基础设施向应用端转移,AI Agent将成为关键增长点。IDC预测,到2026年,将有50%的中国500强数据团队使用AI Agent来实现数据准备和分析。2025年全球AI Agent相关市场规模预计突破2000亿美元,企业级应用占比高达65%-70%。

2. 人形机器人:量产元年,国产替代加速

2026年被行业界定为人形机器人的"量产元年",产业规模有望从2025年的379亿元增长至2026年的1500亿元,产量从千台级升至万台级。花旗在最新研报中预测,随着本土供应链成熟度提升及成本曲线下降,国产人形机器人或于2026年进入大规模量产阶段。

3. 固态电池:量产落地,技术突破

2026年固态电池将进入小批量量产阶段 ,多家车企已明确量产时间表。东风汽车计划2026年9月量产350Wh/kg固态电池,助力整车续航达1000公里;广汽集团已建成首条大容量全固态电池中试产线;上汽集团则计划2026年批量交付全固态产品,能量密度超过400Wh/kg。

三、长盛城镇化主题混合C基金投资价值评估

1. 基金概况与业绩表现

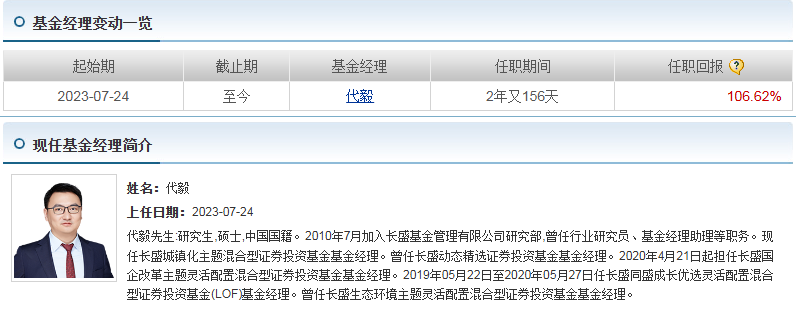

长盛城镇化主题混合C(018933)由代毅经理管理,自2023年7月24日成立以来表现亮眼。截至2025年12月,基金近一年收益率达103.53%,近两年收益率达152.20%,在同类3930只基金中排名第14,远超市场平均水平。代毅同时管理长盛城镇化主题混合A(000354)和长盛国企改革主题基金,总管理规模约10亿元。

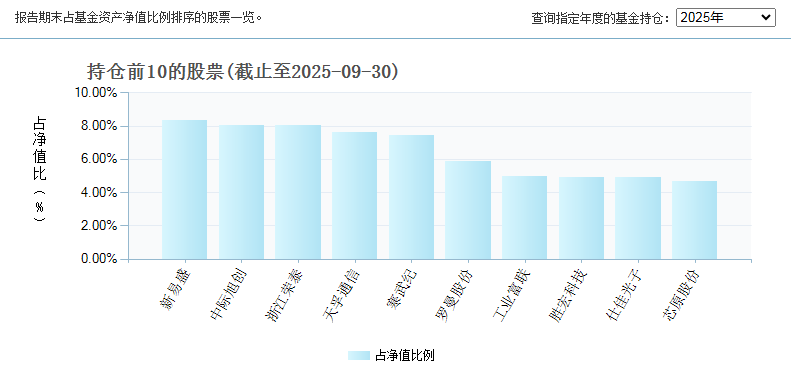

2. 持仓结构与行业分布

尽管基金名称包含"城镇化",但实际持仓已高度聚焦科技领域。截至2025年6月底,基金行业集中度达94.19%,主要配置于AI算力、苹果产业链、半导体芯片等科技赛道。前十大重仓股中光模块龙头占4席,包括新易盛(8.31%)、中际旭创(8.04%)、天孚通信(7.64%)等,同时配置了寒武纪(7.4%)等国产算力芯片龙头。

基金换手率较高,2025年Q2换手率达875.32%,但均为产业链内优化配置,而非短线操作。这种高换手率体现了基金经理对行业景气度变化的敏锐把握和动态调整能力。

3. 投资策略与基金经理能力

代毅采用独特的"三维定位+动态复盘"投资框架:

自上而下定方向:紧扣国家"3060双碳"目标、数字经济战略等政策导向

产业趋势层面:聚焦AI大模型-算力-应用的传导逻辑,优先选择具备"比较优势"的细分行业

企业基本面层面:重视行业龙头或产业链定价权标的,要求估值锚定真实可追溯的财务数据

基金经理的"聚焦行业主线+卫星搭配"策略,本质上是对A股市场"主线映射产业高景气度"特性的深度适配。他每年定期审视市场主线是否变化,在两会、中央经济工作会议等关键节点调整持仓结构。例如,2024年Q4至2025年Q1,AI硬件板块因地缘风险出现阶段性回调,他果断将部分光模块标的调出前十大重仓,新增多只机器人产业链标的,有效对冲了回调压力。

4. 风险控制能力

基金在2025年10月科技股回调期间展现出较强的抗风险能力。在10月9日至13日科技50指数暴跌超9%的情况下,长盛城镇化主题混合C仅回撤4.2%,显著优于同类平均表现 。这主要得益于基金经理的动态调仓能力和分散风险的卫星策略。

基金波动率较高,但风险调整后收益表现优异。近一年净值波动标准差达3.09%,但年化收益率达125.89%,显著高于同类基准。这种高收益与高波动并存的特征,反映了主动管理基金在把握科技主线时的进攻性与风险性。

临近年末的科技板块虽经历短期调整,但长期向好趋势不改,2026年仍有丰富的投资机会。AI应用端商业化加速、人形机器人量产落地、固态电池技术突破等细分领域将成为科技投资的新热点。其中,AI Agent在客服、制造、政务等场景的落地应用,以及人形机器人核心零部件的国产替代,将是2026年最具确定性的投资方向。

长盛城镇化主题混合C基金作为科技主动管理基金的代表,凭借其对科技主线的精准把握和基金经理代毅的动态调仓能力,已成为科技投资领域的优质选择。尽管其持仓集中度较高(前十大重仓股占比约60%),但通过卫星策略和产业链内高低切操作,有效控制了回撤风险。基金在2025年10月科技股回调期间仅回撤4.2%,展现出较强的抗风险能力。

展望2026年,随着AI应用端爆发、人形机器人量产落地、固态电池技术突破等产业趋势的深化,科技板块有望迎来由盈利增长接棒估值修复驱动的"慢牛"行情。长盛城镇化主题混合C基金作为精准布局科技核心领域的主动管理产品,有望在这一趋势中持续发挥优势,为投资者创造长期价值。@长盛基金