#天天基金调研团#

家人们,你是不是也感觉到了?进入12月,市场上蹿下跳,完全没个准谱。满心期待的人工智能涨了一阵就歇菜了;大家看好的创新药也是时灵时不灵。正当我们等着这些老热点发动时,突然掉下来个商业航天,新热点又让人措手不及。这市场到底想干嘛?还有明年的投资主线又是啥?说实话,大家都挺想知道的。这种主线不清晰的感觉,就像在浓雾里开车,看不清前方的路,心里难免发慌。就在大家集体迷路的时候,天天基金请来了一位老司机:长盛城镇化主题混合C的基金经理代毅来调研。他是一位在高景气赛道里追求均衡配置和成长确定性的高手,近一月里长盛城镇化主题混合C阶段涨幅12.79%。他是怎么看待当前市场的,年末会有怎样的配置观点?科技板块还有没有上涨的机会?通过这次调研学习,说不定能给家人们带来更深度的理解,瞬间看清前路!

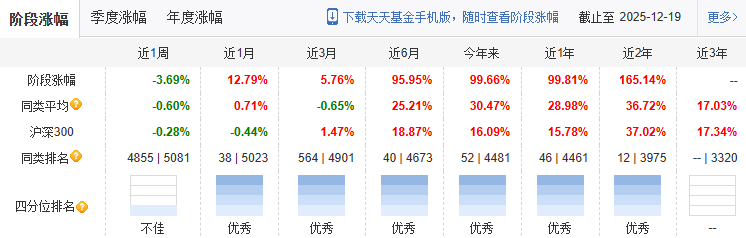

先给宝子们介绍嘉宾:代毅先生,北京大学金融学硕士,超10年行业研究经验,成长型投资风格。2010年7月加入长盛基金公司,曾任行业研究员、基金经理助理、基金经理等职务。投资特点:基于长线视野进行研究,紧盯关键变量,从而抓住优质的赛道;长线视野也是发现股市周期律的关键,周期律符合大部分资产价格变化趋势。2023年7月24日起任长盛城镇化主题混合C的基金经理,任职回报94.40%(同类平均:19.68%,同类排名:137|7031),现在基金资产规模有10.03亿(3只基金)。(截至2025-12-19 数据来源:天天基金)。

一、主线为何老是看不清?代毅的解密:A股的轮动密码

年底市场震荡,主线模糊我认为是很正常的现象。因为各家机构都在盘点今年的成绩,同时为明年的投资做打算,资金在不同板块之间来回试探,导致指数反复在3900附近震荡,可是每一次突破都没有成功。代毅先生一针见血地指出:A股本质是主线驱动型市场。他通过多年观察发现一个规律:A股在不同阶段,总会涌现出一两条绝对主线行业(如2023年的AI硬件),这些主线往往映射着产业的高景气度,同时伴随资金高占比和充裕流动性。如果不进行投资调整和适配,很有可能会错过投资机会,比如今年很明显的主线就是科技和创新药。

当前市场迷茫的根源正是新旧主线交替期的青黄不接:旧主线动能减弱,部分科技板块经历前期上涨后,短期估值压力显现;商业航天等新热点体量有限,难以承接全市场资金,新主线尚未成型;年末重大政策会议,市场进入政策真空期扰动,资金观望情绪浓厚。代毅先生应对策略与众不同:主要采取的是:精选行业景气+聚焦主线的策略,同时辅助叠加卫星行业做灵活搭配。

核心主线:很难在事前或行情初期准确判断市场的单一主线,锁定1-3个高景气方向,作为基金的核心主线。

卫星配置:搭配潜力方向,虽整体贝塔弱于主线,但不排除部分个股能贡献阿尔法收益。

动态复盘:在关键节点重新评估主线逻辑,若政策未变、逻辑持续,则继续持有;若逻辑生变,则评估新方向的持续性及可配置标的数量,若新方向上市公司过少,则不切换。

二、科技板块明年还有戏吗?代毅看好人工智能传导逻辑

面对大家最关心的科技股问题,代毅先生给出明确判断:“人工智能相关股票并未大面积高估”。他提出两个关键视角:

1. 估值是动态的

估值本身就是一个动态的概念,在技术和产品迭代下,未来几年业绩高增长将使当前估值显得合理,增速高的行业理应享受更高估值,不能静态对比历史数据。

2. AI热度远未结束

人工智能是对现有工作生活流程的渐进改造,这一改造是在算力算法支撑下呈现加速的过程,应用和算力的增长会呈现杰文斯悖论闭环,因此AI行业的热度持续时间会超市场预期,如果从长期的维度去看空间还很大。

代毅先生重点看好的主线仍集中在人工智能领域,发展路径遵循 “大模型→算力→应用”的传导逻辑。当前阶段,算力板块的重要性较高,光模块和PCB订单是加单的,而且可见度能到26年,海外算力基建如火如荼的。当算力标的市值达到一定空间、行业增速放缓后,端侧设备、机器人等方向的吸引力可能会显著提升,届时会动态调整配置重心。

谈到这里,对于主线,我认为有两个思路可以走,第一个是算力、云计算方向,这是人工智能的基础,现在相当于新的大型基础建设,景气度高,资金关注度大,当然估值也就不便宜了;第二个是机器人赛道,由于大部分人是跑不赢量化的,提前押注机器人,以更长周期维度去投资,用时间换空间拉平散户的劣势,也是一个不错的选择。

三、卫星配置应该怎么选,未来2-3年哪些行业值得重视?

刚才谈到,卫星配置是游离于线之外,它的特征是潜在主线,作为辅助仓位,整体贝塔弱于主线,所以只能作为主线仓位的补充,千万不要把卫星仓配置作为主要方向了解了这个大逻辑后,再去看代经理的思路,感觉的确是主线的有效补充。他认为从中长期来看两个方向值得重视:

1、贵金属:价格与全球局势稳定性高度相关,在不确定性较强的环境下,美联储独立性受到削弱,黄金具备避险属性与配置价值。

2、沪深 300 成分股:若未来中国在中美经济竞争中占优,国内核心企业的市场份额与盈利能力将进一步提升,沪深300选出的龙头标的有望受益,具备长期配置价值。

我认为,黄金作为避险资产,在地缘政治动荡、全球通胀预期升温时具备保值与对冲功能;而沪深300成分股则代表中国经济新动能与核心资产,受益于产业升级与全球市场份额提升,基于“中国企业已从0-1突破进入1-N扩张阶段”的产业升级逻辑,中国企业在全球产业链中的地位正从追赶者向引领者转变,沪深300龙头标的是这一趋势的直接载体。两者在资产配置中形成有效互补,能够较好平衡风险与收益,作为卫星配置其实也很合适。

四、长盛城镇化主题混合侧重哪些科技细分领域,选股上有何优势策略?

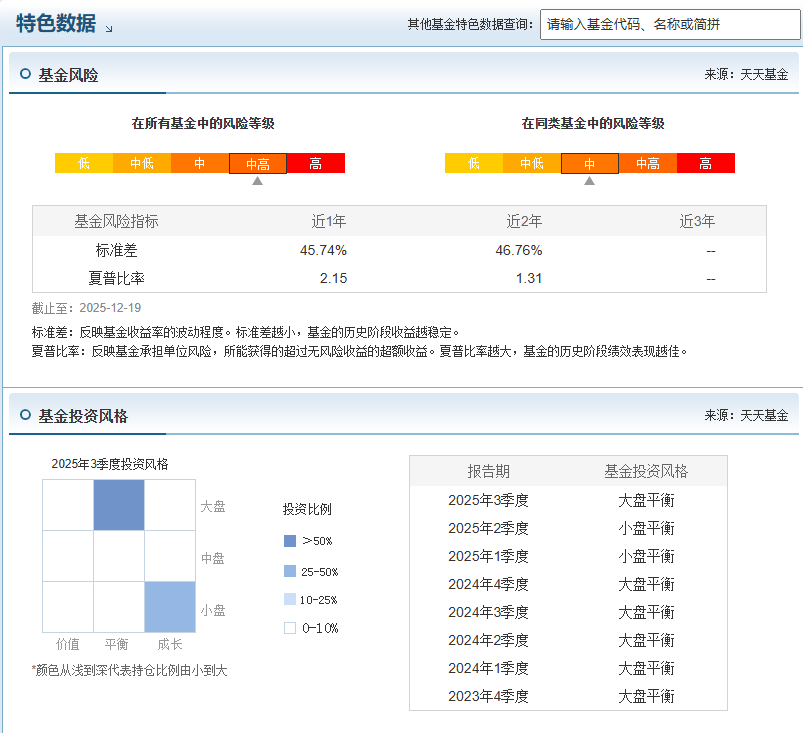

代毅先生坦言,他的选股策略上不是进行大而全或小而美的投资,而是有侧重的、有梯次的全视角投资,不单纯依赖基金经理的风格约束。第一层阿尔法是产业精选和梯次配置;第二层阿尔法是通过“轮景气驱动”将投资收益最大化,轮动核心逻辑是深度挖掘产业链上中下游的景气扩散驱动逻辑及板块内一二线股票的个股轮动效应,对投资收益进行提升。通过这样的策略,长盛城镇化主题混合C获得了不错的成绩:

近一个月阶段涨幅:12.79%;同类平均:0.71%;同类排名:38|5023;

近三个月阶段涨幅:5.76%;同类平均:-0.65%;同类排名:564|4901;

近六个月阶段涨幅:95.95%;同类平均:25.21%;同类排名:40|4673;

近一年阶段涨幅:99.81%;同类平均:28.98%;同类排名:46|4461;

近两年阶段涨幅:165.14%;同类平均:36.72%;同类排名:12|3975。

(截至2025-12-19 数据来源:天天基金)

很多朋友看到这个基金叫长盛城镇化主题混合C,就认为是地产、基建的主题基金,其实并不是这样的,它聚焦于人工智能、新质生产力、自主可控、高端制造和数字经济等方面,主要投资在新型城镇化建设的信息化数字化领域,寻找最能体现生产力变革的趋势,新型城镇化是人类社会经济生活发展的一个截面,城市更新是新型城镇化的一个方面,以人工智能和数字化为代表的信息化为城市更新注入新的元素和活力,把科技AI硬件放在绝对突出位置,精选季度最具确定性的主流投资标的。与传统基建不同,城镇化2.0打开AI应用新场景,再加上代经理聚焦行业主线+卫星配置,我认为是攻防兼备的好产品。

最后值得一提的是代经理的打法很灵活,感觉市场逻辑不对就会果断调整仓位,比如前几个季度重仓机器人个股,但是看到达链的擎天柱3定型一直推迟,三季度果断切换到光模块,从当下视觉看,避开了10-11月机器人板块15%的回撤,同期光模块指数反弹6%。从夏普比率看,近一年是2.15,数值还是比较高的,说明风险控制做得不错。当行情明确时集中火力,行情不明朗时就分散风险,首要目标是尽量少亏,攻守平衡,走得稳才能走得远。(数据来源:Wind,2025-10-01至2025-12-17)

个人总结:

通过本次调研,我算是彻底明白了,看事情千万不能一根筋,别死盯着一个不放。比如代毅先生那样,即使把握住市场核心主线,也要通过三维定位+动态复盘,选出较优解,然后通过聚焦行业主线+卫星搭配来选出适合当前市场的基调来投资。单纯看好某一细分领域,市场轮动那么快,很容易被涨一天跌一天的行情搞糊涂,陷入追涨杀跌的怪圈。

代毅先生的投资哲学提供了破局启示:真正的确定性,不在于预测某条主线会永远上涨,而在于建立一套动态跟踪、灵活适应的机制。长盛城镇化主题混合C的价值,正在于将这种机制转化为可执行的策略。当我们站在2026年新起点的前夜,不妨记住代毅先生的忠告:“偏离主线是最大的交易损耗”。与其猜测下一个风口,不如让长盛城镇化主题混合C用“核心+卫星”的框架,在轮动的浪潮中为我们稳稳掌舵。觉得今天的内容对你有启发的话,别忘了给个赞,让更多在迷雾中挣扎的朋友看到这束光!

#算力为基,终端致胜#

#新年观察局:2026我看好的投资赛道#