期盼着,期盼着,两会终于来了。

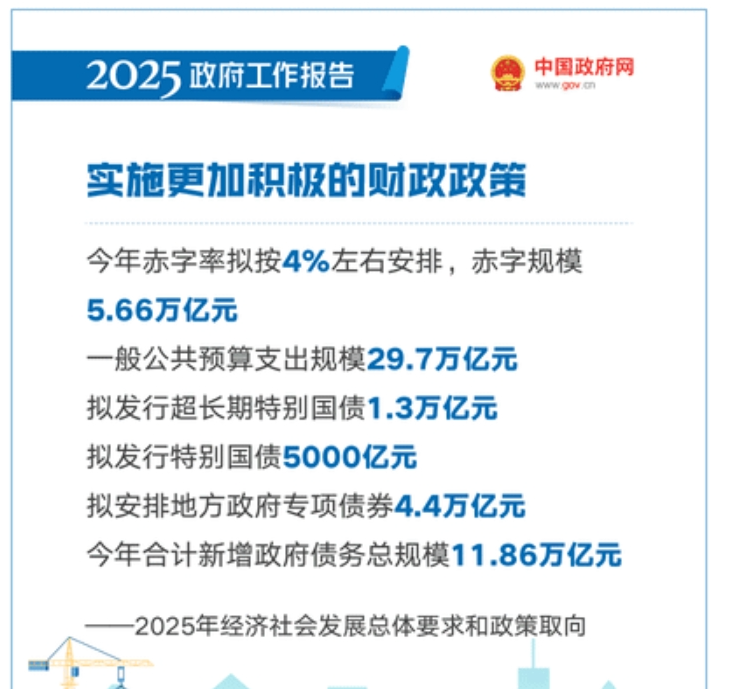

大家翘首以盼的财政数字终于揭晓了:

2025年财政赤字5.66万亿,较去年增加1.6万亿;赤字率4%,较去年提升1%。

政府债务总发行规模为11.86万亿元,较2024年增加2.9万亿元。

市场很关注政府借钱的消息,今天咱们就好好唠一唠政府借钱的那些事儿:

2025年政府要借哪些钱?花到哪去?

政府多借钱是好事?

对咱们投债有什么影响?

一11.86万亿从哪来?花到哪去?

新闻里的数字好多,晕头了,哪来的11.86万亿?一起做个加法:

新增政府债务11.86万亿=财政赤字5.66万亿+超长期特别国债1.3万亿+特别国债0.5万亿+地方政府专项债4.4万亿。

1. 财政赤字5.66万亿(较去年增加1.6万亿)

财政赤字是政府一般公共预算支出多于收入的部分,也就是“花超”的钱,要发债弥补。

2025年财政赤字规模为5.66万亿元,较去年增加1.6万亿。赤字率按4%左右安排,较去年提高1%。(赤字率=财政赤字/名义GDP)

总体来说,政府要多借钱,多花钱啦。

这部分钱主要花在“民生”,包括科学技术、教育、外交、文化体育、卫生、住房保障、环保等等,可以说百姓安居乐业的各个方面,都离不开财政支出。

2. 超长期特别国债1.3万亿(较去年增加0.3万亿)

超长期特别国债用于项目建设。期限超长,可达20年、30年甚至50年。

今年其中的3000亿元明确用于消费品“以旧换新”,相比去年的1500亿元翻了一倍。

商务部部长在人大记者会透露,去年1500亿的消费补贴,带动了汽车(尤其是新能源汽车)、家电、家装等消费超1.3万亿元。将近9倍的撬动效果,效果很可观。

今年的补贴品类范围扩大至手机、平板等产品。用“国家补贴”买过超值家电的小伙伴评论区举手!

剩下1万亿,延续2024年方向,重点投向“两重”项目:国家重大战略项目(如能源安全、粮食产能提升等)和重点领域安全能力建设(如防灾减灾、新基建)。这些领域往往和新质生产力密不可分。

3. 特别国债5000亿元(去年无)

特别国债主要是为了防风险。

这次新增5000亿元,专门用于补充国有大型商业银行资本金,给银行补充自由资金,应对坏账的金融风险。

去年房贷利率下调,对银行来说,相当于贷款利息收入锐减,也确实需要回回血。

银行能安心放贷,才能更好支持实体经济复苏和重大项目建设。

4. 地方政府专项债券4.4万亿(较去年增加0.5万亿)

地方政府专项债,就是地方政府用来还债和发展的钱。重点用于投资建设、土地收储和收购存量商品房、消化地方政府拖欠企业账款等。

其中8000亿元明确用于“化债”。剩下的钱具体额度分配并未明确。

值得注意的是,今年重启了土储专项债,如广东307亿元收储闲置土地,同时也有不少城市已经发布了收购商品房用作保障性住房。

收储就是政府把土地和房子买下,减少房地产市场的供给,解决“房子供过于求”的问题。市场普遍认为,收储是房地产“解冻”的最有效手段之一。

好了,政府今年借来11.86万亿的资金用途也明确了↓

二政府多借钱是好事还是坏事?

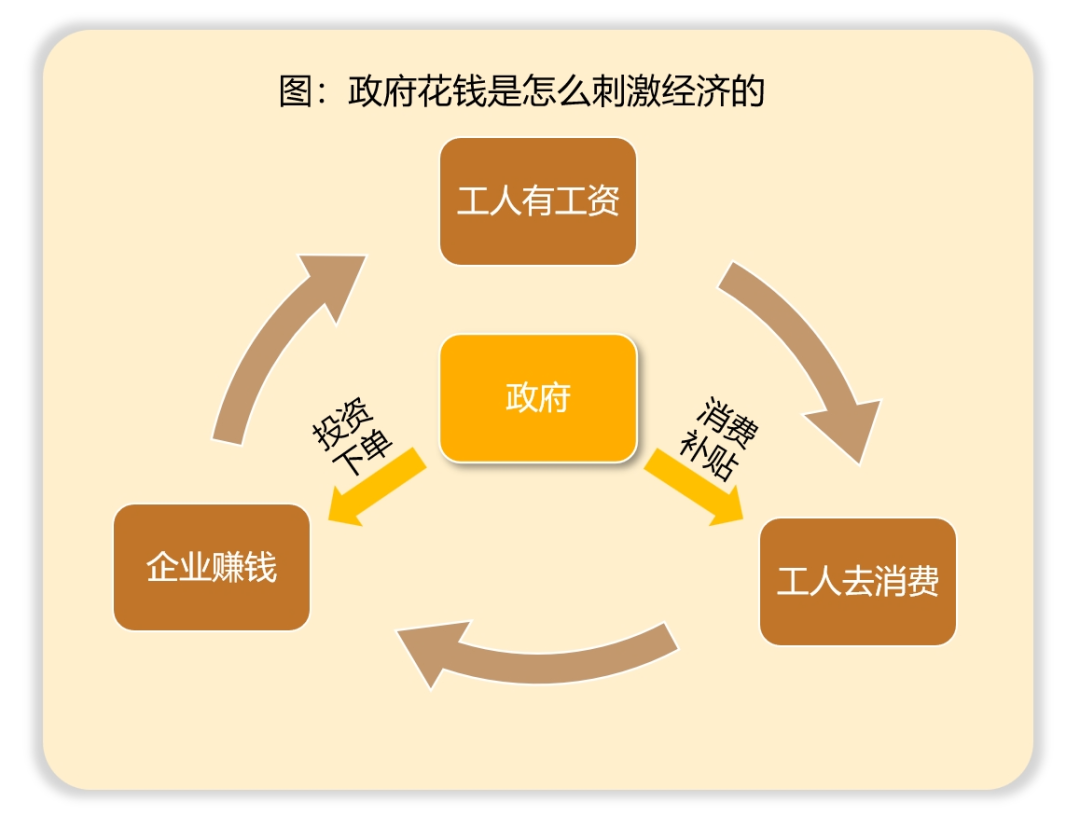

政府适度借钱,去投资、去刺激消费,能快速带动企业和居民挣到钱,促进经济复苏。

政府投资企业/刺激居民消费→企业赚钱→工人有工资→工人去消费→企业赚钱→工人有工资→工人去消费……经济就进入了修复的正向循环。

经济冷清久了,需要有人「率先」花钱,按下经济复苏的「启动键」,政府就承担了这样的角色。

虽然4%的赤字率,突破了20年特殊疫情下的水平,创历史最高,但横向和别的国家比,借的真的不多。美国2024年赤字率5.8%(CBO预测)、日本7.2%(IMF数据)。

只要政府债务规模的增长与经济增长是同步的,政府债务就在一个良性区间。

三如何影响债市投资?

政府发债增加了债券的供给,供给多了,价格就有下跌的压力。

不过,政府债务的规模虽然超过去年,但貌似没有达到市场更高数字的期待,数据公布后,债市反而涨了。

债市最终会走向下跌,取决于央行配合财政发债的力度。如果央行的货币政策宽松,比如适时降准降息,央行向市场投入更多的钱,预计对债市的影响就有限。即使政府发债很多,债市也能很舒适。

往后看,利率大概率会维持低水平,债券的收益或更多依赖利息,资本利得的贡献或降低。

当下3年期AAA级信用债的收益率在2.1%左右,咱们对债基的收益,要平和心态,多从底仓配置的初心出发,按照资金期限安排资金就好~

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国久利稳健配置混合E(OTCFUND|019370)$

$富国优化增强债券E(OTCFUND|018980)$

#投顾交流会##空仓迎接美股暴跌!段永平表示很享受#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。