#均衡投资#$招商匠心优选混合C(OTCFUND|017965)$近年来,由于我国新兴市场特征犹在,难以形成长期共识的主线方向,行业轮动现象越发明显。在此背景下,立足全行业视角,均衡布局高性价比资产的均衡型基金或更适配当前市场。$招商匠心优选混合C(OTCFUND|017965)$#均衡投资#

相较于专注单一行业或主题的基金,均衡型基金在全市场中均衡配置行业和个股,因此,其不过度追求行业景气度,博取短期涨幅,而是更重视长期收益,同时也能够有效弱化单一行业表现不佳的风险,在风格轮动中更能获得较为稳健的超额收益。但事实上,着眼于全行业,从中甄选出优势行业和个股并非易事,对于基金经理的选股能力和能力圈均有较高的要求。

一、行业均衡投资策略:震荡市场中的稳健选择

1.1 行业均衡投资的核心理念与机制

行业均衡投资策略以"不赌方向"为前提,通过广覆盖、低相关性的资产搭配,在分化市场中兼顾成长潜力与稳健底线,正在成为应对震荡市场的更优解。这一策略的核心理念是通过分散投资于不同行业和板块,降低单一行业风险,避免过度依赖某一特定领域的表现。在当前复杂多变的市场环境下,行业均衡策略的价值日益凸显。

行业均衡投资的运作机制主要体现在三个方面:

首先,通过多行业配置实现风险分散。采用全行业均衡配置的组合夏普比率通常在0.8-1.2之间,显著高于单一资产类别的0.4-0.6,这意味着单位风险所获得的超额回报更高。例如,通过将资金分散到消费、医药、金融、科技等多个相关性较低的行业,可以有效降低组合的整体波动性。

其次,利用行业轮动把握结构性机会。在市场风格快速切换的环境下,行业均衡策略能够避免"满仓踏空"的尴尬。以2025年2-3月市场为例,2月计算机行业上涨18.89%而煤炭下跌2.92%,3月则完全反转,计算机下跌2.86%而煤炭上涨8.04%。这种剧烈的板块轮动使得押注单一赛道的风险被放大,而均衡配置则能够通过消费、医药等防御板块对冲,将组合回撤控制在15%安全线内。

最后,通过动态再平衡提升超额收益。季度再平衡机制(偏离度>5%触发调整)可捕捉"均值回归"机会。2015-2024年回测显示,严格执行策略的组合年化收益提升1.2%,最大回撤降低2.8%。这种定期调整机制确保了投资组合不会过度暴露于某一特定行业,同时也能及时把握市场轮动带来的机会。

1.2 行业均衡策略在当前市场环境下的优势

2025年的市场环境复杂多变,行业均衡策略在此背景下展现出显著优势:

应对高波动市场的韧性:2025年全球市场剧烈震荡,标普500一度回撤18.7%,A股创业板波动超25%。在这种高不确定性下,弱相关配置组合(如黄金+新兴债+纳指)表现出较强的抗跌性,最大回撤仅-7.3%,而传统股债均衡组合(50:50)的最大回撤高达-9.8%。这表明在动荡市中,弱相关资产配置能够提供更好的风险保护。

把握结构性机会的灵活性:2025年市场呈现明显的结构性特征,不同行业表现分化严重。行业均衡策略能够在保持整体风险水平相对稳定的基础上,灵活调整各行业配置比例,既不错过科技、新能源等成长赛道的爆发机会,又能在消费、医药等防御性板块中获得稳定收益。

适应经济周期变化的稳健性:在经济周期的不同阶段,不同行业的表现会有明显差异。行业均衡策略能够根据经济周期的变化,动态调整各行业的配置比例,实现"进可攻退可守"的效果。例如,在经济复苏期超配有色金属、化工等周期行业;在经济滞胀期则增加现金+短债的防御配置。

1.3 行业均衡策略的实际应用与实施路径

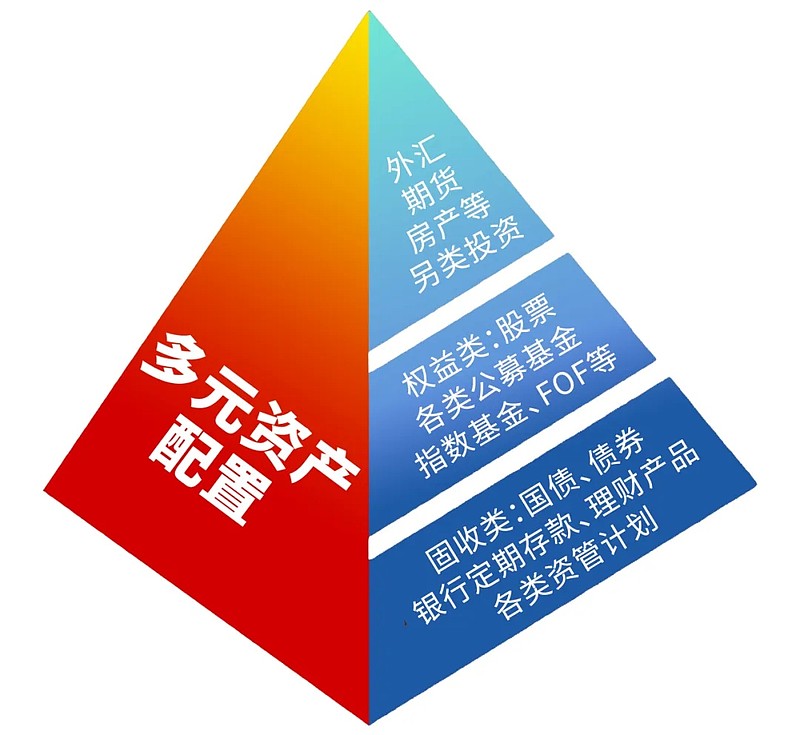

在实际操作中,行业均衡策略的实施可以从以下几个维度展开:

资产配置坐标系构建:

股债基准比例:保守型(3:7)、平衡型(5:5)、进取型(7:3)

全球视野布局:A股(60%)+港股(15%)+美股(15%)+商品(10%)

流动性储备:保留10%-20%现金类资产应对黑天鹅事件

行业配置攻守图谱:

防御堡垒:食品饮料/医药(15%-20%)

成长赛道:新能源/半导体(20%-25%)

稳定器:金融地产(10%-15%)

风险对冲:黄金ETF(5%)+REITs(5%)

再平衡策略实施:

时间触发:季度再平衡

阈值触发:当某行业配置比例偏离目标值超过10%时立即调整

估值触发:根据行业估值水平调整配置比例,低估时增加配置,高估时减少配置

二、招商匠心优选混合C基金深度分析

2.1 基金基本情况与投资策略

招商匠心优选混合C(017965)是一只中风险的混合型基金,成立于2023年5月4日,业绩比较基准为沪深300指数收益率70%+恒生综合指数收益率(经汇率调整后)10%+中债综合(全价)指数收益率20%。

该基金的投资策略体现了典型的行业均衡特征,具体表现在以下几个方面:

首先,资产配置相对均衡。截至2025年6月30日,该基金权益投资占基金总资产的比例为90.55%,其中股票投资占90.55%;固定收益投资占4.97%,其中债券投资占4.97%。这种股债配置比例既保证了一定的进攻性,又保留了部分防御性。

其次,行业分布广泛且分散。从2025年中期报告来看,该基金的行业配置涵盖了房地产、金融、医药、制造业、原材料等多个领域,单一行业占比不超过25%。这种分散化的行业配置有效降低了单一行业风险,体现了"不赌方向"的行业均衡理念。

最后,港股投资比例灵活。该基金可通过港股通机制投资港股,截至2025年6月30日,港股投资金额为57,653,979.89元,占基金资产净值比例为43.59%。相比招商安泰平衡混合(无港股权限)和招商稳健平衡混合(港股仓位≤20%),招商匠心优选混合C的港股配置更为灵活,能够捕捉跨市场机会。

2.2 基金经理李崟的投资风格与管理能力

招商匠心优选混合C的基金经理为李崟,他拥有21年证券从业经验,现任招商基金投资管理一部总监。李崟的投资风格可以概括为"适度均衡"——精选4-5个低相关性行业,避免过度分散导致的组合钝化。

李崟采用"宏观-中观-微观"三维共振策略,重点关注非银保险、医疗和黄金三大方向:保险行业受益于预定利率下调带来的利差损扭转,医药行业聚焦创新药产业链龙头竞争力提升,黄金则作为美元信用体系弱化的对冲工具。这种配置思路与其强调的"适度均衡"理念一致。

从管理业绩来看,李崟管理的招商匠心优选混合自2023年5月成立以来已取得48.98%的总回报,近一年回报高达54.18%。他管理的另一只基金大成高鑫股票A更是表现出色,任职10年又30天总回报高达402.37%,年化回报17.37%,在同类122只基金中排名第1。

李崟管理的几只产品的差异化主要体现在港股配置灵活度上。相较于招商安泰平衡混合(无港股权限)和招商稳健平衡混合(港股仓位≤20%),招商匠心优选混合可通过最高10%的港股仓位捕捉跨市场机会。这种设计在2024年恒生指数反弹阶段贡献了超额收益,也体现基金经理的全球资产视野。

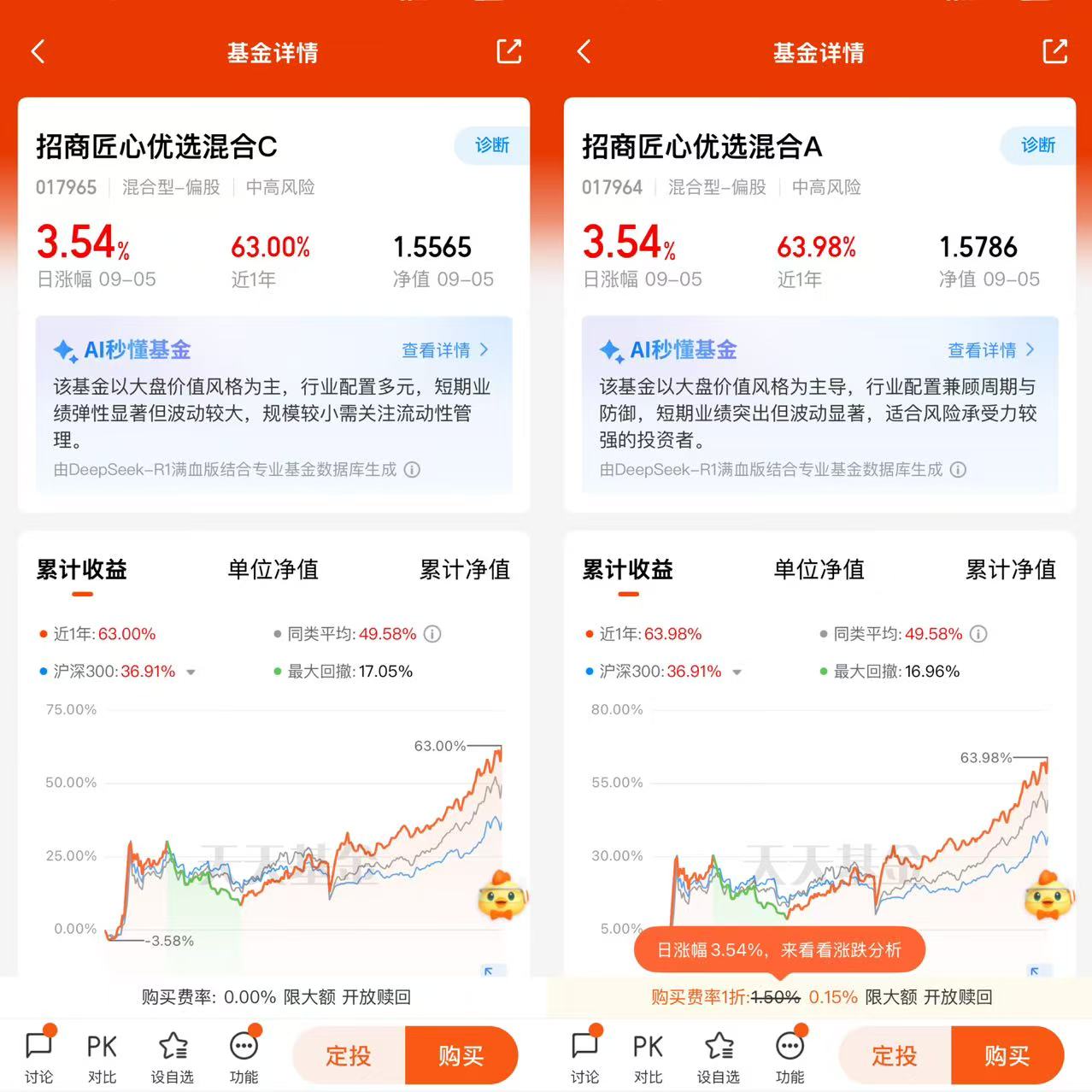

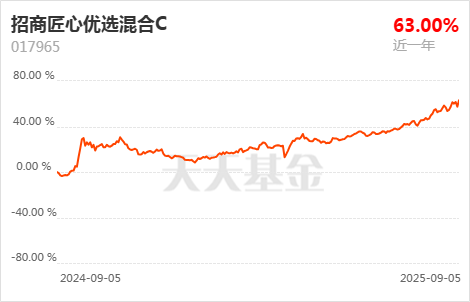

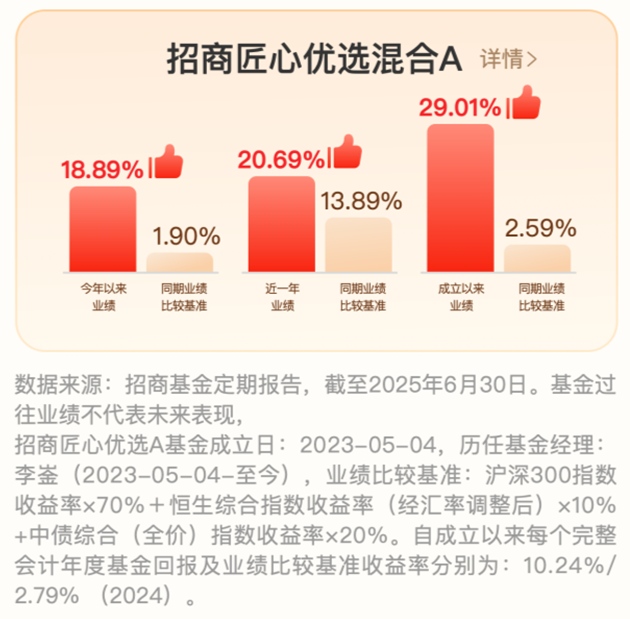

2.3 基金业绩表现分析

招商匠心优选混合C基金的业绩表现十分亮眼,尤其是在2025年以来的市场环境中:

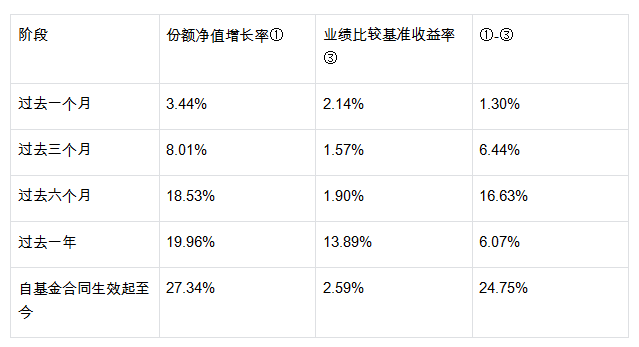

短期业绩突出:2025年1月1日至6月30日期间,该基金C类份额净值增长率为18.53%,同期业绩基准增长率为1.90%,超额收益高达16.63%。这一表现远高于同类平均水平,体现了基金经理较强的选股和行业配置能力。

中期表现稳健:截至2025年6月30日,该基金近一年份额净值增长率为19.96%,同期业绩基准增长率为13.89%,超额收益为6.07%。这表明该基金在过去一年中不仅取得了良好的绝对收益,还实现了显著的超额收益。

长期表现优异:自2023年5月4日基金成立起至2025年6月30日,该基金份额累计净值增长率为27.34%,同期业绩基准增长率为2.59%,超额收益高达24.75%。这一长期表现证明了基金经理的投资策略具有可持续性和有效性。

从分阶段表现来看,该基金在不同时间维度上均表现出色:

数据来源:招商匠心优选混合C 2025年中期报告

2.4 基金持仓结构与行业配置分析

招商匠心优选混合C的持仓结构和行业配置充分体现了行业均衡投资的理念:

持仓集中度分析:截至2025年6月30日,该基金前十大重仓股占基金资产净值的比例相对分散,单个股票占比最高不超过7.08%(华润置地)。这种分散化的持仓结构有效降低了单一股票风险,体现了"不赌个股"的投资思路。

行业配置分析:该基金的行业配置广泛且分散:

1. 房地产:占比14.62%,主要包括华润置地、越秀地产等

2. 医药生物:占比12.59%,主要包括恒瑞医药、信达生物等

3. 非银金融:占比7.98%,主要包括新华保险、中国人寿等

4. 有色金属:占比5.97%,主要包括赤峰黄金、山东黄金等

5. 制造业:占比5.96%,主要包括三一重工、金风科技等

这种行业配置既考虑了不同行业的成长性,又兼顾了防御性和稳定性,体现了行业均衡投资的核心理念。

港股投资特点:该基金的港股投资主要集中在房地产、金融、医药等领域,如华润置地、中国海外发展、信达生物等。这种港股配置策略在2024年恒生指数反弹阶段贡献了超额收益,也体现了基金经理的全球资产视野。

2.5 基金风险收益特征与风险控制能力

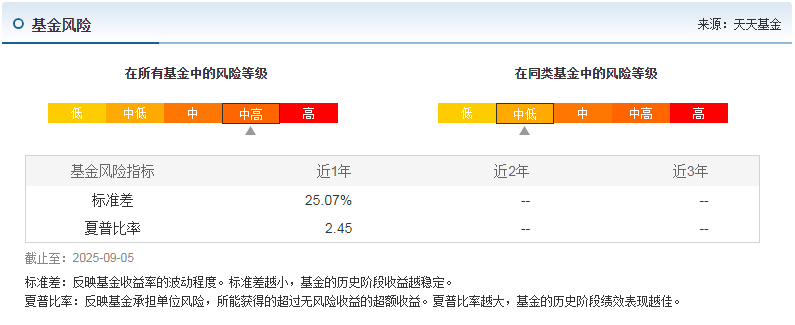

招商匠心优选混合C作为一只偏股混合型基金,预期收益和预期风险高于货币市场基金和债券型基金。从实际风险指标来看:

波动性分析:截至2025年9月3日,该基金近1个月波动率为13.74%,近3个月波动率为24.19%,近6个月波动率为36.26%,近12个月波动率为60.27%。这表明该基金的波动性相对较高,符合其偏股混合型基金的产品定位。

最大回撤控制:该基金的最大回撤控制能力较强,基金经理李崟管理的产品如大成高鑫股票A近三年最大回撤仅为-12.39%,在同类基金中表现优异。虽然招商匠心优选混合C近一年最大回撤17.05%,从其行业分散的配置策略来看,应该具有较好的回撤控制能力。

夏普比率分析:夏普比率是衡量基金风险调整后收益的重要指标。截至2025年6月30日,招商匠心优选混合C近一年夏普比率为2.45,位于同类可比基金前14%。这表明该基金在承担单位风险的情况下获得的超额收益较高,风险调整后收益表现优异。

风险控制措施:该基金的风险控制主要通过以下几个方面实现:

1. 行业分散:投资于多个相关性较低的行业,降低单一行业风险

2. 个股分散:前十大重仓股占比相对分散,单个股票占比不超过7.08%

3. 动态调整:根据市场环境变化,及时调整行业和个股配置

4. 港股配置:通过港股通机制投资港股,实现跨市场风险分散

2.6 基金在业绩驱动和把握结构性机会方面的表现

招商匠心优选混合C在业绩驱动和把握结构性机会方面表现出色,主要体现在以下几个方面:

资产配置贡献:报告期内,该基金权益仓位保持稳定,获得了一定的绝对收益和相对收益,主要来源于资产配置上保持了较高的港股仓位。港股市场在2025年上半年表现强劲,恒生指数一季度上涨超过15%,这为基金贡献了可观的收益。

行业选择贡献:行业配置上超配的有色金属、医药、非银金融等获得了较好收益。例如,有色金属板块中的赤峰黄金、山东黄金,医药板块中的恒瑞医药、信达生物,非银金融板块中的新华保险、中国人寿等个股均表现良好。

个股选择贡献:该基金在个股选择上也表现出较强的能力,如持有华润置地、越秀地产等地产股,三一重工等制造业龙头,这些个股在2025年上半年均有不错的表现。

结构性机会把握:李崟在2025年重点关注非银保险、医疗和黄金三大方向,这些领域在2025年的市场环境中均表现出色。同时,该基金还通过港股通机制投资港股,把握了港股市场的结构性机会。

动态调整能力:该基金能够根据市场变化及时调整持仓结构。例如,在2025年一季度增持电子、有色金属、医药等行业,减持交运、煤炭等行业公司。这种灵活的调整策略帮助基金在市场波动中把握结构性机会,规避潜在风险。

三、行业均衡投资策略与招商匠心优选混合C的适配性

3.1 基金策略与行业均衡理念的契合度

招商匠心优选混合C的投资策略与行业均衡投资理念高度契合,主要体现在以下几个方面:

不押注单一赛道:该基金作为全市场选基产品,不押注单一赛道,严格执行"行业竞争力+盈利预期"双因子选股模型。这与行业均衡投资"不赌方向"的核心理念完全一致。

行业分散配置:该基金的行业配置广泛且分散,涵盖房地产、医药生物、非银金融、有色金属、制造业等多个领域,单一行业占比不超过15%。这种分散化的行业配置有效降低了单一行业风险,体现了行业均衡投资的核心理念。

低相关性资产搭配:该基金通过配置房地产、医药、金融、科技等相关性较低的行业,构建了一个具有较强抗跌性的投资组合。这种低相关性资产搭配是行业均衡投资策略的重要组成部分。

动态再平衡机制:该基金能够根据市场变化及时调整行业配置比例,如在2025年一季度增持电子、有色金属、医药等行业,减持交运、煤炭等行业公司。这种动态再平衡机制是行业均衡投资策略获取超额收益的关键。

3.2 基金在行业均衡策略实施中的优势与特点

相比于其他采用行业均衡策略的基金,招商匠心优选混合C具有以下几个明显优势:

港股配置灵活度高:该基金可通过港股通机制投资港股,港股仓位最高可达10%,能够捕捉跨市场机会。这种设计在2024年恒生指数反弹阶段贡献了超额收益,也体现基金经理的全球资产视野。

基金经理经验丰富:基金经理李崟拥有21年证券从业经验,管理过多只采用均衡策略的基金,如大成竞争优势A、大成策略回报A等,这些基金在他的管理下均表现出色。

投资方法论成熟:李崟采用"宏观-中观-微观"三维共振策略,精选4-5个低相关性行业,避免过度分散导致的组合钝化。这种成熟的投资方法论为基金的长期稳定表现提供了保障。

产品设计差异化:该基金在股债配置上相对灵活,权益仓位可在60%-95%之间调整,能够根据市场环境变化灵活调整风险暴露。这种灵活的产品设计使其在不同市场环境下都能保持竞争力。

3.3 基金在不同市场环境下的适应性

招商匠心优选混合C由于采用行业均衡策略,在不同市场环境下都具有较强的适应性:

在震荡市场中的表现:在2025年上半年市场波动加剧的环境下,该基金表现出较强的韧性,C类份额净值增长率为18.53%,同期业绩基准增长率为1.90%,超额收益高达16.63%。这表明该基金在震荡市场中能够有效控制风险,把握结构性机会。

在牛市中的表现:在市场整体上涨的环境中,该基金能够通过增加高弹性行业的配置比例,如科技、新能源等,获取较高的收益。李崟认为,虽然市场风险偏好上升,但需关注三个核心目标:绝对收益、超额收益及行业相对回报。

在熊市中的表现:在市场整体下跌的环境中,该基金可以通过增加防御性行业的配置比例,如医药、消费等,降低组合的整体回撤。李崟在中小盘估值高企时的风控意识也较强,能够提前布局防御性资产。

在结构性行情中的表现:在市场呈现明显结构性特征的环境下,该基金能够通过灵活调整行业配置,把握热点板块的投资机会。例如,在2025年上半年,该基金超配的有色金属、医药、非银金融等行业均表现良好。

四、结论

行业均衡投资策略以其"不赌方向"的核心理念和广覆盖、低相关性的资产搭配方式,正在成为应对震荡市场的更优解。这一策略通过分散投资降低单一行业风险,利用行业轮动把握结构性机会,通过动态再平衡提升超额收益,能够在分化市场中兼顾成长潜力与稳健底线。

招商匠心优选混合C基金作为采用行业均衡策略的代表性产品,在基金经理李崟的管理下表现出色。该基金通过合理的资产配置、广泛的行业覆盖、灵活的港股投资和严格的风险控制,实现了较好的风险调整后收益。李崟采用的"宏观-中观-微观"三维共振策略和"适度均衡"的行业配置理念,为基金的长期稳定表现提供了保障。

在当前复杂多变的市场环境下,行业均衡投资策略和采用该策略的基金产品如招商匠心优选混合C,能够帮助投资者在控制风险的同时把握市场机会,是中长期资产配置的优质选择。投资者可根据自身风险偏好和投资目标,合理配置此类产品,并采用长期持有、分批建仓、定期再平衡等策略,以获取更好的投资体验和回报。@招商基金