#均衡投资# $招商匠心优选混合C(OTCFUND|017965)$ 对于绝大多数投资者而言,准确地判断与把握经济周期的各个阶段非常困难,追逐经济周期性波动带来的反倒可能带来负收益,身边也没有非常可靠的投资达人。这时可考虑着重配置均衡的产品,或者至少以均衡产品作为基金组合的底仓来平滑持有体验。

《道德经》里有一句话,“流水不争先,争的是滔滔不绝。”这也许在说均衡基金吧。均衡基金不争做市场业绩最佳,而是稳扎稳打,追求超越业绩比较基准的投资回报。

均衡基金的优势:

1. 均衡配置,弱化了行业和风格风险。

一方面,均衡基金不重压单一行业,多行业均衡配置,因此不太容易错过很大的市场机会,弱化了行业风险。另一方面,均衡基金不挑市场风格,尤其在市场风格加速轮动的环境中,均衡配置能够带来相对更好的投资体验。

2. 精选个股,注重企业内在价值。

均衡基金从多行业中精选个股,关注企业内在价值增长、竞争优势、商业模式等关键要素,争取选出行业内性价比高的优质公司。

3. 不跟风不追热点,淡化短期择时风险。

在组建投资组合寻找最优解时,有些人追求预期收益最大化,有些人追求更高的风险收益比,均衡基金一般是后者,它不盲目追求市场热点,较少做大幅度的仓位调整,因此也能较好地淡化短期择时风险。

一、当前A股市场特征:分化与轮动加剧

1. 市场结构性分化显著

2025年A股市场呈现出明显的结构性分化特征。根据申万行业数据,截至2025年8月5日,地面兵装、游戏等细分行业涨幅超80%,而煤炭、酒店餐饮等跌幅超9%。这种分化在不同时间维度上表现尤为突出:

月度维度:行业轮动强度在2月底创下2012年以来历史新高,各月涨幅、跌幅前五的行业几乎都在轮换,且毫无规律可言。

季度维度:2025年Q1科技股领涨,Q2周期股表现亮眼,Q3则转向低空经济、AI算力等新兴领域,市场热点快速切换。

年度维度:2025年上半年有色金属以15.93%的涨幅位居第一,而房地产跌幅达到6.45%,首尾差距高达22.39个百分点。

2. 轮动机制复杂化

当前市场轮动的驱动因素已从传统的经济周期转向多元化的政策、技术和资金博弈:

政策驱动:低空经济、AI算力、军工等三大主线受益于政策支持,成为资金追逐的核心赛道。

技术迭代:半导体国产替代、AI商业化等技术进步推动相关行业快速轮动。

资金博弈:当某个板块涨幅过大、估值过高时,资金容易获利了结,转而寻找低位板块进行轮动,导致热点频繁切换。

市场呈现"螺旋式震荡上行"特征 ,结构性机会增多,但获取难度也相应提高。2025年1-2月经济数据显示,规模以上工业增加值同比增长5.9%,社会消费品零售总额增长4.0%,固定资产投资增长4.1%,均指向经济温和复苏趋势。然而,房地产开发投资同比下降9.8%,显示地产行业仍处于调整周期,加剧了市场分化。

二、行业均衡投资的理论基础与实践方法

1. 理论基础

行业均衡投资的核心理论基础是风险分散原则与不完全市场假说。其核心思想是通过分散投资于多个行业,在不增加单一行业风险的前提下,提高整体组合的风险收益比。具体而言:

风险分散:不同行业的股票往往具有不同的风险收益特征和周期性,通过均衡配置可以在一定程度上降低单一资产带来的风险,实现"不把所有鸡蛋放在一个篮子里"的管理原则。

市场不确定性:基金经理的能力圈有限,无法准确预测所有行业的发展趋势,均衡配置能避免过度依赖少数几个行业的判断失误。

中长期价值:均衡策略注重长期价值投资,而非短期热点追逐,通过持有具备长期成长潜力的行业和公司,获取稳健回报。

2. 实践方法

行业均衡投资在实践中主要通过以下几种方法实现:

广覆盖低相关性:覆盖消费、科技、周期、金融等10个以上申万一级行业,单一行业权重严格控制在20%以内,避免押注单一赛道的风险。

动态再平衡机制:当某一板块短期涨幅过大时主动减持,同时增配被低估的资产,通过"均值回归"逻辑实现收益增强。

哑铃策略:一端布局高股息红利资产(如能源、金融板块),另一端重仓高成长科技股(如AI、人形机器人),两类资产呈现显著负相关性,组合波动率有望下降。

"三观共振"框架:自上而下分析宏观经济,自中而上研究行业趋势,自下而上精选个股,寻找宏观、中观、微观三方面共振的投资机会。

在复杂多变的金融市场中,我们如何在追求收益的同时有效控制风险,实现资产的稳健增长,一直是投资领域的重要课题。随着居民财富的增加和理财意识的觉醒,构建科学合理的投资组合成为众多投资者的共同选择。在众多投资工具中,$招商匠心优选混合C(OTCFUND|017965)$基金以其全行业配置、持仓均衡以及长期业绩更佳等特点,成为了众多投资者眼中的“定海神针”。

三、招商匠心优选混合C基金的详细分析

1. 基金基本信息

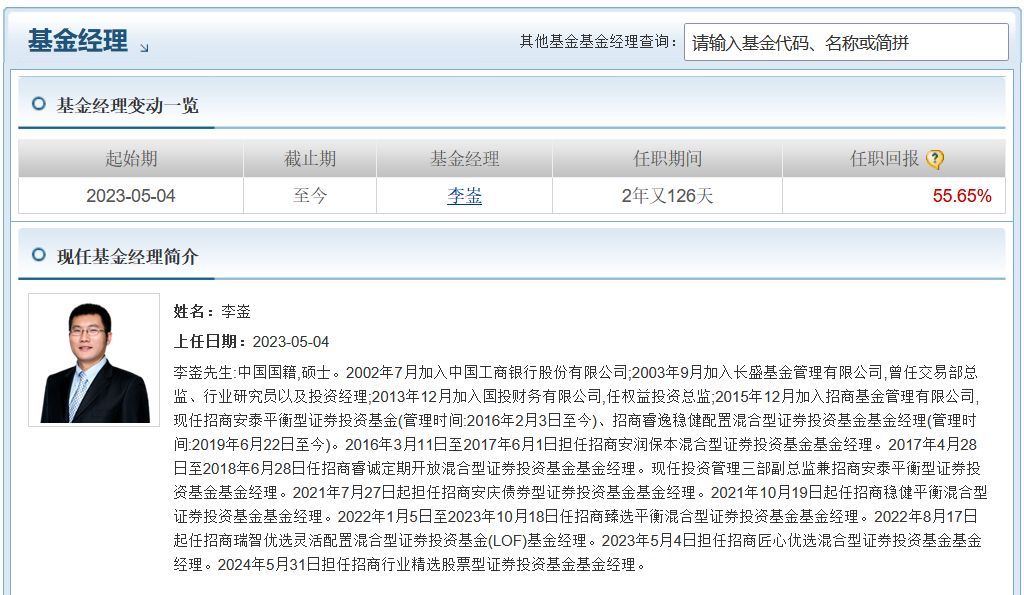

招商匠心优选混合C(017965)作为一只践行均衡投资理念的基金产品,通过基金经理李陨的"三观共振"框架和"上下左右"策略,在震荡市中表现出色。

2. 投资理念与策略

招商匠心优选混合C的核心投资理念是"不赌方向"的行业均衡配置 ,通过"三观共振"框架和"上下左右"策略实现:

"三观共振"框架:宏观(经济周期)、中观(行业景气度)、微观(个股估值)三方面共振的投资机会,寻找既符合宏观方向,又符合中观产业趋势,微观上业绩能逐渐兑现的标的。

"上下左右"策略:自上而下和自下而上相结合,左侧的战略等待和右侧的战术景气相结合。

自上而下:根据宏观经济所处阶段,决定大类资产配置比例和结构,以及中观行业选择。

自下而上:通过"对企业未来现金流进行估算+公司ROE+目前所处周期位置"的三维一体分析,精选优质个股。

左侧战略等待:战略性布局具备价值增长空间的资产,即使市场暂时不认可。

右侧战术景气:在资产处于景气度向上阶段时进行战术性配置。

基金经理李陨强调两个"尽量不偏离"原则:一是不要和行业基准的偏离度太大,如银行板块市值占比大,配置比例就相应较高;二是行业配置尽量不会偏离市场共识特别远。

3. 持仓结构与行业分布

截至2025年6月30日,招商匠心优选混合C的持仓结构如下:

资产配置:股票资产占比91.42%,债券资产5.45%,现金资产2.66%,其他资产0.47%。

行业分布:制造业32.01%,采矿业10.55%,金融业3.72%,房地产业2.80%,其他行业合计1.70%。

重仓股情况:前十大重仓股包括赤峰黄金(5.97%)、三一重工(5.96%)、恒瑞医药(5.94%)、金风科技(3.15%)、新华保险(2.79%)等,合计占比约35%。

值得注意的是,基金采用证监会行业分类标准,而非申万一级行业分类。若按申万一级行业细分,单一行业权重可能控制在20%以内,符合均衡配置原则。例如,2025年Q2末制造业和采矿业合计占股票资产的42.56%,但若细分至医药生物、机械设备、有色金属等子行业,则各子行业权重均不超过20%。

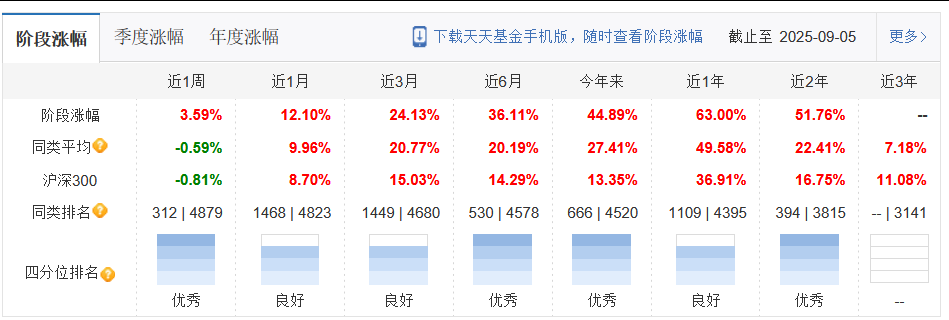

4. 业绩表现与风险控制

近半年:净值增长率36.11%,排名530/4578,超越同类平均20.19%。

近一年:净值增长率63.00%,排名1109/4395,超越同类平均49.58%。

今年以来:净值增长率44.89%,排名666/4520,超越同类平均27.41%。

成立以来:净值增长率55.65%,排名156/7179,超越同类平均2.59%。

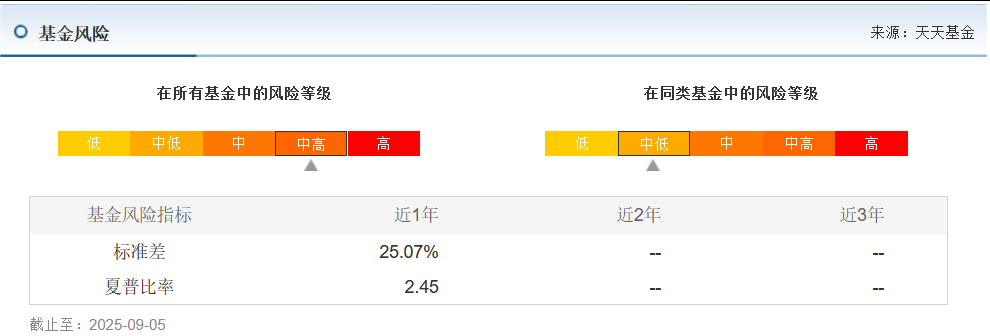

在风险控制方面,该基金表现优异:

波动率:近一年标准差为25.07%,显著低于偏股混合型基金平均波动水平。

回撤控制:基金近一年最大回撤为-17.05%,优于同类平均水平,证明了均衡配置的有效性。

夏普比率:近一年夏普比率达2.45,比86%的同类表现都要优秀,表明在承担单位风险的情况下,能够获得较好的超额收益。

基金经理李陨的业绩特点:其管理的多只基金在不同市场环境下表现稳健。招商安泰平衡混合近3年回报率为44.77%,排名同类前3%;招商睿逸稳健配置混合近三年回报37.64%,排名同类前8%。然而,李陨早期管理的招商安泰平衡混合在2015-2016年曾出现回撤超过-50%的情况,显示其投资风格随市场环境有所调整。

四、基金经理李陨的管理能力分析

1. 投资风格与能力圈

李陨是一位具有17年以上投研经验的基金经理,其投资风格具有以下特点:

均衡配置:坚持股债均衡策略,旗下管理的基金权益仓位稳定在50%左右,但招商匠心优选混合C股票仓位高达90%以上,显示其在不同产品间采取差异化策略。

价值投资:注重企业内在价值,强调"好价格"比"好资产"更重要,擅长把握具有"预期差"的公司机会。

左侧投资:约三分之二的资产属于战略性左侧投资,提前布局具备价值增长空间的资产。

右侧景气:约三分之一的资产属于战术性右侧景气投资,配置处于景气度向上阶段的资产。

李陨的能力圈主要集中在制造业、采矿业、金融业和医药生物等领域,通过持续调研和与专家交流,不断加深对这些行业的认知。

2. 动态调仓能力

李陨展现出较强的动态调仓能力,能够根据市场环境变化灵活调整持仓:

2024年Q4:大幅增持房地产板块至29.16%,同时减持煤炭石油等高股息类个股,基于对房地产政策放松的预期。

2025年Q2:减持房地产至2.8%,同时加仓黄金、医药等高景气领域,体现对市场变化的敏锐判断。

衍生品对冲:通过国债期货对冲利率风险、股票期权锁定收益,2025年Q2市场波动期间,通过买入看跌期权对冲50%的股票仓位风险,在净值回撤仅3%的情况下保留后续反弹收益空间。

3. 团队支持与公司资源

招商基金为李陨提供了强大的投研支持:

投研团队规模:截至2025年,招商基金拥有近百名基金经理,远超行业平均的24.3人,团队规模优势明显。

管理经验:基金经理平均任职年限5.20年,最大任职年限达15.20年,投研团队经验丰富。

管理效率:团队人均管理资产98.30亿元,人均管理产品数3.66只,投研资源高效利用。

五、行业均衡投资与招商匠心优选混合C的实证分析

1. 均衡策略在分化市场中的有效性

在2025年A股市场分化和轮动加剧的背景下,均衡策略展现出明显优势:

分散风险:通过覆盖多个行业,避免单一行业大幅回调带来的净值损失。例如,2025年Q3科技股大幅上涨时,基金虽未完全跟上,但通过黄金、医药等配置保持了稳健收益。

捕捉轮动:动态再平衡机制使基金能够捕捉不同阶段的行业轮动机会。2025年Q2减持计算机、医药等短期获利较大的个股,转而加仓受益于设备更新周期的三一重工等,显示出对轮动的精准把握。

降低波动:基金通过买入看跌期权对冲50%的股票仓位风险,使组合波动率显著低于同类产品。

2. 招商匠心优选混合C的超额收益来源

该基金的超额收益主要来自以下几个方面:

行业配置:在黄金、医药等表现较好的行业中适度超配,如2025年Q2末采矿业占10.55%,制造业占32.01%,合计42.56%,但细分至子行业后符合均衡原则。

个股选择:精选高ROE、低估值标的,如恒瑞医药(ROE连续5年超15%)、万华化学等,通过个股选择获取超额收益。

衍生品对冲:利用股指期货对冲系统性风险,2024年Q3市场下跌期间,对冲操作使基金净值回撤幅度比中证800指数低4.2个百分点,有效保护了投资者利益。

3. 与其他投资策略的对比

与单一行业投资策略相比,招商匠心优选混合C的均衡配置策略在风险控制方面优势明显:

单一行业策略:如重仓AI概念基金的投资者在2025年Q2面临20%的回调风险,而该基金通过分散配置避免了此类风险。

高股息策略:如all in高股息股票的投资者错过了创新药等成长板块的反弹行情,而该基金通过均衡配置实现了"东方不亮西方亮"的效果。

价值投资:传统价值投资者可能因过度集中于低估值板块而错失新兴行业机会,而该基金通过"三观共振"框架实现了价值与成长的平衡。

行业均衡投资在当前分化和轮动加剧的A股市场中具有显著优势,能够有效分散风险、平滑波动,为投资者提供较好的持有体验。招商匠心优选混合C作为一只践行均衡投资理念的基金产品,通过基金经理李陨的"三观共振"框架和"上下左右"策略,在震荡市中表现出色,近一年净值增长率达63.00%,显著超越同类平均49.58%的水平。

A股市场震荡明显加剧,热点切换加快。当市场乱花渐欲迷人眼时,均衡风格的基金或许可以带来更好的投资体验。从行业上来看,均衡风格的基金一般行业覆盖性较强,不会押注单个板块或赛道,从风格上来看,通常价值和成长都有布局。特别是在风格极致、轮动剧烈的市场环境中,均衡风格的基金优势会更加明显。招商匠心优选混合C在优势赛道中均衡布局,让我们的投资从此不再过度“纠结”!

在当前"政策驱动产业升级"的宏观背景下,招商匠心优选混合C通过股债动态平衡、跨市场布局、精细化风控三大支柱,有望成为穿越牛熊周期的核心配置工具。

最后,回到我们的投资初心来,财富增长的关键不在于短时间内的输赢,而在于长期能否持续复利,所谓“慢慢变富”才是正道。配置均衡基金是应对分化市、结构市的一种好策略,享受投资收益的同时有效降低基金净值波动,平滑的持有体验更能拿得住基金,“执着于在长跑中胜出”。@招商基金