但凡涉及到真金白银,必然有人欢喜有人忧,股市就是真实的写照!

今天上午,重仓创新药的小伙伴懵圈了。隔夜有外媒报道称,美正计划对中国药品(尤其是实验性药物)实施严格限制,导致港股生物医药板块剧震。而看好科技题材的小伙伴却笑了,布局AI基础设施的甲骨文隔夜大涨,带动光模块、人工智能、港股通云计算、科创芯片等题材涨幅领先。

司令以为,题材短线起伏实属正常,首先要有一颗坚定的心,才不至于被轻易颠簸下车。当然,不被各种信息打扰的前提是:“牛还在吗”、“牛走到了哪一步”?

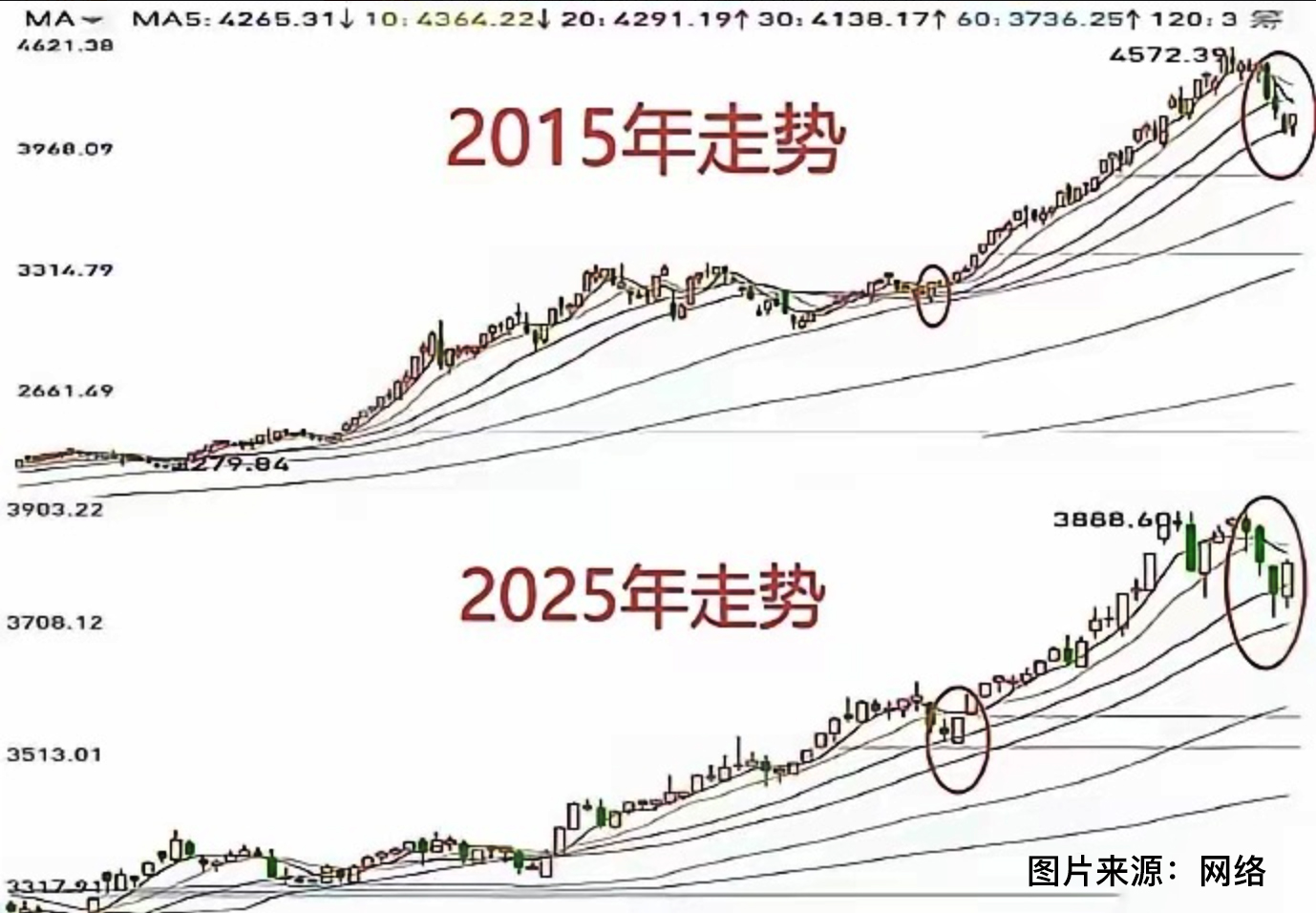

有人翻出了2015年上证指数K线走势,对比今年觉得很像!并且还推算,2015年阶段见顶之后又涨了600点才筑顶,以此参照本轮行情差不多能到4400点。

华创证券整理了2008-2021年四轮牛市期间,7万篇主动偏股基金季报的“投资策略和运作分析”,从中提炼出了10大牛市思维!

司令上篇解读了其中5大牛市思维,今天打算借着对比2015年创业板牛市,继续解读剩下的一半。一起来看下,本轮牛市行情有何不同?为何历史不会简单地重复?

思维6:把握主线,每轮牛市都有明显的产业主线和领涨旗手

每轮牛市都伴随着鲜明的产业主线和“牛市旗手”,这些领涨板块往往反映了当时的宏观政策、技术变革和经济转型方向。尽管每轮牛市的宏观背景各有差异,但资金始终高度聚焦于景气度更高、增长确定性更强的产业方向。

解读:2013-2015出现多个主线轮流领涨的情况,起先是手游、影视;随后在制度创新和政策红利驱动下,上海自贸区主题表现突出;2014年四季度,大金融板块大幅上涨带动指数突破;2015年上半年,在流动性宽松背景下,“互联网+”、“中国制造2025”等成长风格重新演绎。

本轮行情至今,虽然热点杂乱,但较持续性的主线有两条,其一是港股创新药,其二是围绕AI方向。从过往经验来看,如果牛市初期业绩兑现偏弱,牛市中期往往会休整,而牛市后期成长主线的确定性更高,大概率有第二波上涨。眼下的创新药和AI,正是处于业绩验证阶段。

思维7:分清“讲故事”和“看业绩”,不同牛市驱动力之下赚的钱不一样

在不同的牛市阶段,投资逻辑的核心驱动力决定了市场偏好的本质差异。当宽松流动性主导时,市场更倾向于追逐宏大叙事与政策主题,呈现“拔估值”特征;当经济复苏和企业盈利增长推动时,核心在于业绩的兑现,市场往往更聚焦基本面的改善、行业景气度验证和估值匹配度。

解读:2013-2015年,正处于经济增速下行背景下,业绩兑现偏弱,上涨驱动逻辑源于流动性溢价和情绪博弈。比如手游主题,2013年启动时业绩兑现仍然较弱,ROE仍在持续下行,直到2015年第二波上涨时才开始有小幅业绩兑现。眼下,医药行业的业绩和ROE明显好转,而AI题材业绩验证更多要看应用是否落地,下阶段题材行情可以重点观察高景气度行业。

思维8:尊重市场、勇于修正,投资是在不确定性中持续优化决策

市场大多数时间是正确的,其演变往往会超出很多人的预期。优秀的基金经理都曾在报告中坦承,一旦对市场风格、行情节奏或主线变化的判断出现偏差时,关键在于能够适时调整组合结构。

解读:有些人今年牛市上半场,可能没有抓牢热门题材,如今涨多了也不敢追了!司令觉得,同样要抛弃这种“恐高”心里,去更快适应市场的变化,下半场“估值提升-基本面验证”逻辑转换中,业绩和ROE实实在在提升的行业,当短线出现震荡时依然值得布局。

思维9:牛市会重塑估值体系,但最终仍需警惕“伪成长”并回归基本面

对于新兴产业来说,传统的市盈率、市净率等估值方法,在牛市中往往“失灵”,反映了市场对于新商业模式和未来成长潜力的认可。但是,也要避免“伪成长股”,在泡沫中寻找真正兑现业绩、具有长期核心竞争力的“真成长”公司。

解读:回顾2013-2015年行情,如果在游戏题材第一波高峰时追高,之后的回撤幅度也是相当惊人,背后就有基本面未能跟上的原因。而且就算是同一板块内,个股走势也是比较分化。司令觉得,如果看准了某个行业又不擅长选股,不如交给ETF或场外指数基金,至少能够确保该板块平均以上水平。

思维10:优质公司的定义不变,但对“好价格”的要求不断提升

“好公司”不等于“好股票”,“好公司”也需要“好价格”,在经历了估值大幅提升后,即使是优质公司的股价,也已经隐含了过于乐观的预期。当一种风格或一类资产的“抱团”演绎到极致、估值严重透支时,往往就离风险不远了。

解读:创业板指于2015年6月份,创下阶段4037高点之后,开启了一路震荡下跌模式,直至2018年底,幅度可谓是腰斩再腰斩。从当时预警信号来看,即使是业绩兑现明显偏弱的行业,也获得了相当可观的估值溢价。

慢牛与快牛,底层演绎逻辑有何不同呢?慢牛风格之间的差异主要来自业绩,快牛风格之间的差异很大一部份来自估值。从上证指数表现来看,或许验证了本轮大多数板块依然是慢牛,但是创业板50、科创50,以及少数题材短线快速上涨,恰恰又验证了快牛存在的逻辑。

宽基作为底仓,搭配行业指数进攻,或许能完美融合“快与慢”。

以上是司令借助2013-2015年行情,继续探讨的牛市思维。如果非要一个答案,那就是“牛还在”,并且“结构牛”能否切换到“轮动牛”仍待观察。

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。

@天天基金创作者中心 #甲骨文飙涨近36%:云业务狂暴增长##创作扶持计划# #史上最薄iPhone来了 !果链影响几何?# #百辩基民秀之开诊吧# #指数操盘手集结令# $华宝创业板人工智能ETF发起式联接C(OTCFUND|023408)$ $富国创业板人工智能ETF发起式联接C(OTCFUND|024663)$ $天弘创业板ETF联接C(OTCFUND|001593)$ $中欧中证港股通创新药指数发起C(OTCFUND|021760)$ $博时恒生医疗保健ETF发起式联接(QDII)C(OTCFUND|014425)$