近年来,市场利率不断走低,随着五大行一年期存款利率跌破1%,靠吃利息“躺赚”的日子一去不返;而近期,股市8月快速冲上3800点后进入震荡期,市场波动肉眼可见地加大。

此时此刻,“固收+”基金(指偏债混合、一级债基、二级债基,下同)的关注度持续升温。这类债券打底,辅以少量股票等权益类资产的组合,既能构建相对稳健的投资防线,又能通过适度参与捕捉上涨的机会,适合风险偏好低,但又希望分享股市上涨的投资者。

Choice统计显示,截至9月5日,全市场1667只(只含主代码,下同)“固收+”基金近一年正回报的有1658只,占比99.46%。其中有591只近一年收益率超10%,广发基金以27只的数量居于行业第一。

事实上,在“固收+”领域广发基金聚集了一批极具实力且深受投资者认可的基金经理,好几位都是我长期跟踪和关注的,张雪就是其中一位。

(广发基金 张雪)

老读者可能有印象,我在2019年时就介绍过张雪,当时她还在摩根士丹利华鑫基金,2021年张雪转会广发基金,我也是一路跟随和关注。

张雪是金融科班出身,2006年从中央财经大学毕业后,主要在银行和基金公司从业。在北京银行工作期间广泛参与多种资产的交易和投研业务,涉足人民币债券、外币债券、外汇、衍生品等资产类型和多个市场。

2014 年张雪转行到基金行业,当年底开始管理公募产品,当时主要以一级债基、二级债基和中长期纯债型基金为主。2021年12月加入广发基金,担任混合投资部副总经理,次年3月陆续接手管理“固收+”基金(包括二级债基和偏债混合型基金等),当前共管理5只基金,各有特色。

表1:张雪旗下五只基金类型和投资范围

不同产品的差异度主要体现在产品定位、投资范围(A股还是AH)和仓位高低等维度,下面,我们就依次介绍下。

高波先锋——广发价值回报混合

张雪自2022年3月15日起管理广发价值回报(A类004852;C类004853),这是她加入广发之后管理的第一只基金。

根据基金投资范围和实际管理情况,广发价值回报是一只股票仅可投A股的高波股债混合型基金。合同要求,基金的股票仓位不得超过40%,同时未对可转债仓位进行规定。

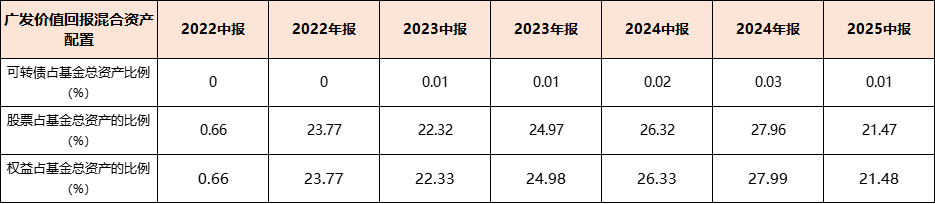

从实际操作来看,广发价值回报混合大部分时间的权益占比均处于20%-30%之间(仅2022年中报基于对市场的预判选择低仓位),并且在权益资产配置上,以股票为主,可转债配置极低。对比张雪管理的其他产品,广发价值回报混合是权益仓位可配置及实际配置比例最高的一只。

表2:广发价值回报自张雪管理以来的资产配置情况

数据源于:Choice,过往数据不代表未来,基金投资需谨慎

高仓位赋予了业绩弹性更多的可能。Choice数据显示,截至9月5日,广发价值回报混合A年内收益率5.76%,近一年收益率17.52%,各阶段均跑赢业绩比较基准。

表3:广发价值回报各阶段的业绩情况

双市掘金——广发恒通六个月持有期混合

同样定位偏高波“固收+”,在资产配置结构上,广发恒通六个月(A类010036;C类:010038)和价值回报相当,也是主配股票,转债仓位较低,但不同的地方有两点:一是股票投资部分除了A股还可以投港股,二是产品规定的股票仓位上限为30%,没有广发价值回报的可投上限高。

实际操作中,我们看到广发价值回报和广发恒通六个月的权益配置比例几乎一样,仅倒数第二位小数略有差异,这也可见两只产品的风险收益特征和管理思路比较类似,最大的差别主要体现在是否投资港股。

表4:广发恒通六个月自张雪管理以来的资产配置情况

数据源于:Choice, 张雪自2022年4月14日起管理,过往数据不代表未来,基金投资需谨慎

可以投资港股,叠加这一资产在这一轮周期中先于A股开始复苏,从结果看,广发恒通六个月在最大回撤和最大回撤恢复天数等指标均比广发价值回报更优,且在长期保持较高股票仓位的情况之下,依旧实现了自然年度正收益。

图1:广发恒通六个月持有期各自然年度收益(%)

数据来源:Choice,截至2025/9/5,过往数据不预示未来,基金投资需谨慎

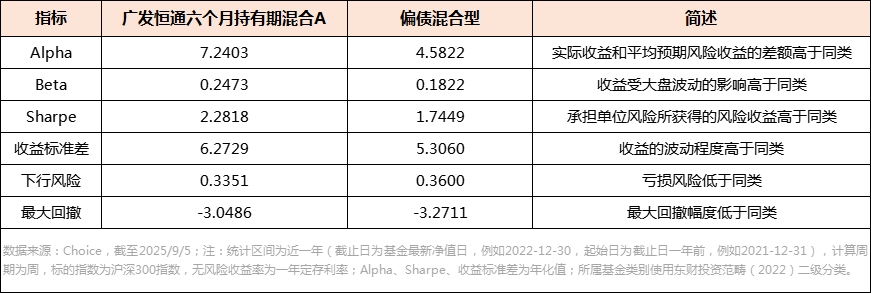

从下表可以看到,该基金各项风险收益指标相较于偏债混合型基金指数比较突出。截至9月5日,广发恒通六个月持有期今年以来回报达到7.48%,近1年回报达到16.62%。 这从侧面也反映张雪的投资策略能较好地适应多变的环境,并以较高业绩标准平稳穿越市场周期。

表5:广发恒通六个月最近一年的部分业绩指标

“集”字双骄——广发集远、广发集轩

广发集远(A类016003;C类016004;E类024988)和广发集轩(A类017475;C类017476)均隶属广发“集”系列,这个系列的产品都是二级债基,主打一个风格多样、策略多元。根据基金合同,广发集轩和广发集远均可投港股,权益资产(含可转债)占基金净值比重不得超过20%。

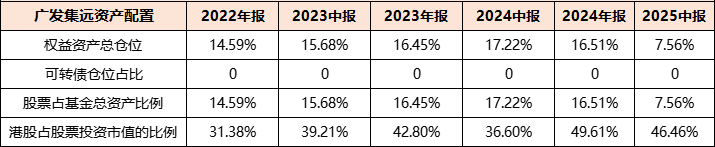

从实际操作看,两只产品都没有配置转债或转债仓位过低可忽略不计,权益资产均以股票为主,与可投港股的恒通六个月相比,在股票仓位和港股仓位的加减变化上都是同向的,这也再次印证了张雪在管理“固收+”基金时投资的策略一致性。

与广发恒通六个月相比,两只产品的定位上有所不同。这也是两只产品的区别之处,结合股票和可转债的持仓占比分析可知,广发集轩属于中波产品,广发集远属于低波产品。

表6:广发集轩成立以来年报及半年报资产配置情况

数据来源:Choice,定期报告,过往数据不预示未来,基金投资需谨慎

这两只产品都是张雪加入广发后的新发基金,广发集远成立在前(2022年8月25日),广发集轩成立在后(2023年7月25日),刚开始两只产品的风险暴露情况比较相当,但结合定期报告,广发集远今年以来的权益仓位有所下调,截至2025年中报权益仓位低于10%,仅7.56%,目标应该更多定位稳健低波。

表7:广发集远成立以来年报及半年报资产配置情况

数据来源:Choice,定期报告,过往数据不预示未来,基金投资需谨慎

从基金净值表现上也体现出了这一点。Choice数据显示,截至9月5日,广发集轩和广发集远今年以来净值回报分别为4.72%和4.44%,最大回撤为1.52%和0.8%,回撤控制能力优秀,如果拉长至最近一年,两只产品的收益都在10%左右,广发集轩最近一年回报为11.44%,广发集远同期回报是9.96%。

稳中求进——广发安润一年持有期混合

广发安润一年持有(A类017011;C类017012)成立于2023年5月30日,是一只比较标准的“固收+”,权益仓位在10-30%之间。从产品定位来看,属于中波系列,过往权益资产占基金总资产的比例在15-20%区间浮动,权益结构上也是以股票为主,可投港股。

虽然这只产品也是中波,但和广发集轩的不同之处体现在两点:一是对资金的投资时长有要求;二是相应地,让渡了流动性之后,收益弹性也更好一些。

数据显示,广发安润一年持有期混合今年以来收益7.20%,近一年收益率13.40%,基金各区间相较业绩比较基准的超额显著。(数据来源Choice,截至2025/9/5)

表8:广发安润一年持有期各阶段收益情况

以宏观研判为内核的“固收+”基金经理

通过上面的分析,大家可以看到张雪在管产品的大类资产配置情况和变化,我们可以从中总结出她的投资风格和策略特点:

一是知行合一。每一类资产的增减方向在同一时期始终保持一致。

二是根据产品定位控制风险暴露情况。同一思路和策略下,各个产品之间的收益风险特征鲜明,梯队层次清晰,产品的风格稳定也有利于投资者挑选。

三是践行比价原则。在大类资产管理上,我们观察到两方面特征,一方面是可转债在2023年之前基本没有配置,2024年有加仓或增配的情况(虽然幅度不高);另一方面是港股占股票的比例变化较大,有半年维度加减仓10%的情况。

结合基金定期报告,前期没有配置可转债的原因是张雪认为转债估值较高,而略有增配的时点,也正好赶上转债风口,不过股票的弹性和性价比比转债更高,所以始终保持以股票为主的权益配置特点。其次,港股自2023年底触底反弹,其在管基金在2023年末保持着港股的较高仓位,后续在2024年年末几乎都配置到了合同上限(50%)附近的位置,较好地抓住了港股的风口机遇。

无论是转债和股票的偏配,还是A股和港股的比例分仓,都是张雪基于自上而下的宏观分析、资产研究、定价与比较之后的结果。

前文我介绍过在进入公募前,张雪有近7年的银行工作经历,正是这段经历让她对多资产间的相关性有了深刻的认知,培养了较高的市场敏锐度,并逐渐构建了全球化的宏观研究视角和良好的投资大局观。

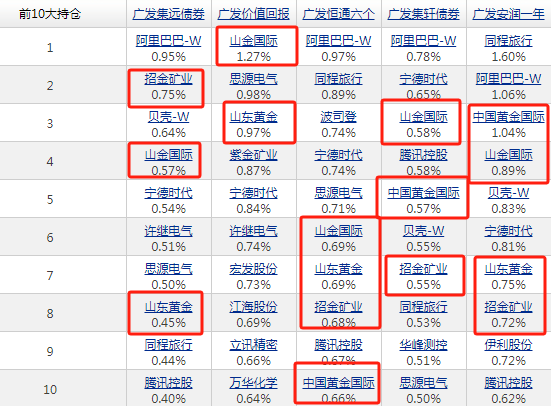

除了资产配置上的择时和结构调整,黄金股也是张雪宏观研判之下的又一次机会捕捉。我发现她是公募基金市场较早关注到黄金资产配置价值的“固收+”基金经理,自 2022年末开始,其所管组合一路增持黄金股,2025Q2的前十大重仓股中还能看到山金国际、山东黄金、招金矿业、中国黄金国际等个股。

图2:张雪旗下五只产品的前十大重仓情况

数据来源:基金定期报告,2025Q2

2022 年12月至今,COMEX 黄金期货价格涨势喜人,近期更是突破3600美元/盎司,创历史新高。

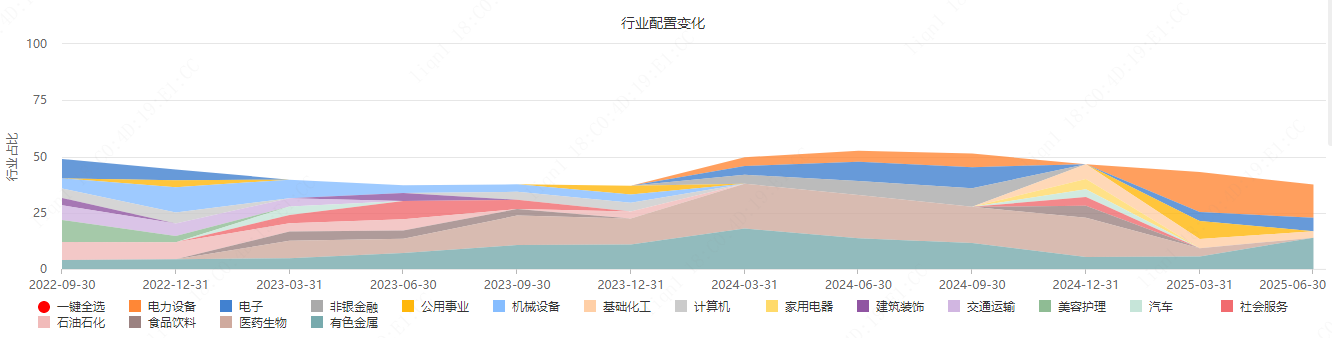

黄金股是自上而下的一种选择,但在权益的结构配置上,张雪更多是从中观出发进行适度分散和偏配行业轮动,例如2023年主要配置了黄金、生物医药及高端制造业;2024年9月末政策转向后逐渐增加了大消费板块的持仓;2025上半年维持了对黄金股、电子、电力设备等板块的配置,Q2增加了对服务业消费和军工板块的持仓。

图3:广发价值回报的行业配置情况

数据来源:Choice

此外,纯债部分则以挖掘信用债为核心,同时辅以久期、信用利差等方面的管理夯实债券收益。事实上,张雪并非自始至终都采取保守的债券投资策略,而是长期践行灵活的主动管理策略。

在市场有行情时,通过拉长久期、抬升杠杆等操作,积极把握确定性较高的机会;当预判市场在某些阶段性价比一般,则以相对保守的投资风格获取稳健回报。

写在最后

张雪在固收领域深耕多年,数度经历市场牛熊周期的洗礼,形成了坚持稳健投资、注重风险控制的投资风格。

她认为,投资是做大概率的事情。因此,应尽可能多地考虑各种情形及其发生概率,对无法承受的风险要坚决规避,对适中的风险则要想好应对措施。

对于后市,张雪认为,“从大类资产来讲,我们认为当前债券市场过度定价了中国中长期的通缩风险,我们需要警惕曲线的长期陡峭化趋势。受益于海外资金和国内居民资产配置再平衡,权益市场可能是底部逐渐抬升的过程,其结构性机会大于指数机会,下半年我们将加强关注科技及受益于美元贬值的全球资源品。”

风险提示 $广发价值回报混合A(OTCFUND|004852)$#九月基金投资策略#

文中个股仅以品牌示例之用,不构成投资建议。市场有风险,投资需谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。@天天话题君 @天天精华君 @天天基金创作者中心