上周四追浪在《R2风险债基净值“暴跌”:谁该为万亿汇添富基金“风格漂移”负责?》一文中提到汇添富基金管理公司旗下的R2级纯债基金半年内暴跌近7%截至12月5日,更是达到了-7.66%,将倒数NO.1的绿色桂冠牢牢地把持在自己的头上。

由此,本浪不禁在思索,公募基金行业的一个心照不宣的现实:部分基金产品在对待散户与机构投资者时,仿佛戴着两副截然不同的面孔。

一面是对于规模庞大、话语权强的机构客户恭敬有加,追求极致稳健;另一面,则是利用散户投资者的弱势地位与行为特征,悄然进行高风险配置,美其名曰“进取”,实则为“豪赌”。

而这究竟是投资策略的分化,还是受托责任的失衡?今天本浪试图穿透持仓与净值曲线,揭开三类纯债基金的生存逻辑,并为普通投资者提供一份冷静的观察框架。

首先,不得不承认的是,一些产品在设计与运作中,对散户与机构投资者似乎执行着两套截然不同的逻辑。所以在此,追浪不妨将市场上纯债基金(债券ETF暂不纳入)按策略与持有人结构,分为三类:

第一类:高杠杆、长久期的“赌徒型”产品

这类基金通常具备以下特征:

债券持仓中,长久期国债占比较高,搏弹性,整体赌性十足;

持有人散户占比通常为80%及以上,绝大多数加杠杆;

常见于持有期或定期开放产品;

规模普遍较小,多在数亿元级别;

分析:散户投资人相较于机构投资人而言对于基金管理人的话语权不强,也往往缺乏机构那样的议价能力和持续监督机制,且平时对自己的持仓关注度没有机构投资人那么高,感觉不满意,用脚投票赎回基金产品,对于基金管理人的冲击也不会太大,毕竟散户的个体持有量不大,分散度很高,难以形成合力问责。

说白了,赌对时,投资业绩好了,是我基金管理人牛叉,散户信仰膜拜。赌错时,你不满意,走了也就走了。更何况,对于投资固收类基金产品的客户而言,绝大多数客户被套时,是舍不得走的。不得不说管理人利用散户投资人这个心理也真是比较缺德的。

尤其对于持有期或定期开放类产品,本身面临着极大的到期赎回压力。循规蹈矩的做些短久期、低收益率债券的配置,难以做出业绩,到期基本等同于结束。所以有着更大的被动压力去进行长久期债券配置“搏一把”,寄希望于产品到期时业绩更可观,便于市场部同事针对渠道进行对客户的二次、三次劝留营销动作。

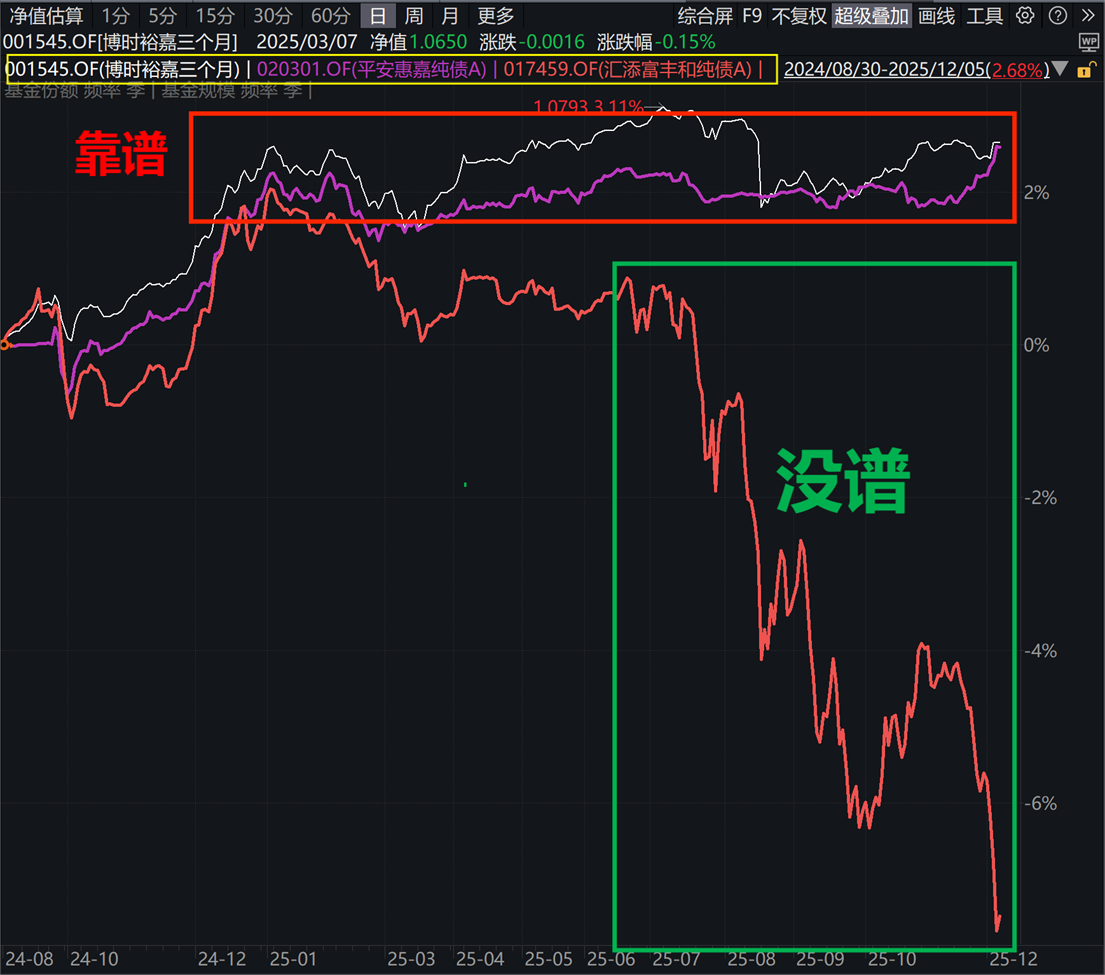

这里的典型案例正是【汇添富丰和纯债A 基金代码:017459】,近期净值持续下行,成为该类策略失败的写照。

(数据来源:Wind)

类似产品还有方正富邦鸿远债券等等,有意思的是,这只基金过去两年好歹持续通过“长久期”这一策略,录得了不错的投资收益。并且通过互联网营销吃了一波规模红利,每季度申赎亦是大开大合。虽然近期净值跌幅也不小,但最新规模仍达到13亿+。

这揭示出一个现实:依赖单一高风险策略,终究难以持续。

第二类:零杠杆、短久期的“定制型”产品

这类基金特点鲜明:

净值曲线近乎直线,波动极低,几乎不参与市场博弈;

持有人几乎全部为机构客户,占比99%以上,且净值大部分经历离奇跳涨了,绝无杠杆;

规模通常较大,因为多为机构定制,用于现金管理或分红载体;

完全不适合追求收益的个人投资者。

分析:这类产品纯债基金较多,规模一般不小,因为是为机构定制的分红基金嘛。所以,主打一个净值波动稳健(最好是不动),几十亿规模,慢慢靠净值分红,坚决不参与市场波动。所以,这类基金参与的大都是高等级利率债中,久期极短的产品,并且坚决不去加杠杆,因为完全不需要。净值平如直线最好。他们这类基金的口号是:“任泰山崩于前而‘线’不变”。

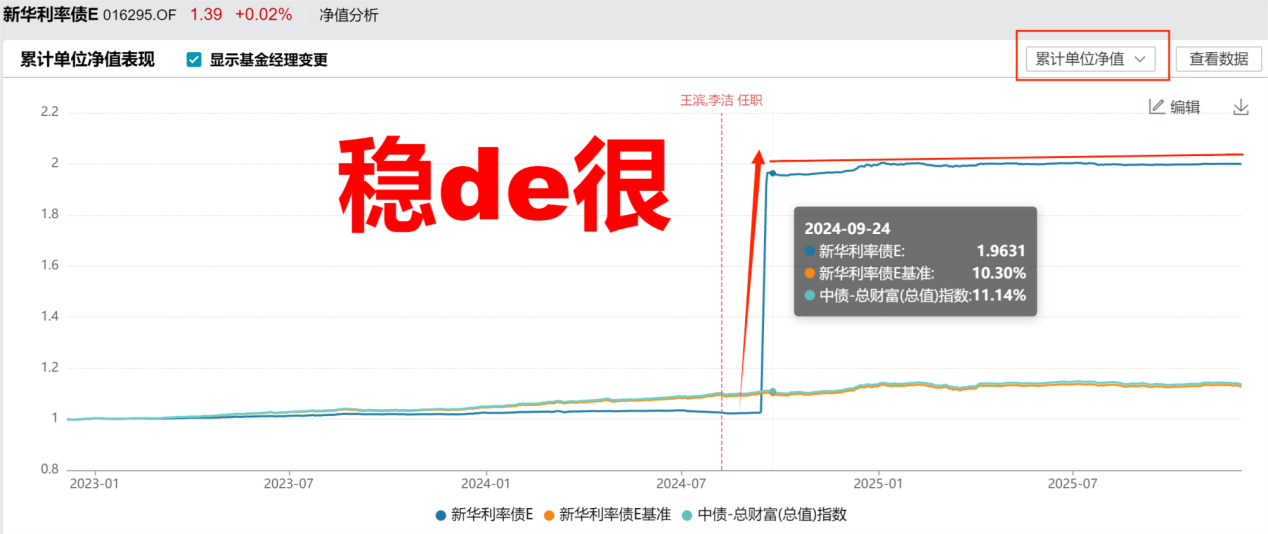

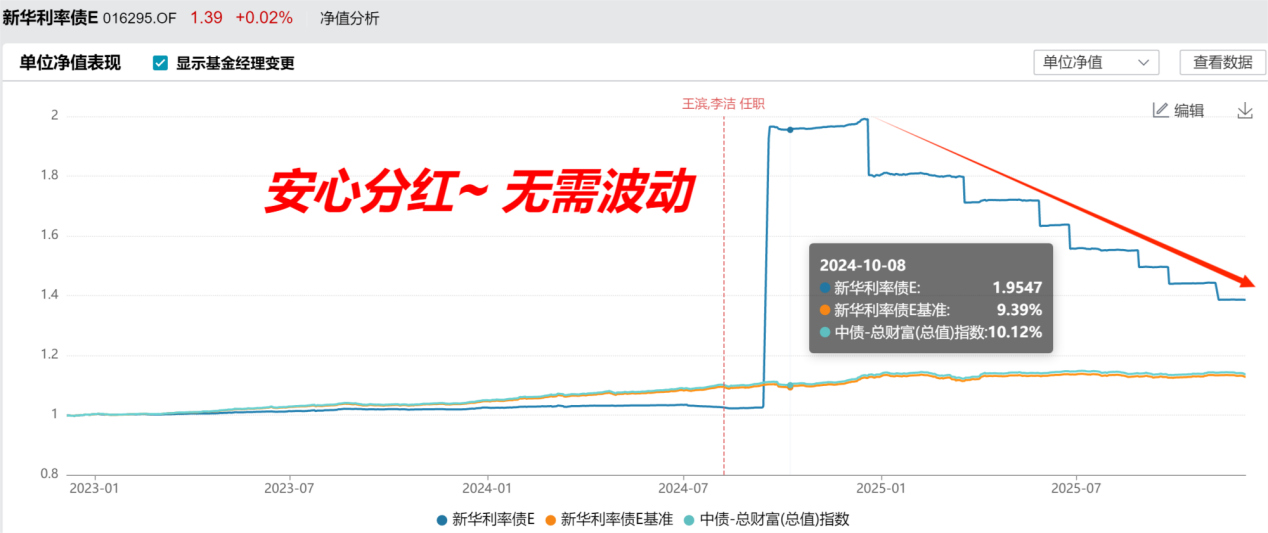

这类基金的典型代表是【新华利率债债券E 基金代码:016295】,追浪上周二那篇《从1700元到35亿:新华基金“E份额”的狂飙之路》有相关内容的详细描述,有兴趣的客官可以翻阅。

(数据来源:Wind)

类似的基金还有【百嘉百臻利率债债券A 基金代码:021262】这里不再赘述。

第三类:均衡配置、稳健增值的“服务型”产品

这类基金往往具备以下特征:

基金经理发挥牛马精神的“苦”,在控制波动的前提下追求收益,不极端押注某一债券品类;

持有人以机构为主,也有部分渠道定制产品包含高净值客户;

基金经理与机构客户保持密切沟通,策略调整相对谨慎,极少会去为搏净值收益,过分暴露押注超长久期国债;

个人客户可以重点参与这类基金产品,前提是得对个人开放,懂的都懂。

分析:这类产品很多是机构定制产品,规模从几个亿到上百亿不等(比如近1.5万亿的摊余成本法债基、其它类机构定制债基等)。机构客户对净值波动极为敏感,会主动监督管理人,不会放任他们去一边倒地押注某个可能会造成较大波动的债券品类,避免风格漂移。还有一些话语权较强的渠道定制的固收产品,这些机构在定制基金运作过程中净值出现的波动也极其敏感,和基金经理的沟通会非常及时,同样不大会出现类似单边赌策略的问题。所以这类型债券基金收益长期来看,都会处于整体债基中位数以上的水平,是值得较低风险偏好的散户投资人去申购并持有的。

这类基金的典型代表:

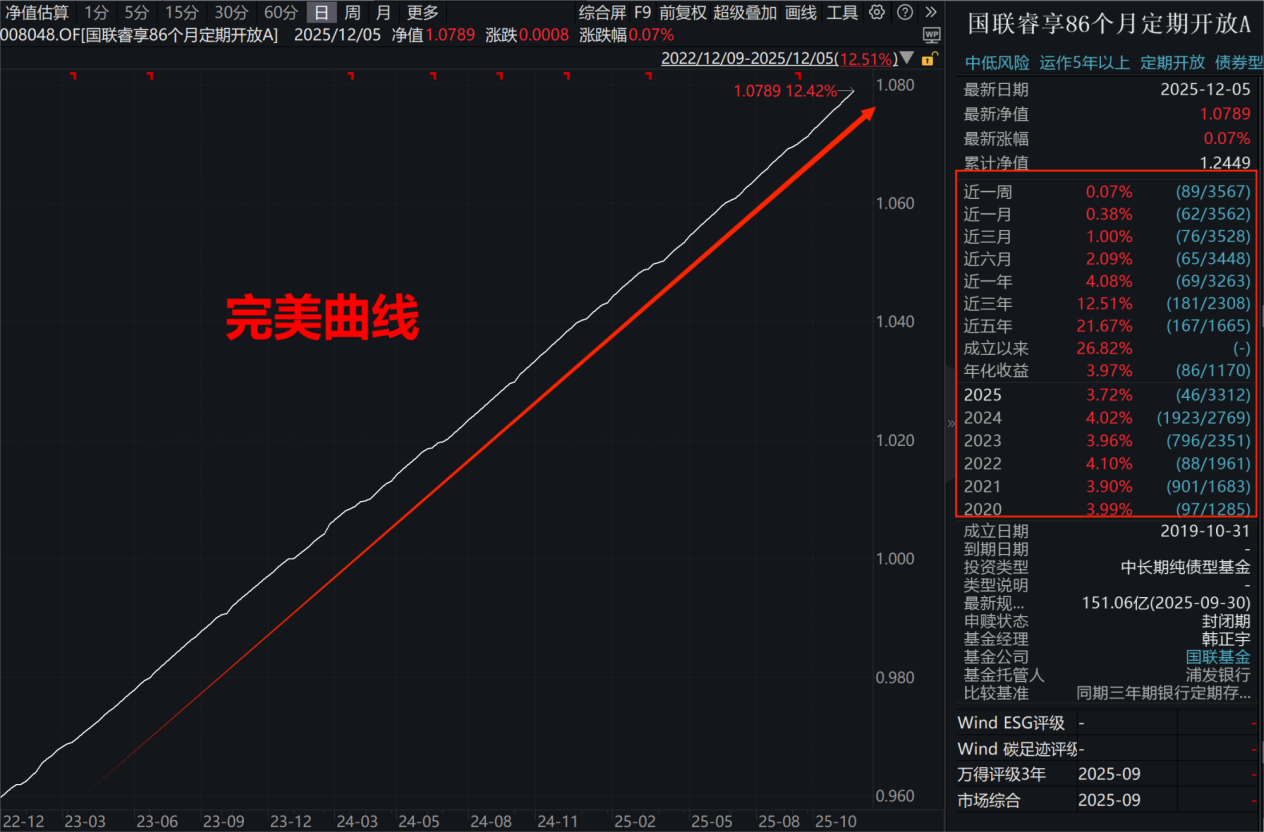

摊余成本法类债券基金。比如:【国联睿享86个月定期开放债基】

(数据来源:Wind)

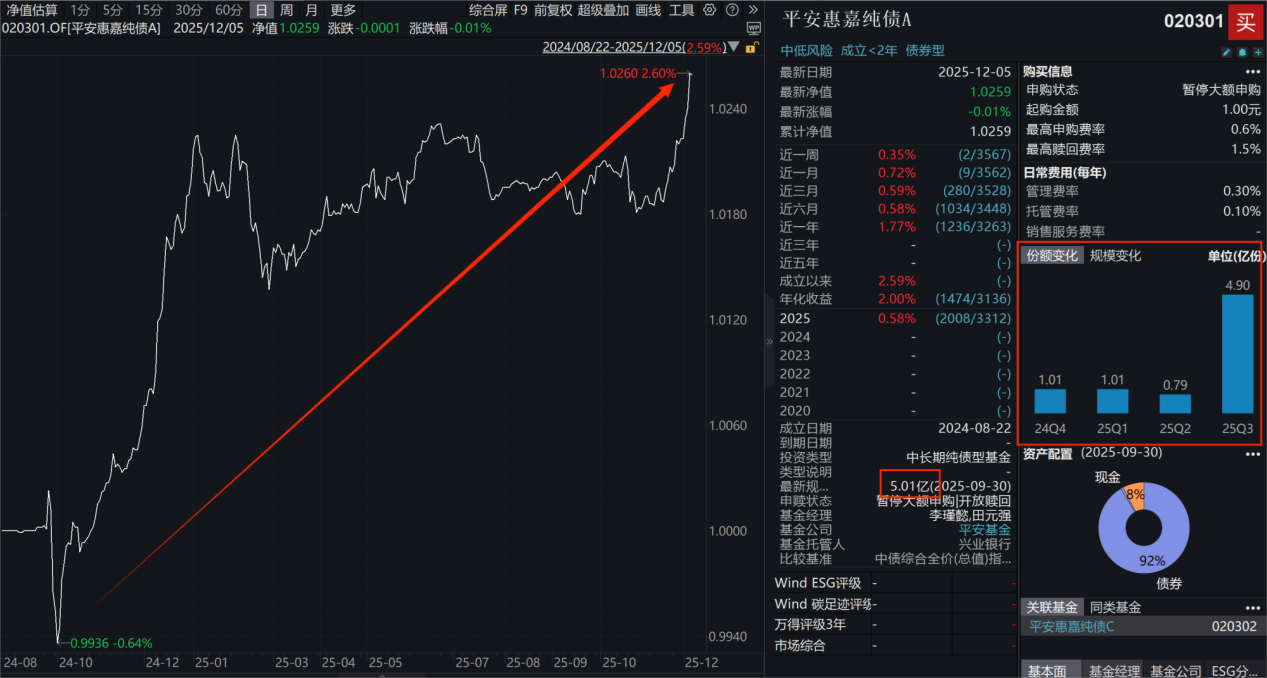

如近期同类排名第2的【平安惠嘉纯债A】主动管理型纯债基金:

(数据来源:Wind)

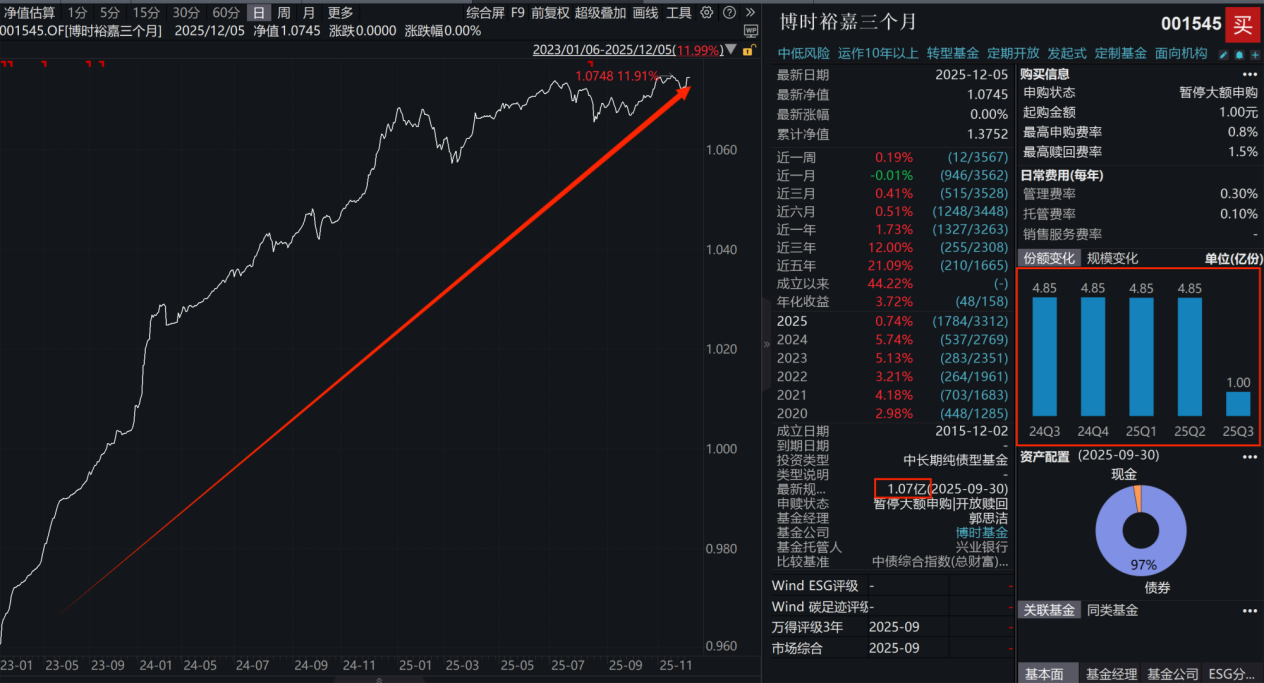

目前排名12位的【博时裕嘉三个月】主动管理型纯债基金:

(数据来源:Wind)

“平安惠嘉纯债A”与“博时裕嘉三个月”都有着一个共同的特点:持有人近乎100%为机构持有人。从近几年的走势可以看出,相比较而言,还是很稳健的。这里把“摊余成本法债基”和“躺平分红债基”暂且排除掉。

对比与启示:

将汇添富丰和纯债A与平安惠嘉纯债A、博时裕嘉三个月对比,可发现一个值得关注的规律:机构持有人占比高的债基,长期业绩通常更稳健,风格也更持续;而个人投资者占比高的产品,则更容易出现风格漂移与极端波动。

(数据来源:Wind)

当然,这并非绝对真理,追浪不能一棍子打死一船人,的确还有一些个人持有占比较高的债基走势也是稳健的,追浪在此只是聊一聊自己在行业里观察的规律,也算是一个值得普通投资者纳入考量的观察维度。它背后折的是部分基金公司在不同客户面前的权责不对等:对机构,敬畏之心常在;对散户,则可能利用其信息弱势与行为惯性。

公募基金的本质是“受人之托,代人理财”,责任本应一视同仁。但现实中,持有人结构却在无形中影响着基金的策略选择与风险承担。散户的分散与沉默,某种程度上成了部分产品敢于“豪赌”的底气;机构的集中与专业,则成为管理人恪守纪律的枷锁。

这不仅是投资策略的分野,更是行业伦理的考题。所幸,随着新版《基金管理公司绩效考核管理指引》等政策在征求意见之后很快出台(追浪在下篇浅薄解读一下),基金公司高管与基金经理的考核体系正被推向更长期、更全面的方向。

我们期待,未来基金行业能真正走向“客户利益优先”的高质量发展,无论面对的是机构巨鲸,还是散户涓流。

毕竟,每一位投资者托付的,都是对财富增值的期待,以及对专业机构的信任。这份信任,不应因资金大小而被区别对待。

关注追浪,追番不迷路:)