#【有奖】浪漫七夕,收益更 “吸睛”#今年以来,政府持续加大对实体经济和科技创新的政策支持,包括降准降息、减税降费、专项债支持等,旨在激发市场活力、推动经济高质量发展。这些政策为实体企业提供了更宽松的融资环境,也增强了市场对“稳增长”的信心。在政策支持和市场情绪回暖的背景下,A股市场呈现“小盘成长风格持续领先”的格局,这一现象既反映了政策红利的持续释放,也体现了市场对高成长、高潜力企业的偏好。

工银中证1000指数增强C(016943)作为一只专注于中小市值成长股的指数增强型基金,凭借其独特的量化策略和严格的风险控制机制,展现出较强的超额收益能力。

一、基金基本情况

工银中证1000指数增强C成立于2023年3月28日,由工银瑞信基金管理有限公司管理,浙商银行股份有限公司托管。该基金为股票指数增强型基金,主要投资于中证1000指数成分股及其备选成分股,同时可适当投资于基本面较好、股价被低估的非成分股。截至2025年9月26日,基金累计单位净值为1.3323元,成立以来收益为33.23%,规模约为0.52亿元。

费率结构是该基金的一大优势:

管理费:0.5%/年(低于多数主动管理型基金)

托管费:0.1%/年

销售服务费:C类份额每日计提0.4%(按前一日基金资产净值的0.4%年费率计提)

免收申购费和赎回费(持有超过7天可免赎回费)

这种费率结构特别适合定投或短期波段操作的投资者,相比场内ETF虽需承担一定的销售服务费,但场外申赎门槛更低(10元起投),且流动性管理更为灵活。

二、投资策略与增强机制

工银中证1000指数增强C采用"多因子选股+动态优化"的增强策略,通过量化模型与基本面研究相结合的方式,在跟踪中证1000指数的基础上追求超额收益。具体策略包括:

1. 多因子选股模型

基金的量化模型基于"基本面+量价+事件驱动"三维因子库:

基本面因子:深度挖掘ROE、现金流、研发投入等传统指标,筛选盈利改善标的,规避业绩暴雷股

量价因子:捕捉政策催化、业绩超预期等短期催化事件,优化交易时机

另类数据因子:通过舆情分析、供应链数据预判企业景气度

基金经理何顺(量化投资博士)通过多维度打分超配高潜力个股,低配或剔除低评分股票,形成与指数权重的偏离度 。

2. 动态优化机制

基金的动态优化体现在以下几个方面:

选股优化:通过因子选股剔除财务瑕疵标的,增配高盈利质量公司。例如,2025年Q1重仓股楚环科技单季涨幅达42%

行业配置:利用风险平价模型控制行业偏离度(<5%),分散至8个赛道(如电子、通信、汽车),前十大重仓股占比仅约9.92%

港股策略:重点投资A+H折价股、A股稀缺标的及政策扶持主题股(如半导体、生物医药),但具体港股持仓比例未明确披露

3. 风险控制措施

基金在增强策略中建立了完善的风险控制体系:

严格限制个股权重(≤1.11%),避免单一股票风险

日均跟踪偏离度控制在0.5%以内,年化跟踪误差不超过7.75%(实际年化跟踪误差为6.46%)

前十大重仓股集中度低,持仓分散至376只股票,有效降低非系统性风险

三、历史业绩表现

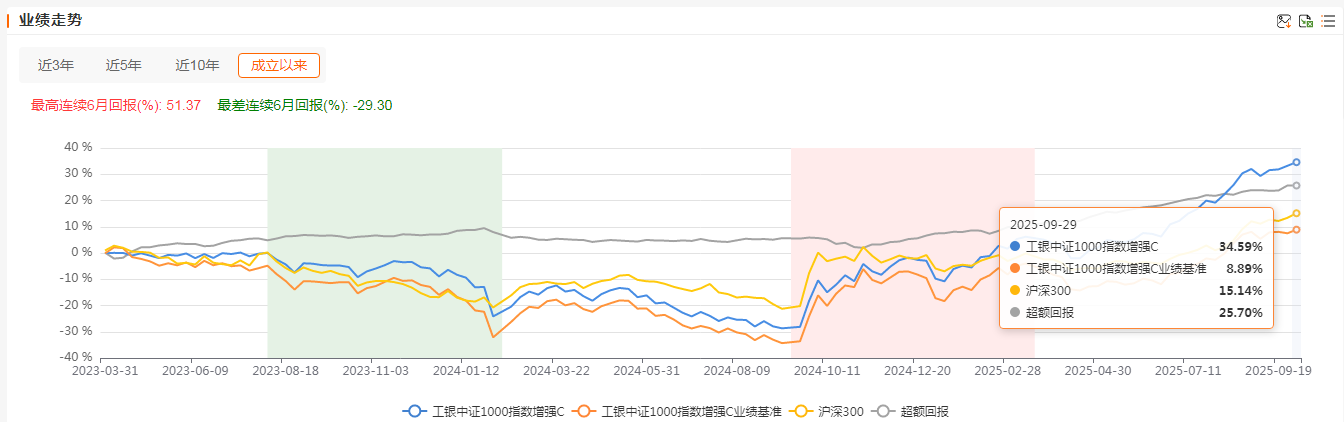

工银中证1000指数增强C在不同市场阶段展现了较强的超额收益能力:

1. 长期业绩表现

截至2025年9月26日,基金成立以来累计收益率为33.23%,显著高于同期中证1000指数的表现。从季度表现看:

2025年Q1:净值增长率为1.0323%

2025年Q2:净值增长率约为8.25%(根据2025年6月30日与9月26日净值推算)

2025年Q3:净值增长率约为29.0%(假设Q2末净值为1.0323,Q3末为1.3323)

2. 不同时间段的超额收益

基金在不同时间段均展现出较强的超额收益能力:

近一年:截至2025年8月25日,基金近一年收益率达82.78%,显著跑赢中证1000指数同期66.34%的涨幅,超额收益达22.04%

今年以来:截至2025年9月26日,基金今年以来收益率为41.07%,超越中证1000指数20.97%的涨幅,超额收益约20.1%

近六个月:截至2025年8月25日,基金近六个月收益率为27.06%,超越中证1000指数6.44%的涨幅,超额收益约20.62%

近三个月:截至2025年8月25日,基金近三个月收益率为26.39%,超越中证1000指数2.03%的涨幅,超额收益约24.36%

值得注意的是,基金在2024年市场表现欠佳,全年最大回撤达-29.55%,但在2025年小盘成长风格主导的市场环境中,超额收益能力显著提升,最大回撤控制在-14.58%左右,较2024年大幅改善。

3. 信息比率与风险调整后收益

基金的信息比率表现优异,截至2025年8月25日,近一年信息比率约为2.98,超越94.87%的同类产品,表明其超额收益的风险调整后表现突出。此外,基金的夏普比率也达到2.98,同样处于同类领先水平。

四、风险收益特征

1. 波动性特征

工银中证1000指数增强C的波动性略低于中证1000指数:

中证1000指数:年化波动率约30.32%,历史最大涨幅曾达2143%

基金波动性:2025年近三个月波动率为24.4%,低于指数波动水平

基金通过分散持仓(前十大重仓股占比低于10%)和严格个股权重控制(单只股票不超过1.11%),有效降低了非系统性风险,使整体波动性略低于指数本身。

2. 回撤控制能力

2025年最大回撤:约-14.58%,较2024年的-29.55%大幅收窄

回撤修复能力:最大回撤后净值修复天数约为59天,优于91%的同类产品

行业偏离度控制:通过风险平价模型将行业偏离度控制在5%以内,避免过度集中于单一行业带来的风险

3. 夏普比率与风险收益比

近一年夏普比率:约2.98,超越94.87%的同类产品

日度胜率:在市场波动中保持较高胜率,跑赢基准的交易日占比高

信息比率:处于同类领先位置,表明超额收益的稳定性和质量

工银中证1000指数增强C在当前小盘成长风格主导的市场环境中,展现出较强的超额收益能力和风险控制水平。通过多因子量化模型和严格的风险平价控制,基金在2025年上半年实现了18.50%的净值增长率,显著超越中证1000指数的同期表现。同时,基金的信息比率和夏普比率均处于同类领先水平,表明其超额收益的稳定性和质量较高。

展望未来,随着政策持续支持实体经济和科技创新,小盘成长风格有望延续,工银中证1000指数增强C作为布局中小盘成长股的工具型产品,具有较大的配置价值。是当前市场环境下布局小盘成长风格、追求超额收益的优质选择,但其高波动性也要求投资者具备较高的风险承受能力。@工银瑞信基金

$工银中证1000指数增强C(OTCFUND|016943)$