一文读懂本基金!当前为什么是配置固收+产品的好时机?固收+产品众多,景顺长城稳健增益有什么不同?景顺长城稳健增益更多问答详见下文。

Q1:当前为什么是配置固收+产品的好时机?

近年来,债市在基本面、政策面和机构面的帮助下走出持续上涨行情,无风险利率下调,信用利差也稳稳地在震荡中下降,纯债基金取得了不错的回报,投资者持有体验也很好。

不过,在利率持续下行的过程中,债券票息和资本利得收益均有所下降,债市环境已经有所变化。而今年以来,权益市场持续向好,上证综指站上4000点,市场活力有所提升。在股债跷跷板效应的影响下,仅通过纯债投资或将难以满足客户的收益要求,持有体验也会受到挑战。如果不想错过这波权益市场的结构性行情,又不想承受过大的市场波动,纯债筑底、权益增强的固收+产品,通过股债动态平衡,既能分享经济复苏与产业升级的红利,又能对冲市场波动风险,或是一种不错的选择。

Q2:固收+产品众多,景顺长城稳健增益有什么不同?

传统固收+产品在低票息环境下普遍面临的这样的困境:降低每类资产的风险偏好,即债券端短久期策略收益,股票端低仓位运作,组合整体收益受到影响,去除费后成本,客户体验较差。

由于股债阶段性呈现的负相关性,可以对组合实现一定的对冲保护。因此,二级债基景顺长城稳健增益创新性地采取更为积极主动的资产配置方法,以风险中性策略为锚,在确保整体组合稳健性的前提下,对债券和股票两类资产都实施相对积极的配置策略,有效利用资产的负相关性进行对冲,力争超额收益。特别对于债券部分,充分发挥基金经理及团队在债券部分有着较为全面和突出的管理能力,将力争债券部分的超额收益,以期提供有效安全垫。

Q3:具体来看,景顺长城稳健增益如何做“+”法?

债券部分:整体偏左侧交易思路,在纯债上维持票息策略,在风险偏好持续上升时逢债市收益率下行适度缩减久期、逢阶段性调整较大时适度回补。并根据基本面、资金面及政策面的预期参与利率交易,优化组合结构,通过积极债券操作对冲股票波动,降低组合波动。

权益部分:以低估值、高盈利质量、高自由现金流类股票为底仓,获取稳健收益,同时在考虑资产负相关性及对冲的前提下,把握局部板块的阶段性市场投资机会。

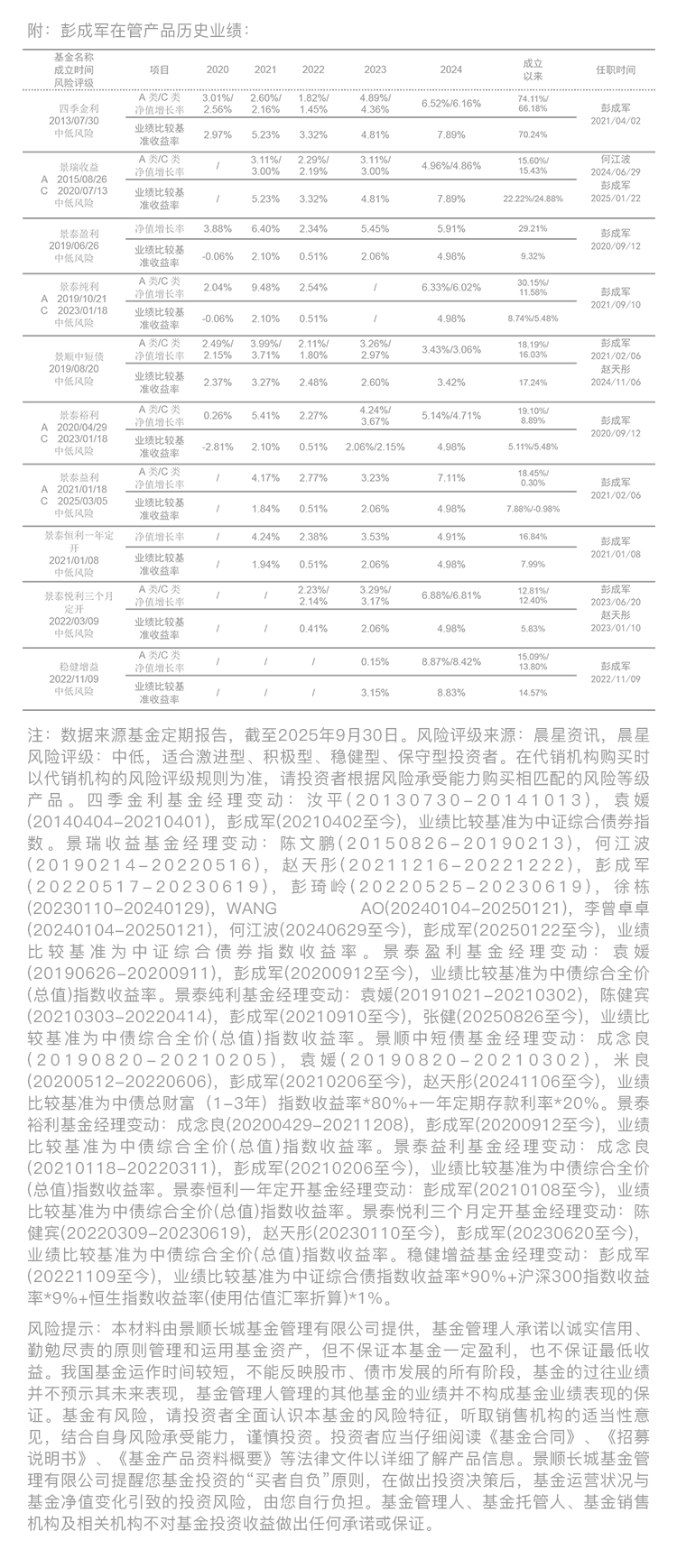

Q4:看业绩归因,景顺长城稳健增益策略是否有效?

景顺长城稳健增益今年以来A类收益率5.81%,股票部分贡献收益率4.57%,权益仓位中枢15%左右,实现了超75%的收益率贡献,有效通过权益配置为产品实现收益增厚。(数据来源:基金定期报告,同期基准收益率2.02%,截至2025.9.30)

景顺长城稳健增益成立以来业绩归因

业绩归因根据定期报告测算,来源景顺长城,时间区间为2025.1.1-2025.9.30。

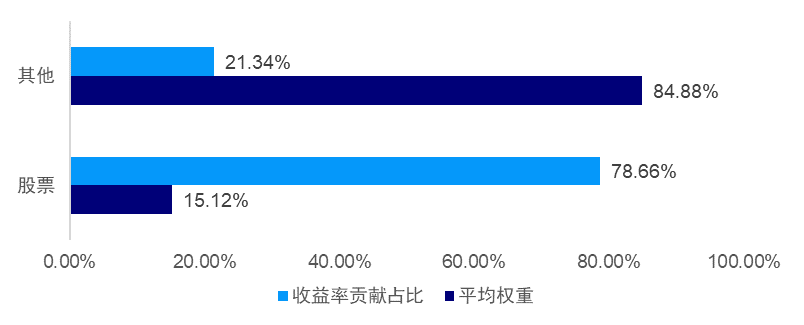

Q5:看历史业绩,景顺长城稳健增益性价比如何?

景顺长城稳健增益A近6月A类涨5.19%,同期基准收益率2.57%,最大回撤-1.04%,显著优于同期Wind二级债基金指数-1.33%、同类基金-1.75%的回撤水平,回撤控制能力突出,风险收益性价比优势显著,是稳健配置的优选。(业绩数据来源:景顺长城,经托管行复核,基准及指数数据来自Wind,稳健增益A成立以来最大回撤-4.61%,2024年-2.66%、2023年-3.38%,均截至2025.9.30。)

景顺长城稳健增益最大回撤情况

数据来源:Wind,截至2025.9.30,同类指Wind-混合债券型二级基金。

Q6:看资产配置,景顺长城稳健增益投什么?

景顺长城稳健增益当前债券仓位81.40%(占基金资产净值),主要配置中性略高久期,信用债以获取票息收益,并灵活配置利率债;权益仓位15%,具体持仓标的、行业十分分散,包括医药生物、有色金属、电力设备、食品饮料、银行等,关注止盈止损,追求绝对收益。(持仓数据来源:基金定期报告,截至2025.9.30)

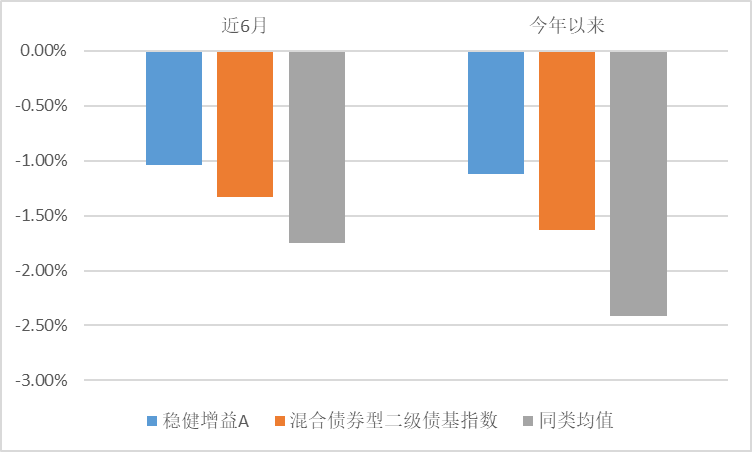

Q7:看担纲,景顺长城稳健增益基金经理资质如何?

基金经理彭成军,固定收益部总经理,10.5年投资经验,清华大学理学硕士。曾任光大银行资金部交易员,民生银行金融市场部投资管理中心和交易中心总经理助理,东方基金管理有限责任公司总经理助理、固定收益投资总监、基金经理。2019年5月加入景顺长城基金,自2020年9月起担任固定收益部基金经理,现任固定收益部总经理、基金经理。具有18年证券、基金行业从业经验。

擅长对固收投资体系理解较深,能综合运用多种因素,从久期、期限结构、相对价值、交易、利差等五个维度获取收益;结合负债端特点,综合权衡静态收益和流动性等因素,持续对组合进行优化。

Q8:基金经理2025年3季度采取了哪些操作?

本季度组合债券久期在本季度内逐步降低,但是仍维持了相较于纯债基金略微偏高的久期中枢,以期对组合权益资产形成一定的对策略对于降低组合波动、提高组合收益风险特征有较好的历史统计规律。在转债上,由于转债估值受供需双方失衡影响,目前相较于正股性价比明显较弱,故组合在本季度内继续减持清理剩余转债持仓,仓位维持在极低水平。

权益资产方面重点关注头部互联网平台、股东回报率高且成长潜力较高的内外资银行和航空租赁公司、铜银金小金属等成长性较好的矿业公司、以及自由现金流较好盈利质量高的快消品和出口链制造业公司等。同时,本季度内成长风格相对收益明显,主要热点聚焦于AI、半导体、新能源等硬科技领域,组合也阶段性通过分散投资,中低仓位参与了新能源电池、储能、半导体材料和设备等行业相关公司的投资。

Q9:基金经理下阶段投资策略?

组合将整体延续偏左侧交易的思路,在纯债上维持票息策略,在风险偏好持续上升时逢债市收益率下行适度缩减久期、逢阶段性调整较大时适度回补。并根据基本面、资金面及政策面的预期参与利率交易,优化组合结构。

在权益组合的构建上,组合将继续坚持低估值、高自由现金流、高盈利质量的投资风格,力求构建一个稳健增长的投资组合。考察被投资标的重点侧重三个方面:关注公司商业模式和运营情况能否从中长期为股东带来可预见的远高于长期债券收益率的稳定回报;关注公司在短期的经营趋势上是否存在大幅向下的不确定性;关注公司经营过程跟踪中的不确定性与组合仓位风险预算是否匹配,是否会造成潜在的较大的净值波动。同时结合基本面、供需、估值、动量、与纯债底仓的相互对冲价值等维度,积极参与交易,持续优化子组合结构,力争降低组合净值波动,提升持有体验。

注:上述观点是基于目前市场情况分析得出,具有时效性,仅供参考,不作为投资建议,投资需谨慎。